Общие понятия

- 32 Методология налогового учета

- 32.1 Общие понятия

32.1.1 Что означает налоговоговое обязательство?

Налоговое обязательство – обязательство налогоплательщика уплатить в бюджет определенную сумму в качестве налога (пошлины), сбора, взносов обязательного медицинского страхования и взносов государственного социального страхования, пени и/или штрафа (ст. 129 ч. 6) Налогового кодекса).

Дата добавления ответа - 03.03.2025

32.1.2 Что означает недоимка?

Недоимка – это сумма, которую налогоплательщик был обязан уплатить в бюджет в качестве налога (пошлины) или сбора, но которую не уплатил в срок, а также сумма пени и/или штрафа. А также, налоговое обязательство становится недоимкой по истечении измененного срока, указанного в договоре об отсрочке или рассрочке, заключенного на основании ст. 180 Налогового кодекса (ст. 129 ч. 13) Налогового кодекса).

Дата добавления ответа - 21.03.2017

32.1.3 В каких случаях обязательства налогоплательщика не считаются недоимками (задолженностями)?

c) подтверждения отсутствия у налогоплательщиков недоимки в национальный публичный бюджет;

d) обеспечения выполнения пункта 8) статьи 13 Закона № 845-XII от 3 января 1992 года о предпринимательстве и предприятиях;

e) обеспечения выполнения части (7) статьи 131 настоящего Кодекса;

f) постановки на налоговый учет банковских счетов и/или платежных счетов в порядке, предусмотренном статьей 167;

а) использования права на 50-процентное уменьшение штрафа за налоговое нарушение;

b) невыставления и/или отмены распоряжения о приостановлении операций на банковских счетах налогоплательщика, изданного для обеспечения взимания недоимки;

c) подтверждения отсутствия у хозяйствующих субъектов недоимки в национальный публичный бюджет;

d) обеспечения выполнения пункта 8) статьи 13 Закона № 845-XII от 3 января 1992 года о предпринимательстве и предприятиях;

e) обеспечения выполнения части (7) статьи 131 Налогового кодекса.

Налоговые обязательства, взятые на специальный учет в соответствии со статьей 206 Налогового кодекса, не считаются недоимкой в течение нахождения их на специальном налоговом учете, за исключением налоговых обязательств налогоплательщиков, находящихся в процедуре несостоятельности, процедуре банкротства или упрощенной процедуре банкротства (ст. 129 ч. 13) Налогового кодекса).

32.1.4 Какая сумма считается переплатой?

Переплата – это сумма, уплаченная в качестве налога (пошлины), сбора, пени и/или штрафа, внесенная или взысканная, в том числе путем принудительного исполнения, в большем размере, чем это предусмотрено в соответствии с налоговым законодательством.

Дата добавления ответа - 21.03.2017

32.1.5 Что является налоговой отчетностью?

Налоговая отчетность это любая декларация, информация, расчет, справка, иной документ об исчислении, уплате, удержании налогов (пошлин), сборов, взносов обязательного медицинского страхования и взносов обязательного государственного социального страхования, пеней и/или штрафов либо о других фактах, связанных с возникновением, изменением или погашением налогового обязательства, представленные или подлежащие представлению Государственной налоговой службе (ст. 129 ч. 9) Налогового кодекса).

Дата добавления ответа - 26.04.2024

32.1.6 Когда уплачивается налог/сбор в случае, когда дата уплаты приходится на нерабочий день?

Сроком погашения налогового обязательства является период для исполнения налогового обязательства, установленный налоговым законодательством, включающий последний день этого периода в пределах распорядка работы Государственной налоговой службы. Если последний день периода является выходным днем, то последним днем считается первый рабочий день, следующий за выходным днем (ст. 129 ч. 8) Налогового кодекса).

Дата добавления ответа - 21.03.2017

32.1.7 Когда электронный налоговый отчет считается принятым Государственной налоговой службой?

Электронный налоговый документ считается полученным Государственной налоговой службой, если отчитывающийся субъект получает уведомление о принятии электронного налогового документа посредством электронного подтверждения о его принятии в ИСГНС. Дата, указанная в подтверждении, считается датой представления электронного налогового документа (ст. 187 ч. (5), (6) Налогового кодекса, п. 22, 23 Приказ ГГНИ № 1223 от 26 августа 2014 года об утверждении Инструкции о порядке использования электронных налоговых услуг).

Дата архивирования ответа - 21.03.2017

32.1.8 Какие существуют способы погашения налогового обязательства?

В соответствии со ст. 170 Налоговго кодекса, налоговое обязательство считается погашенным в случае его уплаты, аннулирования, истечения срока давности, вычета, компенсации или принудительного исполнения.

Дата добавления ответа - 21.03.2017

32.1.9 Что такое счет налогоплательщика (текущий/лицевой счет налогоплательщика)?

Счет налогоплательщика (текущий/лицевой счет налогоплательщика) это структурированный отчет, выбранный из системы по фискальному коду налогоплательщика, который отражает возникновение, изменение и погашение обязательства перед национальным публичным бюджетом (п. 2 из приложения к Приказу ГГНИ № 400 от 14 марта 2014 г. об утверждении Инструкции по учету обязательств перед бюджетом).

Дата добавления ответа - 21.03.2017

32.1.10 Что такое внутрений налоговый документ Государственной налоговой службы?

В соответствии с п. 2 из приложения к Приказу ГГНИ № 400 от 14 марта 2014 г. об утверждении Инструкции по учету обязательств перед бюджетом внутренним налоговым документом является документ, заполненный Государственной налоговой службой в установленном законодательством порядке.

Данный документ заполняется автоматизировано в АСУ „Внутренние налоговые документы” (Приказ ГГНИ № 1172 от 14.11.2016 г.), с целью отражения соответствующих записей в системе учета о возникновении, изменении и погашении налоговых обязательств в лицевых счетах налогоплательщиков, по которым налогоплательщик не обязан представлять налоговую отчетность.

32.1.11 Какая процедура постановки на учёт физических лиц занимающихся профессиональную деятельность в сфере правосудия?

Согласно частью 5 статьи 163 Налогового кодекса, физическим лицам, занимающимся предпринимательской деятельностью либо осуществляющим лицензированную или авторизованную профессиональную деятельность, регулируемую отраслевым законодательством, Государственная налоговая служба вправе, по требованию налогоплательщика, присвоить фискальный код, отличающийся от персонального фискального кода, указанного в лицензии или ином документе, позволяющем заниматься соответствующей деятельностью.

Присвоение фискального кода, выдача свидетельства о присвоении фискального кода, а также подтверждение взятия на налоговый учет осуществляются в порядке, установленном Государственной налоговой службой. В контексте связанной с них, для регистрации профессиональной деятельности в области правосудия представляется следующая процедура:

По просьбе лиц, занимающимся профессиональной деятельности в области правосудия, для регистрации соответствующей деятельности, они представляют в подразделение государственной налоговой службы, где обслуживаются заявление (приложение 1A) и копии документов, упомянутых в пункте 17 Инструкции учёта налогоплательщиков, утверждённой приказом Главной государственной налоговой инспекции № 299 от 02.05.2012 (с последующими поправками), и в течение трех рабочих дней с момента подачи соответствующего заявления, налогоплательщику выдаётся Подтверждение (приложение 1B) из Инструкции.

32.1.12 Какие предприятия исключаются из Государственного регистра по собственной инициативе?

Согласно закону о крестьянских хозяйств (ферм) № 1353/03.11.2000 и Закон о государственной регистрации юридических лиц и индивидуальных предпринимателей № 220 - XVI от 19 октября 2007года, исключаются по собственной инициативе из Государственного регистра недействующие юридические лица и индивидуальные предприниматели и из Регистра крестьянских (фермерских) хозяйств - крестьянские хозяйства (ферм).

Таким образом согласно части (5) статьи 36 Закона о крестьянских хозяйств (ферм) № 1353/03.11.2000, подразделение Государственной налоговой службы исключает по своей инициативе из Государственного налогового регистра крестьянские хозяйства, которые были зарегистрированы до вступления в силу настоящего закона и не перерегистрировались в соответствии с частью (2).

В соответствии со статьей 26 Закона о государственной регистрации юридических лиц и индивидуальных предпринимателей № 220 - XVI от 19 октября 2007 года, недействующее юридическое лицо и недействующий индивидуальный предприниматель считаются прекратившими свою деятельность и автоматически исключаются из Государственного регистра. при условии, что недействующее юридическое лицо и недействующий индивидуальный предприниматель не имеют задолженностей перед национальным публичным бюджетом, не имеют контрольно-кассовых машин с фискальной памятью, не являются учредителями другого юридического лица и не имеют филиалов и представительств, орган государственной регистрации начинает по собственной инициативе процедуру исключения недействующего юридического лица и недействующего индивидуального предпринимателя из Государственного регистра, принимая решение о начале процедуры исключения. Орган государственной регистрации получает информацию об отсутствии/наличии задолженности перед национальным публичным бюджетом из автоматизированной информационной системы государственной налоговой службы «Лицевой счет налогоплательщика» через созданную Правительством платформу интероперабельности.

В течение трех рабочих дней со дня принятия решения о начале процедуры исключения из Государственного регистра орган государственной регистрации безвозмездно публикует на своем официальном сайте и в Официальном мониторе Республики Молдова объявление о начале процедуры исключения недействующего юридического лица и недействующего индивидуального предпринимателя из Государственного регистра.

В течение трех рабочих дней по истечении срока представления заявлений и требований заинтересованными лицами, в случае если заявления и требования не были представлены, орган государственной регистрации по собственной инициативе принимает решение об исключении недействующего юридического лица и недействующего индивидуального предпринимателя из Государственного регистра и исключает их.

32.1.13 Какие органы наделены правом государственной регистрации юридических лиц и организационных форм со статусом физического лица?

В соответствии с законом о государственной регистрации юридических лиц и индивидуальных предпринимателей № 220 - XVI от 19 октября 2007 года, государственной регистрации юридических лиц, их отделений, физических лиц – индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, их филиалов и представительств, и индивидуальных предпринимателей лиц и крестьянских дворов (фермерских хозяйств) осуществляет осуществляется Агентством государственных услуг посредством его территориальных структур. Также, некоммерческая организация регистрируйтся Агентством государственных услуг в соответствии с положениями Закона № 86/2020 о некоммерческих организациях.

Дата добавления ответа - 26.04.2024Регистрация Уставов некоммерческих организации республиканских общественных объединений, а также уставов международных общественных объединений (в том числе их филиалов и представительств) Mинистерством юстиции. Регистрация уставов местных общественных объединений производится органами местного публичного управления в пределах территорий, на которых создаются объединения. в соответствии с положениями Закона об общественных объединениях № 837 от 17.05.1996.

Согласно Постановление Правительства о регистрации крестьянских хозяйств (ферм) № 977 от 14.09.2001, крестьянские хозяйства подлежат регистрации учредителем в примэрии административно-территориальной единицы первого уровня, в границах которой находится принадлежащий им земельный участок.

32.1.14 Обязан налогоплательщик информировать Государственную налоговую службу об изменении своего местонахождения?

При этом, в соответствии с пунктом 95 Инструкции по учету налогоплательщиков утвержденной Приказом ГНС № 352 от 28.09.2017 (далее Инструкция), в случае, если налогоплательщик (за исключением тех, которые подлежат государственной регистрации) меняет местонахождение (место жительства) c выбытием при этом из района деятельности подразделения Государственной налоговой службы, в котором он состоит на налоговом учете, он уведомит об этом подразделение ГНС на основании запроса об изменении данных (согласно приложениям № 1, 1А и 2 к Инструкции).

Следовательно, в случае смены места нахождения, только налогоплательщики которые были взятые на налоговый учет путем присвоения фискального кода Государственнои налоговой службой (упомянутые в пункте 10 лит. b), лит. c), лит. d), лит. j), лит. l) и лит. m) из Инструкции), в течение 60 дней со дня приобретения права собственности, должны подать соответствющее заявление согласно процедуре описаной положениями вышеупомянутой Инструкции.

[Дополнение в Обобщенную базу налоговой практики в соответствии с Приказом о внесении изменений и дополнений в Инструкцию по учету налогоплательщиков, утвержденную Приказом ГНС № 352 от 28.09.2017 г. № 477 от 15.09.2020 г. в силе с 02.10.2020 г.]

32.1.15 Для целей налогообложения и предпринимательской деятельности, какой фискальный код использует подразделение юридического лица?

Согласно части (5) статьи 165 Налогового кодекса, подразделения юридического лица, не являющиеся юридическими лицами, используют фискальный код этого лица.

Дата добавления ответа - 14.06.2017

32.1.16 Является пеня налоговым обязательством ?

Налоговое обязательство налогоплательщика, неуплаченное в срок, переходит в разряд недоимки которая, согласно пункту 13) той же статьи, является суммой, которую налогоплательщик был обязан уплатить в бюджет в качестве налога (пошлины) или сбора, но которую не уплатил в срок, а также сумма пени и/или штрафа.

32.1.17 Начисляется ли пеня на пеню, начисленную за несвоевременную уплату налоговых обязательств ?

Пеня на пеню начисленную за несвоевременную уплату налоговых обязательств не начисляется.

Но, в процессе погашения налогового обязательства, налогоплательщик обязан следовать порядку предусмотренного статьей 179 Налогового кодекса, которая предусматривает последовательность погашения налоговых обязательств, а именно, погашение налоговых обязательств в соответствии с налоговым законодательством осуществляется в хронологическом порядке (порядке возникновения) по каждому виду налогового обязательства, указанному в документе о его погашении.

В случае несоблюдения налогоплательщиком вышеуказанных положений, Государственная налоговая служба вправе погасить его налоговое обязательство согласно установленному порядку.

32.1.18 Кто несет ответственность за погашение налоговых обязательств налогоплательщика обязанного, согласно налоговому законодательству, удерживать или взимать с другого лица налоги (пошлины), сборы, пени и/или штрафы и уплачивать их в бюджет?

Статья 182 Налогового кодекса предусматривает две ситуации когда ответственность за погашение налоговых обязательств налогоплательщика относятся за налогоплательщиком, обязанного удерживать или взимать с другого лица налоги (пошлины), сборы, пени и/или штрафы и уплачивать их в бюджет :

1. Должностное лицо налогоплательщика, обязанного в соответствии с налоговым законодательством удерживать или взимать с другого лица налоги (пошлины), сборы, пени и/или штрафы и уплачивать их в бюджет, ответственное за уплату налогов (пошлин), сборов, пеней и/или штрафов, которые не были удержаны, взысканы или перечислены в установленном порядке в бюджет;

2. Налоговые обязательства налогоплательщика, за которые его должностное лицо ответственное согласно настоящей статье, остаются за налогоплательщиком до их полного погашения в случае удержания или взыскания налогов (пошлин), сборов, пеней и/или штрафов с других лиц.

За неисполнение обязанностей, предусмотренных настоящей статьей, и других обязанностей, предусмотренных налоговым законодательством, должностное лицо налогоплательщика несет ответственность, предусмотренную законодательством.

32.1.19 Что считать датой погашения налогового обязательства?

Согласно пункту 8) статьи 129 Налогового кодекса:

Срок погашения налогового обязательства – установленный налоговым законодательством период для исполнения налогового обязательства, включающий последний день этого периода в пределах распорядка работы Государственной налоговой службы.

Если последний день периода является выходным днем, то последним днем считается первый рабочий день, следующий за выходным днем.

В случае представления отчетов в электронном виде последним днем считаются полные сутки.

Аналогичным образом определяются сроки осуществления иных действий, предусмотренных налоговым законодательством.

32.1.20 Какой является датой погашения налогового обязательства?

Статья 178 Налогового кодекса предусматривает что дата погашения налогового обязательства обусловлена и зависит от порядка (метода) погашения его, а именно в виду того что статьей 170 Налогового кодекса предусмотрены эти методы (метод уплаты, аннулирования, истечения срока давности, вычета, компенсации или принудительного исполнения), дата определяется в зависимости от конкретного метода погашения.

Так статьи 171, 172, 173, 174 и 175 Налогового кодекса регламентируют при каждом методе погашения способ определения даты погашения налогового обязательства.

32.1.21 Как определить дату погашения налогового обязательства путем уплаты?

Исходя из особенностей погашения налогового обязательства путем уплаты, статья 178 Налогового кодекса определяет дату погашения налогового обязательства следующим образом:

a) при оплате посредством безналичных платежных инструментов, кроме платежных карточек (путем перечисления) – дата списания с платежного счета налогоплательщика в счет соответствующего налогового обязательства. Списание с платежного счета подтверждается платежным документом, выданным поставщиком платежных услуг, в котором указана дата списания с платежного счета;

b) при оплате наличными – дата получения наличных денежных средств через финансовые учреждения (их отделения или филиалы) или других поставщиков платежных услуг в счет соответствующего налогового обязательства. Получение наличных денежных средств подтверждается квитанцией о получении наличных денежных средств и платежным документом, выданным поставщиком платежных услуг, в котором указана дата получения наличных денежных средств;

c) при оплате посредством платежных карточек – дата списания с платежного счета, к которому привязана платежная карточка налогоплательщика, для зачисления суммы в бюджет в счет соответствующего налогового обязательства. Списание с платежного счета, к которому привязана платежная карточка, подтверждается выданным обладателю карточки чеком (квитанцией) о платеже по платежной карточке, сформированным посредством POS-терминала или другого устройства по использованию платежных карточек, и платежным документом, выданным поставщиком платежных услуг, в котором указана дата списания с платежного счета;

d) при оплате через Правительственную службу электронных платежей (Мpay) – дата производства платежа налогоплательщиком, подтвержденная службой Мpay путем уведомления компетентного государственного органа о полной оплате, и платежным документом, выданным поставщиком платежных услуг, в котором указана дата производства платежа.

32.1.22 Обязана ли Компания зарегистрировать в качестве подразделения сельхозугодия, приобретенные и / или взятые в аренду, которые расположены в одной и той же коммуне, в которой она находится?

В соответствии со ст. 5 п. 29) Налогового кодекса, «подразделение – структурная единица предприятия, учреждения или организации (филиал, представительство, отделение, отдел, магазин, склад и т.д.), расположенная за пределами их основного места нахождения, которая выполняет некоторые функции предприятия, учреждения или организации.

Также, в соответствии со ст. 8 п. (2) часть d) Налогового кодекса, налогоплательщик обязан достоверно декларировать сведения о доходах, полученных от любого вида предпринимательской деятельности, и о других объектах налогообложения;

Таким образом, на основании вышеизложенного, купленные и/или арендуемые сельхозугодия, которые находятся в той же коммуне, в которой имеет местонахождение налогоплательщик должны быть задекларированы в налоговую службы по месту обслуживания или через модуль SIA „e-Cerere” «Регистрация онлайн подразделения», в соответствии с Классификатором типов подразделений/объектов налогообложения (приложение № 14 к Инструкции об учете налогоплательщиков, утвержденной приказом Государственной Налоговой Службы № 299 от 02.02.2012 г.), по типу подразделения 63 – земли сельскохозяйственного назначения, которое будет зарегистрировано в рамках подразделения соответствующей коммуны.

32.1.23 Если одно из сельхозугодий, приобретенных и / или взятых в аренду зарегистрировано в качестве подразделения, существует ли возможность изменить характеристики сельхозугодий, путем расширения подразделения в отношении сельхозугодий, примыкающих к подразделению, которые находятся на более длинном расстоянии от подразделения, но в одной и той же коммуне?

Согласно п. 61 Инструкции об учете налогоплательщиков, утвержденной Приказом Государственной налоговой службы № 299 от 02.02.2012 г., «Об утверждении Инструкции об учете налогоплательщиков», в случае регистрации подразделений/ объектов, подлежащих налогообложению, по запросу / констатации, налогоплательщик приложит документы, подтверждающие право собственности, найма, аренды, использования и т.д.

В тех случаях, когда налогоплательщик имеет несколько договоров аренды на землю, он приложит к заявлению, подтверждение, выданное мэрией, в котором будет указано площадь земель (га).

Таким образом, согласно вышесказанному, характеристики участка путем расширения подразделения на земли сельскохозяйственного назначения, прилегающего к подразделению, который находится на более длинном расстоянии от подразделения, но в одной о той же коммуне могут быть изменены, и налогоплательщик обязан информировать Государственную Налоговую Службу о соответствующих изменениях.

32.1.24 Какая процедура при ликвидации крестьянских (фермерских) хозяйств в случае смерти учредителя?

Параллельно, согласно Постановлению Правительства № 977 от 14 сентября 2001 г. о регистрации крестьянских (фермерских) хозяйств, крестьянское хозяйство подлежит регистрации учредителем в примэрии административно-территориальной единицы первого уровня, в границах которой находится принадлежащий ему земельный участок.

Чтобы исключить крестьянское хозяйство из Государственного налогового регистра, в случае смерти учредителя, его члены должны представить в примэрию свидетельство о смерти, свидетельство о регистрации, которая, в свою очередь, внесет соответствующие записи в Реестр крестьянских хозяйств.

Соответственно, уполномоченное лицо примэрии обязано проинформировать об этом в 3-дневный срок со дня исключения из Регистра Государственную налоговую службу и территориальный орган статистики, представив в их адрес карточку регистрации со сведениями относительно регистрационного номера крестьянского хозяйства, даты ликвидации, основания ликвидации.

32.1.25 В каких случаях подразделение Государственной налоговой службы имеет право отказывать во взятии на учет банковских счетов и/или платежных счетов?

Банковский счет берется на учет Государственной налоговой службой на основании изданного и переданного финансовым учреждением (его отделением или филиалом) электронного документа, подтверждающего открытие банковского счета.

В случае, если у налогоплательщика имеются недоимки, Государственная налоговая служба вправе не выдавать электронный документ, подтверждающий взятие на налоговый учет. Электронные документы, подтверждающие открытие банковского счета и взятие его на налоговый учет, пересылаются и принимаются через автоматизированную информационную систему электронного документооборота между Государственной налоговой службой, финансовыми учреждениями и Национальным банком Молдовы.

Таким образом, Государственная налоговая служба имеет право не выдавать электронный документ, подтверждающий взятие на учет банковского счета, в случае, если у налогоплательщика имеются недоимки в национальный публичный бюджет.

32.1.26 Для каких категорий налогоплательщиков Государственная налоговая служба выдает свидетельство о присвоении фискального кода/ свидетельство, подтверждающее идентификацию физического лица-нерезидента в Государственном фискальном регистре по государственному идентификационному номеру, присвоенному компетентным органом?

b) иностранным лицам, на основании международных договоров, ратифицированных Республикой Молдова;

c)иностранным гражданам нерезидентам и лицам без гражданства, располагающим объектами налогообложения или имеющим налоговые обязательства на территории Республики Молдова;

d) юридическим лицам или организациям со статусом физического лица

32.1.27 перенесенный в архив в результате слияния с вопросом 33.1.35

32.1.28 Обязан ли налогоплательщик регистрировать подразделение в Государственной налоговой службе в случае участия в различных сезонных выставках / ярмарках?

Согласно статье 5 Налогового кодекса, под подразделением подразумевается структурная единица предприятия, учреждения или организации (филиал, представительство, отделение, отдел, магазин, склад и т.д.), расположенная за пределами их основного места нахождения, которая выполняет некоторые функции предприятия.

Таким образом, участия в различных сезонных выставках / ярмарках не соответствует условиям, изложенным выше.

32.1.29 Обязано ли юридическое лицо сообщить в Государственную налоговую службу об изменении администратора в органе государственной регистрации?

Согласно статьи 37 Закона о регистрации юридических лиц и индивидуальных предпринимателей № 220-XVI от 19 октября 2007 г., информация об изменении администратора передается онлайн в Государственную налоговую службу, и налогоплательщик не обязан сообщать об этом.

Дата добавления ответа - 03.10.2017

32.1.30 Какая последовательность погашения налоговых обязательств?

Согласно статье 179 Налогового кодекса, погашение налоговых обязательств в соответствии с налоговым законодательством осуществляется в хронологическом порядке (порядке возникновения) по каждому виду налогового обязательства, указанному в документе о его погашении.

В случае несоблюдения налогоплательщиком хронологического порядка, Государственная налоговая служба вправе погасить его налоговое обязательство согласно установленному порядку.

32.1.31 Как налогоплательщики, имеющие подразделения, в том числе расположенные на левом берегу Днестра, рассчитывают и платят налоговые обязательства?

В соответствии с положениями Налогового кодекса, взымаемые налоги (пошлины) и сборы являются одним из источников доходов государственного бюджета и бюджетов административно-территориальных единиц.

Согласно части (5) и (6) статьи 7 Налогового кодекса, налогоплательщики, имеющие подразделения и/или объекты налогообложения, исчисляют и погашают путем уплаты налоговые обязательства, связанные с подразделениями/ объектами налогообложения, по месту их нахождения (за исключением налога на добавленную стоимость, акцизов и сборов, предназначенных для перечисления в дорожный фонд, подоходного налога, установленного согласно главе 71 раздела II, и единого налога с резидентов информационно-технологических парков).

Подразделения, расположенные в административно-территориальных единицах, бюджет которых не является составной частью национального публичного бюджета, уплачивают налоги и сборы в бюджет административно-территориальной единицы по основному месту нахождения предприятия, учреждения, организации.

32.1.32 Куда и какие документы должны быть представлены для регистрации нерезидентов, располагающих объектами налогообложения на территории Республики Молдова или имеющих налоговые обязательства?

b) копию свидетельства о регистрации юридического лица-нерезидента;

32.1.33 Какие банковские счета и/или платежные, открытые налогоплательщиками в финансовых учреждениях, не берутся на налоговый учет?

В соответствии с положениями части (2) статьи 167 Налогового кодекса, на налоговый учет не берутся транзитные счета для исполнения бюджетов, кредитных, ссудных, срочных депозитных и временных счетов по накоплению финансовых средств для формирования или увеличения уставного капитала, а также счетов физических лиц, не являющихся субъектами предпринимательства.

Дата добавления ответа - 26.04.2024

32.1.34 Каким образом регистрируются отделения юридических лиц?

В соответствии с положениями статьи 8 Закона о регистрации юридических лиц и индивидуальных предпринимателей № 220-XVI от 19 октября 2007 г., документы для государственной регистрации подготавливаются на государственном языке и представляются органу государственной регистрации учредителем или его представителем, уполномоченным заверенной в установленном законом порядке доверенностью.

Электронные документы могут направляться органу государственной регистрации посредством электронных сетей с соблюдением положений Закона об электронном документе и цифровой подписи № 264-XV от 15 июля 2004 года и нормативных актов Правительства в данной области.

Если в установленных органом государственной регистрации случаях или по заявлению лица необходимая для регистрации информация может быть получена посредством официальных электронных информационных систем, соответствующий документ от учредителя не требуется.

Датой представления документов для государственной регистрации считается дата их приема органом государственной регистрации.

При приеме заявления и документов для государственной регистрации заявителю выдается справка, подтверждающая прием заявления, в которой указываются номер и дата приема заявления, наименование территориальной структуры, перечень представленных документов, назначенная дата выдачи документов. В случае получения документов посредством электронных сетей такое же подтверждение направляется заявителю по сети.

Орган государственной регистрации не вправе отказать в приеме заявления о регистрации или требовать представления не предусмотренных законом документов.

b) решение компетентного органа юридического лица, которое должно содержать сведения о создании отделения, об утверждении его положения и назначении управляющего;

c) положение об отделении (в двух экземплярах), которое должно содержать следующие данные:

c) финансовый отчет иностранного юридического лица за последний период отчетности.

32.1.35 Какие документы служат основанием для приостановления срока исковой давности?

1) документ, имеющий юридическую силу и подтверждающий, что физическое лицо находится под арестом или приговорено к лишению свободы;

2) окончательное и вступившее в законную силу решение, которое подтверждает тот факт, что судебная инстанция вынесла решение о взыскании налога (пошлины), сбора, пени и/или штрафа;

3) контракт об изменении срока погашения налогового обязательства путем отсрочки/рассрочки (заключенный на основании части (5) статьи 180 Налогового кодекса № 1163-XIII от 24 апреля 1997 года);

4) информация из интегрированной информационной системы Пограничной полиции об отсутствии в Республике Молдова налогоплательщика – физического лица или ответственного должностного лица налогоплательщика – юридического лица более 6 лет подряд в течение срока давности, полученная в соответствии с положениями Соглашения о сотрудничестве между Департаментом пограничной полиции Министерства внутренних дел и Государственной налоговой инспекцией при Министерстве финансов;

5) документ, имеющий юридическую силу и подтверждающий, что налогоплательщик находится в процессе несостоятельности в соответствии с Законом о несостоятельности № 149 от 29 июня 2012 года.

32.1.36 Какие документы должны быть представлены для регистрации постоянного представительства?

b) копию свидетельства о регистрации юридического лица-нерезидента в стране проживания;

g) копию документа (нотариально заверенная доверенность или другой подтверждающий документ), которым лицо уполномочено представлять интересы нерезидента в Республике Молдова.

32.1.37 Может ли быть приостановлена независимая деятельность?

Согласно положениям главы 102 Налогового кодекса, налоговый режим физических лиц осуществляющих независимую деятельность, предусматривает только регистрацию и прекращение независимой деятельности.

В то же время положения Закона № 220 от 19 октября 2007 г. о государственной регистрации юридических лиц и индивидуальных предпринимателей регламентирует приостановление/возобновление деятельности, только в случае налогоплательщиков со статусом юридического лица.

Таким образом, исходя из вышеизложенного, действующее законодательство не предусматривает приостановления деятельности физических лиц, в том числе независимой деятельности.

32.1.38 Считается ли подразделением арендованный оптовый склад?

Согласно части (8) статьи 161 Налогового кодекса при принятии решения об изменении местонахождения и/или о создании подразделения налогоплательщик в течение 60 дней со дня приобретения права собственности (владения, найма) информирует Государственную налоговую службу об изменении своего местонахождения и/или представляет первоначальные сведения, а впоследствии сообщает об изменениях местонахождения своего подразделения, а также о временном приостановлении деятельности подразделения.

Согласно пункту 107) Инструкции по учету налогоплательщиков, заполненные налогоплательщиком заявления о регистрации/ликвидации и временному приостановлению деятельности утверждённой Приказом ГНС № 352 от 28 сентября 2017 г. подразделений/объектов налогообложения принимаются подразделением ГНС по месту обслуживания налогоплательщика (головного предприятия/основного местонахождения) или через SIA «e-Cerere» модуль «Înregistrarea online a subdiviziunilor».

Следует упомянуть, что при заполнении графы 6 Местонахождение подразделения Заявления/Констатации о регистрации/ликвидации и приостановлении подразделений /налогооблагаемых объектов (приложение № 15) налогоплательщики должны указать полные данные о местонахождении оптового склада, согласно данным из договора аренды.

Cледовательно, арендованный оптовый склад соответствует понятию подразделения и следует быть зарегистрированным в качестве подразделении в ГНС по месту нахождения экономического агента или через SIA «e-Cerere» модуль «Înregistrarea online a subdiviziunilor».

32.1.39 Какие способы оплаты существуют через MPay?

Через MPay можно оплатить, используя любой платежный инструмент в соответствии с законодательством Республики Молдовы, посредством банковской карты, наличными средствами через платежные терминалы, банковские кассы, почтовые отделения или онлайн через инструменты интернет-банкинга.

Дата добавления ответа - 29.12.2017

32.1.40 При приостановлении операций на банковских счетах и/или платежных, для каких сумм разрешается списание средств?

а) любых сумм в счет бюджета;

b) в счет залогодержателей – денежных средств, полученных от осуществления залогового права;

с) сумм, перечисленных с ссудного счета предприятия в целях, для которых был получен заем;

d) комиссионных финансового учреждения (его отделения или филиала) за исполнение им частично или полностью инкассовых поручений, выставленных Государственной налоговой службой, или платежных поручений в счет бюджета, которые взимаются со счета налогоплательщика, не влияя на сумму, указанную в инкассовом или платежном поручении.

32.1.41 В каких случаев прекращается деятельность общественного объединения?

b) принудительной ликвидации;

c) реорганизации путем объединения, дробления или преобразования.

В соответствии с частей (1) статьи 34 Закона об общественных объединениях № 837-XIII от 17.05.1996 г., деятельность общественного объединения может быть прекращена в случаях роспуска, реорганизации путем объединения, дробления или преобразования.

Дата архивирования ответа - 29.12.2017

32.1.42 Обязан ли судебный исполнитель, который работает в ассоциированном бюро судебных исполнителей, стать на налоговый учет как лицо, практикующее профессиональную деятельность в секторе правосудия?

Согласно части (1) статьи 25 Закона о судебных исполнителях № 113 от 17 июня 2010 г., деятельность судебных исполнителей осуществляется в рамках бюро, в котором могут действовать один или несколько объединенных судебных исполнителей. Права и обязанности судебных исполнителей по содержанию общего бюро устанавливаются договором. В рамках общего бюро каждый судебный исполнитель осуществляет свою деятельность в индивидуальном порядке и несет личную ответственность за свои действия.

Согласно пунктам 15-151 Инструкции по учёту налогоплательщиков, утверждённой Приказом ГНС № 352 от 28 сентября 2017 г., указаны документы, на основании которых могут быть взяты на налоговом учете судебные исполнители и объединенные бюро судебных исполнителей.

В данном контексте, судебный исполнитель, осуществляющий деятельность в объединенном бюро судебных исполнителей, будет взят на налоговый учет с присвоением отдельного фискального кода, отличающего от фискального кода объединенного бюро.

32.1.43 Обязан ли налогоплательщик информировать Государственную налоговую службу об открытии банковского счета?

Таким образом, налогоплательщик не обязан информировать Государственную налоговую службу об открытии банковского счета, поскольку финансовое учреждение само информирует Государственную налоговую службу об открытии банковского счета.

32.1.44 Как осуществляется уплата налоговых обязательств подразделениями и/или по объектам налогообложения?

Согласно части (10) статьи 6 Налогового кодекса (пошлины) и сборы, взимаемые в соответствии с настоящим кодексом и иными нормативными актами, принятыми в соответствии с ним, являются одним из источников доходов государственного бюджета и бюджетов административно-территориальных единиц.

В соответствии с частью (5) статьи 7 Налогового кодекса, налогоплательщики, имеющие подразделения и/или объекты налогообложения, исчисляют и погашают путем уплаты налоговые обязательства, связанные с подразделениями/объектами налогообложения, по месту их нахождения (за исключением налога на добавленную стоимость, акцизов и сборов, предназначенных для перечисления в дорожный фонд, подоходного налога, установленного согласно главе 71 раздела II Налогового кодекса , и единого налога с резидентов информационно-технологических парков).

Также, согласно пункту 1.8. Приказа Министерства финансов № 158 от 23 декабря 2016 г. о порядке зачисления и учета платежей в национальный публичный бюджет посредством казначейской системы Министерства финансов в 2017 году, налоговые обязательства подразделений по оплате осуществляются согласно их местонахождению, с указанием в платежных документах фискального кода плательщика, и, через дробь «/» код подразделения.

Таким образом, расчет/выплата налоговых обязательств осуществляется в соответствии с статистическим кодом местности, относящейся к подразделениям, в соответствии с Классификатором территориальных-административной единице Республики Молдова (КАТЕМ).

32.1.45 Лицо, предоставляющие бухгалтерские услуги предприятиям и несет ответственность за бухгалтерский учет, обязан ли зарегистрироваться в ГНС в качестве главного бухгалтера в этих предприятиям?

Согласно лит. a) части (3) статьи 13 Закона о бухгалтерском учете №113-XVI от 27 апреля 2007 г., руководство (исполнительный орган), партнеры, собственник, руководитель субъекта, имеют право назначать на должность и освобождать от должности главного бухгалтера на основании индивидуального трудового договора в соответствии с Трудовым кодексом.

В соответствии с лит. f) части (3) статьи 161 Налогового кодекса лицам, которым фискальные коды присваиваются Государственной налоговой службой, открывается дело, в котором содержатся документы и сведения об учредителе (учредителях) или лицах, получивших право на осуществление соответствующей деятельности, руководителе и главном бухгалтере (фамилия и имя, дата рождения, адрес, контактные реквизиты, данные документа, удостоверяющего личность).

Согласно лит. j) и k) части (3) статьи 187 Налогового кодекса, налоговый отчет должен, как правило, содержать: для отчета на бумажном носителе – подпись ответственных лиц (руководителя и главного бухгалтера) налогоплательщика или подпись налогоплательщика (его представителя) для отчета в электронном виде – электронную подпись.

Таким образом, исходя из действующего законодательство, Государственная налоговая служба должна обладать данными лица, ответственного за бухгалтерский учет, которые должны быть задекларированы в ГНС.

32.1.46 Каким образом осуществляется погашение налогового обязательства путем компенсации?

Погашение налогового обязательства путем компенсации осуществляется зачислением в счет недоимки переплат или сумм, подлежащих возмещению согласно налоговому законодательству.

Компенсация осуществляется по инициативе Государственной налоговой службы или по заявлению налогоплательщика, если налоговым законодательством не предусмотрено иное.

32.1.47 Как налогоплательщики из-за рубежа могут оплатить за налог на недвижимость?

Налог на недвижимость можно оплатить посредством услуги MPay в режиме онлайн или через инструменты интернет-банкинга банка, клиентом, которого является налогоплательщик.

Кроме того, согласно части (5) статьи 129 Налогового кодекса, оплата может быть произведена через представителя налогоплательщика.

32.1.48 перенесенный в архив

Но, в соответствии с Законом о внесении изменений и дополнений в некоторые законодательные акты № 295 от 21 декабря 2017 г. в части (1) статьи 167 перед словами «части (1) статьи 162» был внесен текст « пунктах a) и c)».

Исходя из вышеизложенного, финансовые учреждения должны информировать Государственную Налоговую Службу об открытии банковских счетов физическим лицам, начиная с 01 января 2018 г. (дата опубликования Закона о внесении изменений и дополнений в некоторые законодательные акты № 288 от 15 декабря 2017 г.) до 11 января 2018 г. включая (дату опубликования Закона о внесении изменений и дополнений в некоторые законодательные акты № 295 от 21декабря 2017 г.).

А так же, согласно части (3) статьи 167 Налогового кодекса, финансовые учреждения обязаны информировать Государственную Налоговую Службу только об открытии банковских счетов физическим лицам–нерезидентам (иностранным гражданам и лицам без гражданства) и юридическим лицам–нерезидентам, не располагающие объектами налогообложения на территории Республики Молдова и не имеющие налоговых обязательств.

Процедура информирования установлена Государственной Налоговой Службой.

32.1.49 В какое подразделение Государственной Налоговой Службы должно обратиться для постановки на налоговый учет физическое лицо-резидент, которое намерено осуществлять деятельность в области закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира?

Согласно части (2) статьи 6919 Налогового кодекса, физическое лицо - резидент, которое намерено осуществлять деятельность в области закупки продукции растениеводства и/или садоводства и /или обьектов растительного мира, подает в подразделение Государственной Налоговой Службы по месту жительства указанному в его удостоверении личности Заявление о постановке на налоговый учет физического лица-резидента, осуществляющего деятельность в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира (Приложение №1 к Приказу ГНС № 623 от 31.12.2019 г.).

[Дополнение в Обобщенную базу налоговой практики в соответствии с Законом о внесении изменений и дополнений в некоторые законодательные акты № 171 от 19.12.2019 г.. в силе с 01.01.2020 г.]

32.1.50 Какие документы выдает подразделение Государственной Налоговой Службы физическому лицу-резиденту, которое подает Заявление о постановке на налоговый учет физического лица-резидента, осуществляющего деятельность в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира?

До внесения изменений в Постановление Правительства № 294 от 17.03.1998 г. об исполнении Декрета Президента Республики Молдова № 406-ll от 23.12.1997 г. применяется режим бесплатной выдачи указанного Учетного Листа.

[Дополнение в Обобщенную базу налоговой практики в соответствии с Законом о внесении изменений и дополнений в некоторые законодательные акты № 171 от 19.12.2019 г., в силе с 01.01.2020 г.]

32.1.51 Какие действия предпринимает физическое лицо-резидент, которое осуществляет деятельность в области закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира, в случае изменения фамилии?

В случае изменения фамилии, физическое лицо-резидент, осуществляющее деятельность в области закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира, представляет в подразделение Государственной Налоговой Службы по месту жительства, указанному в удостоверении личности, Заявление об изменении фамилии физического лица-резидента, осуществляющего деятельность в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира (Приложение №2 к Приказу ГНС № 623 от 31.12.2019 г.) и Свидетельство о постановке на налоговый учет физического лица-резидента, осуществляющего деятельность в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира (Приложение №4 к Приказу ГНС № 623 от 31.12.2019 г.).

[Дополнение в Обобщенную базу налоговой практики в соответствии с Законом о внесении изменений и дополнений в некоторые законодательные акты № 171 от 19.12.2019 г., в силе с 01.01.2020 г.]

32.1.52 Какие действия предпринимает физическое лицо в случае прекращения деятельности в области закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира и в какое подразделение Государственной Налоговой Службы ему необходимо обращаться?

В случае прекращения деятельности, физическое лицо, осуществляющее деятельность в области закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира, подает в подразделение Государственной Налоговой Службы, Заявление о прекращении деятельности осуществляемой физическим лицом-резидентом в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира (Приложение № 3 к Приказу ГНС № 623 от 31.12.2019 г.), Свидетельство (в оригинале, актуализированное по случаю) о постановке на налоговый учет физического лица-резидента, осуществляющего деятельность в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира (Приложение № 4 к Приказу ГНС № 623 от 31.12.2019 г.) и Свидетельство об изменении фамилии физического лица-резидента, осуществляющего деятельность в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира (Приложение № 5 к Приказу ГНС № 623 от 31.12.2019 г.). Одновременно представляется и Учетный Лист закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира.

[Дополнение в Обобщенную базу налоговой практики в соответствии с Законом о внесении изменений и дополнений в некоторые законодательные акты № 171 от 19.12.2019 г., в силе с 01.01.2020 г.]

32.1.53 Какие действия предпринимает физическое лицо в случае превышения лимита дохода в 1.2 миллиона леев, в течение календарного года полученного от продажи экономическим агентам продукции садоводства и/или растениеводства и/или обьектов растительного мира?

В случае превышения, лимита установленного в статье 6915 Налогового Кодекса, физическое лицо, осуществляющее деятельность в области закупки продукции растениеводства и/или садоводства и/или обьектов растительного мира, обязано прекратить свою деятельность по процедуре установленной Регламентом о постановке на налоговый учет/прекращении деятельности в сфере заготовки сельскохозяйственной продукции растениеводства и садоводства и других обьектов растительного мира, утвержденному Приказом ГНС № 623 от 31.12.2019 г., и при необходимости зарегистрировать свою деятельность в организационно-правовой форме регламентированной действующим законодательством.

[Дополнение в Обобщенную базу налоговой практики в соответствии с Законом о внесении изменений в некоторые законодательные акты № 171 от 19.12.2019 г., в силе с 01.01.2020 г.]

32.1.54 Обязаны ли налогоплательщики которые организуют на дому или дистанционнo деятельность, декларировать в качестве подразделения, адрес осуществления дистанционной деятельности в соответствии с требованиями, установленными ст.161 ч. (8) Налогового кодекса?

Дистанционными работниками являются работники, которые заключили индивидуальный трудовой договор или дополнительное соглашение к существующему договору, содержащие положения о дистанционной работе.

Согласно ст.5 п.29) Налогового кодекса подразделение это структурная единица предприятия, учреждения или организации (филиал, представительство, отделение, отдел, магазин, склад и т.д.), расположенная за пределами их основного места нахождения, которая выполняет некоторые функции предприятия, учреждения или организации.

Также согласно ст.161 ч.(8) Налогового кодекса при принятии решения об изменении местонахождения и/или о создании подразделения налогоплательщик в течение 60 дней со дня приобретения права собственности (владения, найма) информирует Государственную налоговую службу об изменении своего местонахождения и/или представляет первоначальные сведения, а впоследствии сообщает об изменениях местонахождения своего подразделения, а также о временном приостановлении деятельности подразделения.

Исходя из вышеизложенного, адрес выполнения дистанционной деятельности, который не входит в состав структурных подразделений предприятия, учреждения, организации, не соответствует понятию подразделения.

Соответственно, налогоплательщик, который обеспечивает выполнение задач/действий за пределами территории / подразделения, контролируемой им прямо или косвенно, не подлежит декларированию в качестве подразделения налогоплательщика в соответствии с положениями, установленными ч.(8) статьи 161 Налогового кодекса.

32.1.55 Каким образом уплачивается сбор с инвесторов или владельцев строительных объектов за разработку нормативных документов в строительстве?

Каким образом уплачивается сбор с инвесторов или владельцев строительных объектов за разработку нормативных документов в строительстве?

Согласно положениями Приказа Министерства финансов о порядке зачисления и учета платежей в национальный публичный бюджет посредством казначейской системы Министерства финансов, утверждаемый ежегодно, сбор с инвесторов или владельцев строительных объектов за разработку нормативных документов в строительстве (код ECO 114425) перечисляется налогоплательщиками на код IBAN: MD90TRGAAA11442501000000 в независимости от населенного пункта, в котором ведется строительство.

Дата добавления ответа - 03.03.2025[Дополнение в Обобщенную базу налоговой практики в соответствии с Приказом Министерства финансов № 166/2020 о порядке зачисления и учета платежей в национальный публичный бюджет посредством казначейской системы Министерства финансов в 2021 году.]

32.1.56 Считается подразделением электронное устройство, такое как терминал для оплаты наличных, терминал для внесения наличных, устройство для обмена валюты, банкомат, а также другие устройства, которые имеют специальную и идентифицируемую прикладную програму?

Считается подразделением электронное устройство, такое как терминал для оплаты наличных, терминал для внесения наличных, устройство для обмена валюты, банкомат, а также другие устройства, которые имеют специальную и идентифицируемую прикладную програму?

32.1.57 Какой порядок уплаты из-за границы подоходного налога, а также любых других налогов или сборов?

Какой порядок уплаты из-за границы подоходного налога, а также любых других налогов или сборов?

- В доларах США:

- FEDERAL RESERVE BANK OF NEW YORK, NEW YORK

- SWIFT BIC: FRNYUS33

- ACCOUNT NO: 021087125

- В евро:

- RAIFFEISEN BANK INTERNATIONAL AG VIENNA

- SWIFT: RZBAATWW

- IBAN: AT953100000155096770

1. В доларах США:

Beneficiary: Ministry of Finance of RM – State Treasury Account of institution:

IBAN SWIFT: NBMDMD2X Correspondent Bank of the NBM:

• FEDERAL RESERVE BANK OF NEW YORK, NEW YORK

• SWIFT BIC: FRNYUS33

• ACCOUNT NO: 021087125

Details of payment: Please indicate full beneficiary′s name, treasury account number, payment′s destination in conformity with budget classification, beneficiary′s IDNO (1006601000037).

2. В евро:

Beneficiary: Ministry of Finance of RM– State Treasury Account of institution:

IBAN Beneficiary Bank: National Bank of Moldova

SWIFT: NBMDMD2X Correspondent Bank of the NBM:

• DE NEDERLANDSCHE BANK N.V., AMSTERDAM

• SWIFT: FLORNL2ACAC

• IBAN: NL90FLOR0600126226

Details of payment: Please indicate full beneficiary′s name, treasury account number, payment′s destination in conformity with budget classification, beneficiary′s IDNO (1006601000037).

При заполнении платежного документа, в разделе «Account of institution» указывается код IBAN, следующим образом:

a) сгенерированный на веб-странице Министерства Финансов www.mf.gov.md, выбрав код экономической класификации, район нахождения налогоплательщика и статистический код населенного пункта налогоплательщика согласно классификатору административно – территориальных единиц (КАТЕМ);

b) платежи, произведенные субъектами налогообложения, указанными в пункте д) статьи 94 Налогового кодекса, для оплаты налога на добавленную стоимость на товары и услуги, произведенные и оказываемые на территории Республики Молдова (код ECO 114110), перечисляются на код IBAN: MD04TRGAAA11411001000000. При заполнении платежного поручения, в разделе «назначение платежа» должен обязательно быть указан фискальный код/код НДС, присвоенный при регистрации в системе «e-Commerce VAT»;

c)для собираемых платежей/доходов указываются коды IBAN, предоставленные соответствующими бюджетными органами/учреждениями. Также, уплата налогов и сборов физических лиц может быть выполнено онлайн через правительственную услугу электронных платежей MPay (www.mpay.gov.md) или через услугу «Онлайн-оплата налогов и сборов физическими лицами-гражданами», доступная на сайте www.sfs.md.

[Изменение в соответствии с Приказом министра финансов № 90/2022, в силу 30.09.2022]

32.1.58 Следует ли зарегистрировать сельхозугодия в качестве подразделения/объекта налогообложения?

Следует ли зарегистрировать сельхозугодия в качестве подразделения/объекта налогообложения?

Приказ 45, от 23.02.2023

Согласно пкт. 29) ст. 5 Налогового кодекса, под подразделением подразумевается структурная единица предприятия, учреждения или организации (филиал, представительство, отделение, отдел, магазин, склад и т. д.), расположенная за пределами их основного места нахождения, которая выполняет некоторые функции предприятия.

В соответствии со ч. (5) ст. 7 Налогового кодекса, налогоплательщики, имеющие подразделения и/или объекты налогообложения, исчисляют и погашают путем уплаты налоговые обязательства, связанные с подразделениями/ объектами налогообложения, по месту их нахождения.

Также, в соответствии с лит. d) ч. (2) ст. 8 Налогового кодекса, налогоплательщик обязан достоверно декларировать сведения и об объектах налогообложения.

Таким образом, сельхозугодия, в качестве объекта налогообложения, следует декларировать объект налогообложения по типу подразделения „63 – земли сельскохозяйственного назначении”, в соответствии приложению № 14 к Приказу ГНС № 352 от 28.09.2017 г.

32.1.59 Следует ли регистрировать в качестве подразделения, квартиру, взятую внаем у физического лица для ее последующей передачи в поднаем?

Следует ли регистрировать в качестве подразделения, квартиру, взятую внаем у физического лица для ее последующей передачи в поднаем?

32.1.60

В каких случаях прерывается срок исковой давности погашения налогового обязательства?

В каких случаях прерывается срок исковой давности погашения налогового обязательства?

32.1.61 Кто несет ответственность за отслеживание срока давности для переплат, или сумм, которые, согласно налоговому законодательству, подлежат возмещению?

Кто несет ответственность за отслеживание срока давности для переплат, или сумм, которые, согласно налоговому законодательству, подлежат возмещению?

Таким образом, налогоплательщик не ограничен в праве подать запрос на возврат переплат, при условии соблюдения процедур и условий их возврата, а использование электронных налоговых услуг посредством АИС ,,Личный кабинет налогоплательщика” облегчает процесс проверки произведенных платежей.

32.1.62 Подача заявления о компенсации в период течения срока давности для компенсации или возмещения переплат или сумм, подлежащих возмещению согласно налоговому законодательству, приостанавливает этот срок?

Подача заявления о компенсации в период течения срока давности для компенсации или возмещения переплат или сумм, подлежащих возмещению согласно налоговому законодательству, приостанавливает этот срок?

Заявление, поданное по истечении шести лет, считается недействительным. В этом случае компенсация и возврат не осуществляются, за исключением случаев, предусмотренных частью (2). Подача заявления приостанавливает действие указанного срока.

Таким образом, период времени, в течение которого рассматривается заявление о компенсации, не учитывается при определении срока давности возмещения переплат, а после его рассмотрения течение срока давности возобновляется.

32.1.63 Какой порядок просмотра непогашенных налоговых обязательств в режиме онлайн, налогоплательщиками (физическими лицами-резидентами)?

Какой порядок просмотра непогашенных налоговых обязательств в режиме онлайн, налогоплательщиками (физическими лицами-резидентами)?

.png)

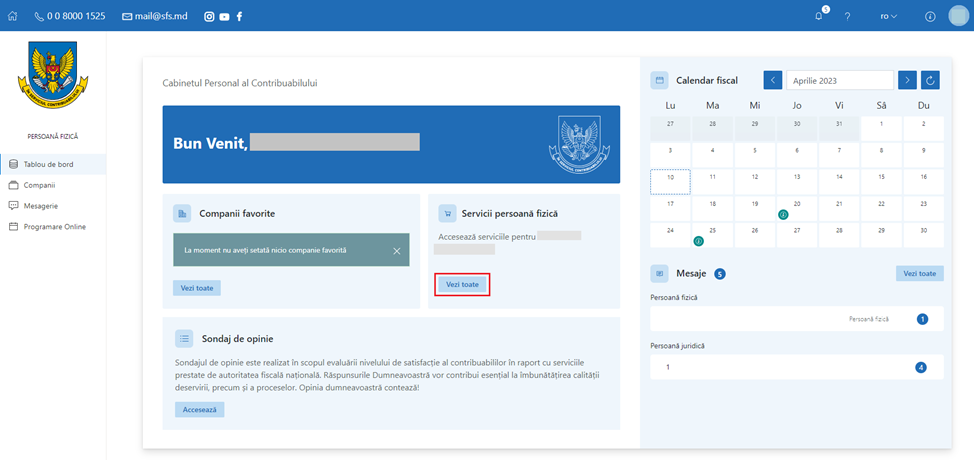

3: Доступ к личному кабинету налогоплательщика

После заполнения контактных данных из «Личного кабинета», доступного в интерфейсе «Личного кабинета налогоплательщика», станет доступной кнопка «Просмотреть все» из раздела «Индивидуальные услуги».

- Создайте отчет для просмотра налоговых обязательств

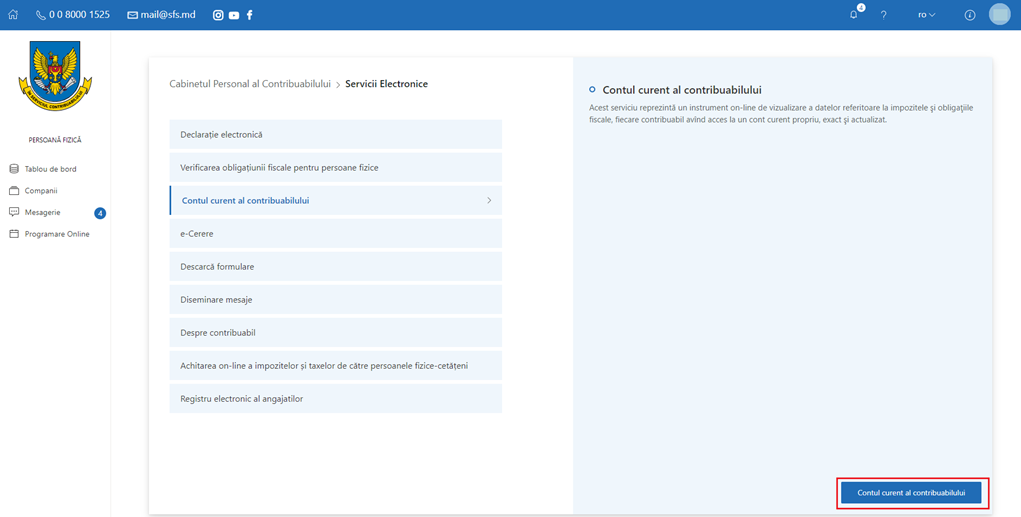

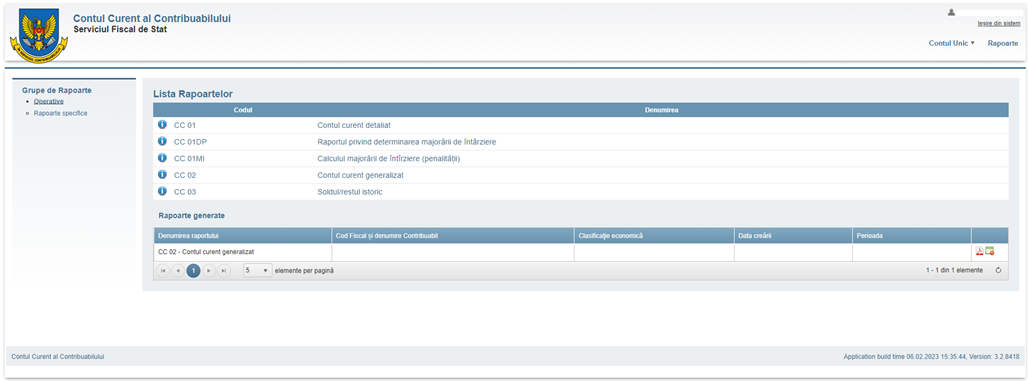

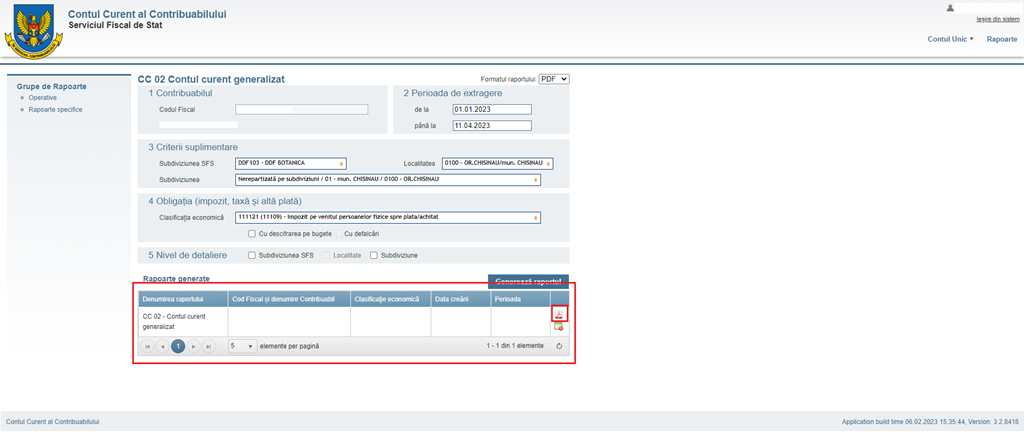

После открытия интерфейса SIA «Расчетный счет налогоплательщика», в системе можно сформировать несколько конкретных отчетов, а для просмотра информации об отсутствии или наличии обязанности по уплате налога на прибыль выберите Отчет: СС 02 Обобщенный текущий счет.

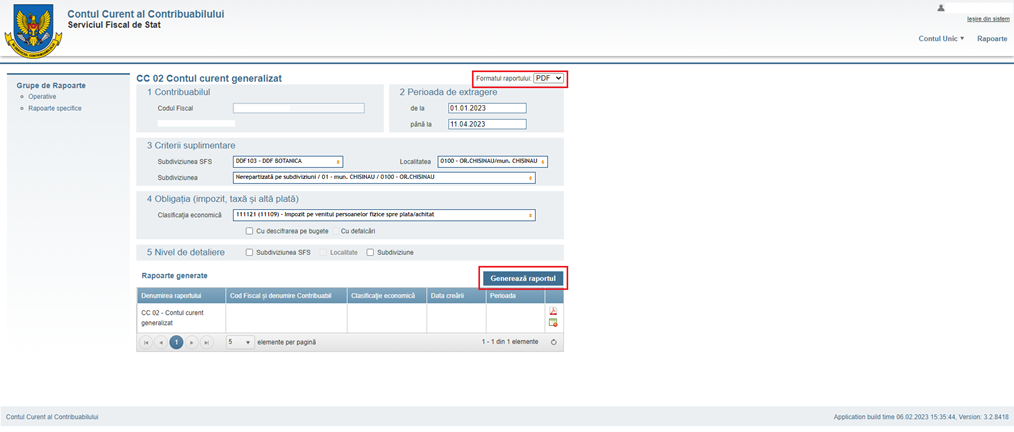

При открытии Отчета все поля, необходимые для определения налогового обязательства, были автоматически заполнены согласно информации, имеющейся в информационной системе ГФС. Таким образом, остается только выбрать формат отчета (тип: PDF, Excel, Word) в соответствии с вашими предпочтениями и получить доступ к кнопке «Создать отчет».

Сформированный отчет находится в разделе «Сгенерированные отчеты», и для его открытия будет доступна иконка с символом ранее выбранного формата файла.

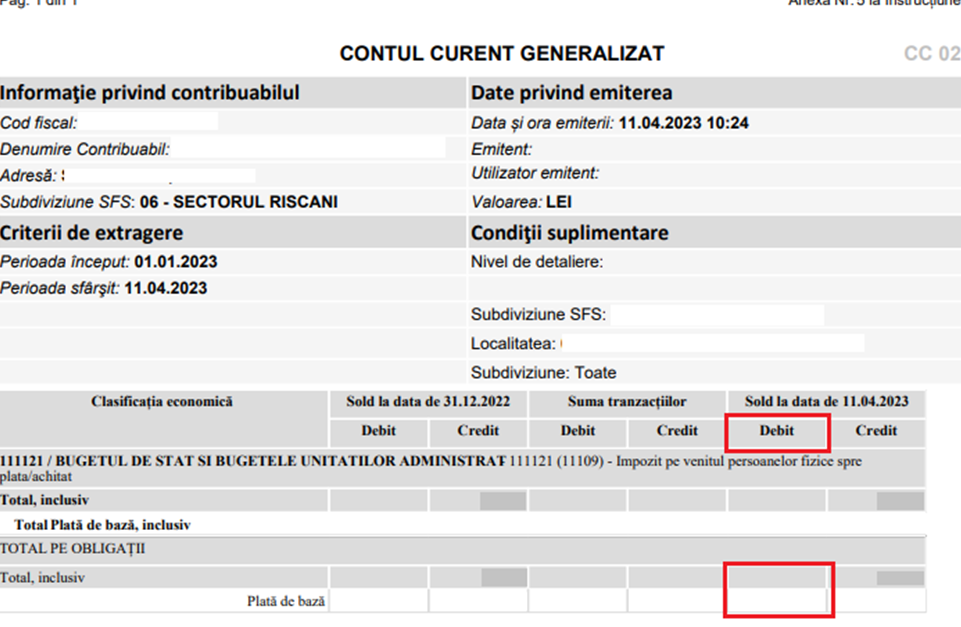

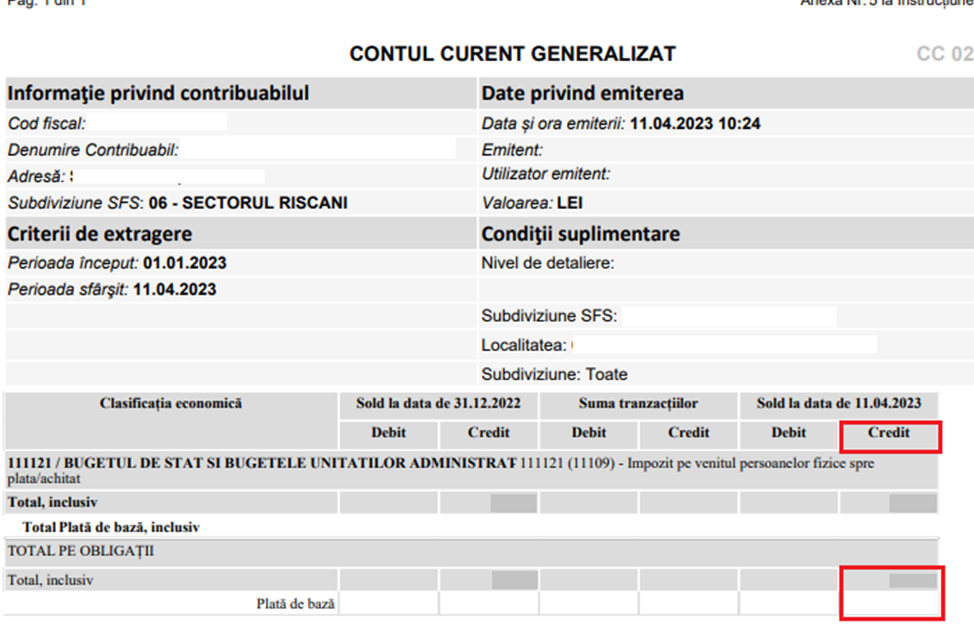

5: Чтение данных из созданного отчета

При наличии обязательства, эта информация будет просмотрена в графе «Дебит»

Если имеется переплата, эта информация будет отображена в графе «Кредит»

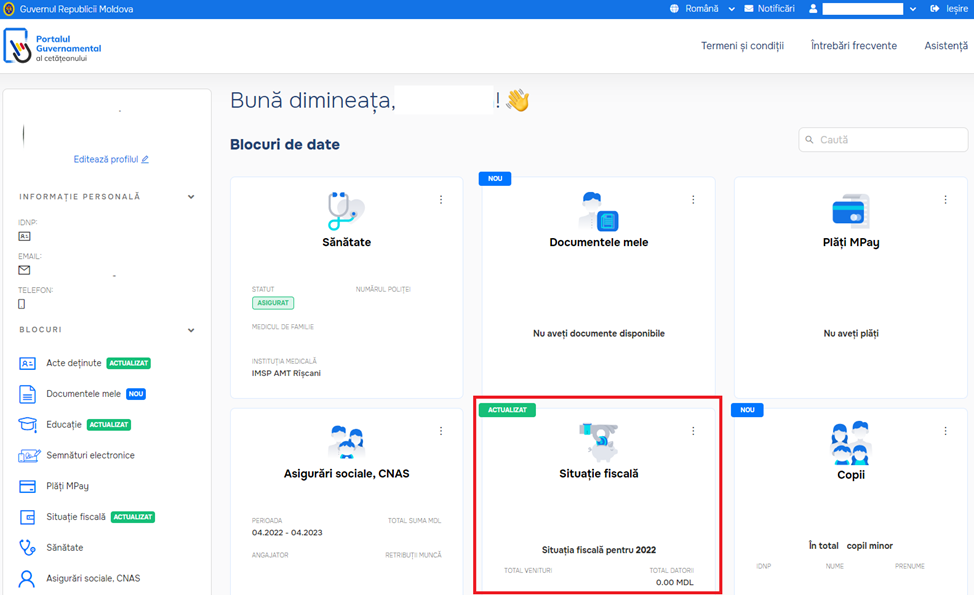

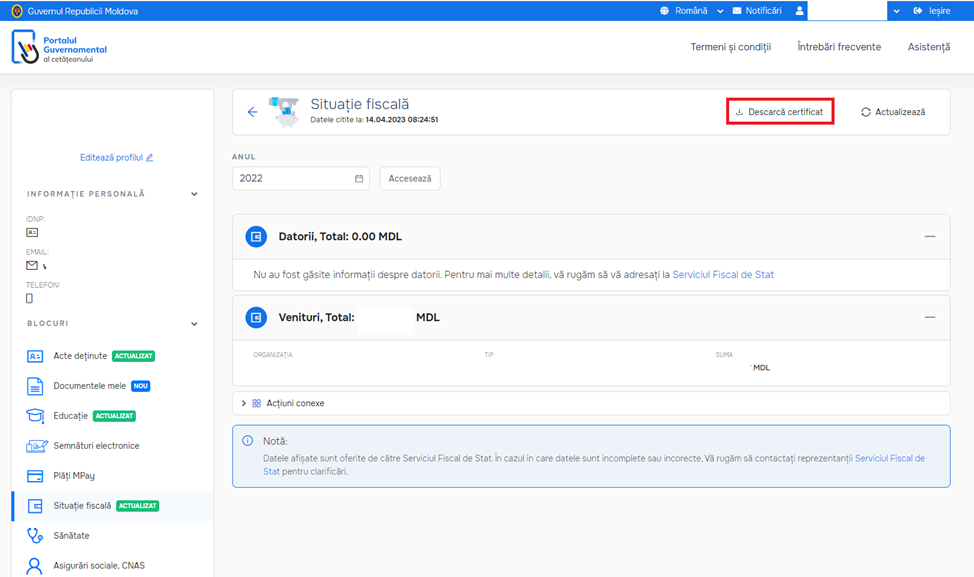

Способ проверки налоговых обязанностей через Портал Гражданского Правительства www.mcabinet.gov.md:

1: Доступ к Мкабинету

Доступ к Порталу гражданского правительства будет осуществляться на странице www.mcabinet.gov.md. В правой части веб-страницы откройте раздел «Аутентификация» и выполните процедуру аутентификации посредством электронной или мобильной подписи.

2: Просмотр информации

В открытом интерфейсе в разделе «Финансы» будут отображаться доходы, а также наличие налогового обязательства.

Также, при переходе в раздел «Финансы» из списка блоков, отображаемых в левой части экрана, у Вас будет возможность скачать «Справку об отсутствии или наличии задолженности перед республиканским публичным бюджетом».

Также налогоплательщик имеет возможность проверить все свои фискальные обязательства, зайдя на портал www.sfs.md, раздел «Услуги», раздел «Физические лица», сервис «Проверка фискальных обязательств» (https://sfs.md/ro/cabinetul-contribuabilului/login).

В свою очередь, проверку налоговых обязательств можно осуществить физически в любом подразделении ГНС, куда следует обратиться по зоне обслуживания при наличии удостоверения личности или его цифровой версии, сформированной через интегрированное государственное приложение электронных услуг EVO.