Декларация по подоходному налогу

- 29 Подоходный налог

- 29.2 Физические лица не осуществляющие предпринимательскую деятельность

- 29.2.5 Декларация по подоходному налогу

29.2.5.1 Имеет ли право гражданин Республики Молдова, который намеревается в течении налогового года поменять место жительства на другую страну, подать Декларацию по подоходному налогу и указать общую сумму (годовую) личного освобождения?

29.2.5.2 При заполнении Декларации физического лица, необходимо ли указывать данные в единицах измерения леях и банях? Нужно ли указывать адрес налогоплательщика, если в Декларации указан фискальный код и фамилия?

29.2.5.3 Возникает ли у физического лица обязательство по представлению Декларации физического лица о подоходном налоге за налоговый период, в случае, если физическое лицо в течение года имело два и более рабочих мест?

29.2.5.4 .

.

Архив. (Изменен в соответствии с положениями ст. 901 ч. (31) Налогового кодекса, в редакции Закона № 267 от 23.12.2011 апубликованого в M.O. №. 13-14/32 din 13.01.2012)

Дата добавления ответа - 25.08.2017

29.2.5.5 Имеет ли право физическое лицо, от имени другого физического лица, которое меняет постоянное местожительство на местожительство в другой стране и передает (по доверенности) во владение и/или пользование имущество данному лицу, при продаже этого имущества, задекларировать полученный от этой сделки доход и соответственно уплатить налог от имени собственника, покинувшего страну?

В случае если физическое лицо, которое меняет постоянное местожительство на местожительство в другой стране передает (по доверенности) во владение и/или пользование имущество, которым обладал, другому лицу, тогда, при продаже этого имущества, доход, полученный от этой сделки может быть задекларирован и соответственно уплачен налог, от имени собственника покинувшего страну, на основании предоставленных уполномочий (согласно статьи 8 части (1) п. с) Налогового кодекса), лицом, на имя которого выдана доверенность.

Дата добавления ответа - 18.09.2013

29.2.5.6 В случае, если физическое лицо получает доход в виде роялти, при предоставлении Декларации физического лица о подоходном налоге необходимо ли декларировать этот доход?

29.2.5.7 В каких случаях физическое лицо обязано представить Декларацию о подоходном налоге?

29.2.5.8 .

.

Объединение с вопросом п. 29.2.5.11. Обобщенной базы налоговой практики.

Дата добавления ответа - 31.01.2017

29.2.5.9 Возникает ли у физического лица обязательство по представлению Декларации о подоходном налоге, в случае если оно получает налогооблагаемый доход от заработной платы лишь с единственного места работы и на протяжении года продал капитальный актив (частная собственность) по цене, не превышающая покупную или по цене ниже покупной стоимости?

29.2.5.10 Возникает ли у физического лица обязательство по представлению Декларации физического лица о подоходном налоге, в случае, если физическое лицо в течении налогового периода получает пенсию и доход в виде заработной платы на одном месте работы?

29.2.5.11 У кого возникает обязанность по декларированию и уплате подоходного налога в случае, если плательщик доходов не обеспечил предварительное удержание (в том числе и из заработной платы) подоходного налога у источника выплаты?

29.2.5.12 Существует ли обязанность физического лица резидента Республики Молдова включать в Декларацию физического лица о подоходном налоге доходы, которые согласно Налогового кодекса, являются не облагаемыми источниками дохода?

29.2.5.13 В случае приобретения у физического лица собственности согласно договору возвратного лизинга обязано физическое лицо представлять декларацию о подоходном налоге?

Согласно ч. (1) ст. 1314 Гражданского кодекса, по договору лизинга одна сторона (лизингодатель) обязуется предоставить другой стороне (лизингополучателю) на согласованный срок, превышающий один год (срок лизинга), во владение и пользование вещь, приобретенную лизингодателем, а также предоставить лизингополучателю варианты приобретения вещи в собственность, продления срока лизинга или возврата вещи по истечении срока лизинга, а лизингополучатель обязуется вносить согласованные периодические платежи (лизинговые платежи).

Положения ч. (5) ст. 1315 указанного кодекса устанавливают, что продавец может выступить в качестве лизингополучателя в случае, когда он берет в лизинг проданную им вещь (возвратный лизинг).

В то же время, согласно ст. 37 Налогового кодекса, положения главы V Налогового кодекса применяются к физическим лицам – резидентам и нерезидентам Республики Молдова, не занимающимся предпринимательской деятельностью продающим, обменивающим капитальные активы или отчуждающим их иным способом.

Таким образом, при отчуждении капитального актива, независимо от типа договора, посредством которого произошло отчуждение имущества, физическое лицо обязано определить прирост или потери капитала в соответствии с соответствующей операции, согласно требованиям, установленным 5 разделом Налогового кодекса.

Обязательство представления Декларации физическим лицом резидентом, установлено положениями ч. (2) ст. 83 Налогового кодекса.

В то же время, согласно ч. (6) и ч. (51) ст. 40 Налогового кодекса, прирост или потеря капитала от продажи, обмена основного жилья или отчуждения его иным способом и легкового автомобиля, который находился в собственности налогоплательщика не менее трех лет до даты отчуждения, за исключением автотранспортных средств, имеющих историческую или этнографическую ценность, не признается в налоговых целях.

[Изменение в Обобщенной базе налоговой практики в соответствии c Законом № 356 от 29.12.2022 (опубликованному в Monitorul Oficial № 456-459 от 30.12.2022) в действии с 01.01.2023]

29.2.5.14 Обязано ли физическое лицо представлять декларацию о подоходном налоге, в случае отчуждения собственности юридическому лицу, но которое согласно статье 90 Налогового кодекса не удержалo предварительно подоходный налог у источника выплаты?

29.2.5.15 Как необходимо заполнить Декларацию физического лица о подоходном налоге в ситуации, когда физическое лицо желает отчислять процентную долю установленных ст. 152 Налогового кодекса суммы подоходного налога, перечисляемого ежегодно в бюджет, получателям процентного отчисления?

29.2.5.16 В какое подразделение Государственной Налоговой Службы налогоплательщик обязан представить Декларацию физического лица о подоходном налоге?

29.2.5.17 Возникает ли у физических лиц обязанность включить в состав валового дохода и декларировать доходы, по которым было осуществлено окончательное удержание подоходного налога?

В соответствии с положениями ст. 901 Налогового кодекса, окончательное удержание налога, применяется к следующим видам доходов:

- 12 процентов доходов, полученных физическими лицами, не занимающимися предпринимательской деятельностью, от сдачи во владение и/или пользование (в имущественный наем, аренду, узуфрукт, суперфиций) движимой и недвижимой собственности, за исключением аренды сельскохозяйственных земель (ч. (3) ст. 901);

- 6 процентов – с дивидендов, включая дивиденды в форме акций или долей участия, за исключением соответствующих нераспределенной прибыли, полученной в налоговые периоды 2008–2011 годов включительно (ч. (31) ст. 901);

- 15 процентов – с дивидендов, включая дивиденды в форме акций или долей участия, соответствующих нераспределенной прибыли, полученной в налоговые периоды 2008–2011 годов включительно (ч. (31) ст. 901);

- 15 процентов – с выведенной из уставного капитала суммы, соответствующей увеличению уставного капитала от распределения чистой прибыли и/или иных источников, определенных в собственном капитале, между акционерами (пайщиками) в налоговые периоды 2010–2011 годов включительно в соответствии с долей участия в уставном капитале (ч. (31) ст. 901);

- 12 процентов – с роялти, выплаченных в пользу физических лиц (ч. (31) ст. 901);

- 6 процентов от суммы денежных средств, подаренных физическим лицам, не осуществляющим предпринимательскую деятельность (ч. (31) ст. 901);

- 18 процентов от выигрышей в азартных играх за исключением выигрышей в лотереях и/или спортивных пари, в части, в какой величина каждого выигрыша не превышает одного процента личного освобождения, установленного в части (1) статьи 33 Налогового кодекса (ч. (33) ст. 901);

- 12 процентов от выигрышей в рекламных кампаниях в части, в какой величина каждого выигрыша превышает сумму личного освобождения, установленного в части (1) статьи 33 Налогового кодекса (ч. (33) ст. 901);

- 6 процентов из выплат, осуществленных в пользу физического лица, за исключением индивидуальных предпринимателей, крестьянских (фермерских) хозяйств и физических лиц, осуществляющих деятельность в области закупок продукции растениеводства и/или садоводства и/или объектов растительного мира согласно главе 103 кодекса, по доходам, полученным им от поставки продукции растениеводства и садоводства в натуральном виде, включая плоды грецкого ореха и производную продукцию, и продукции животноводства в натуральном виде, живом и убойном весе, за исключением натурального молока(ч.(35)ст. 901);

- 12 процентов из выплат, осуществленных в пользу физического лица, за исключением индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, по доходам, полученным им от комиссионной торговли товарами (ч. (36) ст. 901);

- 7 процентов из процентов, выплачиваемых физическим лицам-резидентам, банками, ссудо-сберегательными ассоциациями, а также эмитентами корпоративных ценных бумаг. (ч. (37) ст. 901);

- 12 процентов из доходов, полученных физическими лицами от государственных ценных бумаг в виде процентных начислений и/или прироста капитала, определенного в соответствии с частью (7) статьи 40 (ч. (38) ст. 901).

Следовательно, в соответствии с положениями ч. (4) ст. 901 Налогового кодекса, окончательное удержание налога, установленного упомянутой статьей, освобождает получателя указанных выигрышей и доходов, от включения их в состав валового дохода и от их декларирования.

[Изменение в Обобщенной базе налоговой практики в соответствии c Законом № 356 от 29.12.2022 (опубликованному в Monitorul Oficial № 456-459 от 30.12.2022) в действии с 01.01.2023]

29.2.5.18 Возникает ли у наследника при получении наследства обязанность погашения налогового обязательства по подоходному налогу умершего наследодателя?

29.2.5.19 Появляется ли обязательство отразить в Декларации физического лица о подоходном налоге доход, полученый от передачи в наем движимой собственности в пользу других физических лиц?

29.2.5.20 Необходимо ли отражать в Декларации физического лица о подоходном налоге имущество, полученное в порядке дарения или наследования?

29.2.5.21 Каким образом налогоплательщик, находящийся за границей, может представить Декларацию физического лица о подоходном налоге?

Согласно лит. с) ч. (1) ст.8 Налогового кодекса, налогоплательщик имеет право представлять в органах, осуществляющих полномочия по налоговому администрированию, свои интересы самостоятельно или через своего представителя.

Согласно ч. (4) ст. 83 Налогового кодекса, в случае физических лиц (граждане Республики Молдова, иностранные граждане и лица без гражданства, включая членов товариществ и акционеров инвестиционных фондов), Декларация о подоходном налоге заполняется в порядке и по форме, установленной Министерством финансов и представляется Государственной налоговой службе не позднее 30 апреля года, следующего за отчетным налоговым годом.

Согласно п. (3) Положения о порядке заполнения Декларации физического лица о подоходном налоге (форма CET 18), утвержденного Приказом Министерства Финансов № 150 от 05.09.2018, Декларация может быть заполнена как на бумажном носителе, так и в электронном виде.

Налогоплательщик может представить декларацию на бумажном носителе:

a) непосредственно в управление налогового обслуживания Государственной налоговой службы, предъявив удостоверение личности или иной документ, удостоверяющий личность. В качестве подтверждения приема декларации служит расписка, выданная служащим налоговой службы, ответственным за прием деклараций.

b) посредством почтового отправления с уведомлением, по адресу: Государственная Налоговая Служба, МД-2005, мун. Кишинев, ул. Константина Тэнасе № 9. Датой ее представления считается дата, указанная на штемпеле почтового отделения, осуществившего передачу, а подтверждением получения декларации является почтовое уведомление о получении.

До 30 апреля физические лица могут подать декларацию в любое подразделение Государственной Налоговой Службы, независимо от их места жительства или проживания.

Декларация представляется в электронном виде с использованием информационных ресурсов, доступных в информационной системе Государственной налоговой службы, в порядке, предусмотренном в инструкции по ее заполнению:

a) посредством "Личного кабинета налогоплательщика" услуги "Электронная декларация", доступной на официальном портале Государственной налоговой службы. Данная услуга позволяет осуществлять предварительный просмотр, изменять и представлять Декларацию на портале www.sfs.md/servicii. Декларация считается принятой, если физическое лицо получает уведомление о ее принятии посредством электронного подтверждения о принятии в информационной системе Государственной налоговой службы.

b) на адрес электронной почты Государственной налоговой службы с соблюдением требований к электронной подписи документа в соответствии с Законом об электронной идентификации и доверительных услугах № 124 от 19.05.2022.

Декларация считается принятой с момента ее направления налогоплательщиком, только в случае применения электронной подписи на отправленном документе. Подтверждением получения декларации является уведомление, полученное на адрес электронной почты отправителя.

В случае если налогоплательщик/представитель/законный представитель решит подать декларацию в отсканированном виде, подписан ом от руки, она отправляется на адрес электронной почты: cet@sfs.md. При подаче декларации через указанную электронную почту в обязательном порядке должны быть указаны контактные данные, чтобы позже ответственный налоговый служащий имел возможность связаться с лицом для подтверждения личности этого.

[Изменение в Обобщенной базе налоговой практики в соответствии с Законом об электронной идентификации и доверительных услугах № 124 от 19.05.2022 в действии с 10.12.2022]

Согласно ч. (4) ст. 83 Налогового кодекса, в случае физических лиц (граждане Республики Молдова, иностранные граждане и лица без гражданства, включая членов товариществ и акционеров инвестиционных фондов), Декларация о подоходном налоге заполняется в порядке и по форме, установленной Министерством финансов и представляется Государственной налоговой службе не позднее 30 апреля года, следующего за отчетным налоговым годом.

Согласно пкт. (3) Положения о порядке заполнения Декларации физического лица о подоходном налоге (форма CET 18), утвержденного Приказом Министерства Финансов № 150 от 05.09.2018, декларация может быть заполнена как на бумажном носителе, так и в электронном виде. То есть она может быть отправлена посредством почты или интернета в любое территориальное подразделение Государственной налоговой службы.

Таким образом, Декларация считается принятой налоговым органом, если налогоплательщик представить следующие доказательства: экземпляр налогового отчета с отметкой налогового органа о его получении, расписку, выданную налоговым органом, почтовое уведомление о вручении, электронную расписку, подтверждающую принятие отчета информационной системой Государственной налоговой службы (ч. (5) и (6) ст. 187 Налогового кодекса).

Приказ 126, от 29.03.2022

Согласно лит. с) ч. (1) ст.8 Налогового кодекса, налогоплательщик имеет право представлять в органах, осуществляющих полномочия по налоговому администрированию, свои интересы самостоятельно или через своего представителя.

Согласно ч. (4) ст. 83 Налогового кодекса, в случае физических лиц (граждане Республики Молдова, иностранные граждане и лица без гражданства, включая членов товариществ и акционеров инвестиционных фондов), Декларация о подоходном налоге заполняется в порядке и по форме, установленной Министерством финансов и представляется Государственной налоговой службе не позднее 30 апреля года, следующего за отчетным налоговым годом.

Согласно п. (3) Положения о порядке заполнения Декларации физического лица о подоходном налоге (форма CET 18), утвержденного Приказом Министерства Финансов № 150 от 05.09.2018, Декларация может быть заполнена как на бумажном носителе, так и в электронном виде.

Налогоплательщик может представить декларацию на бумажном носителе:

a) непосредственно в управление налогового обслуживания Государственной налоговой службы, через законного представителя налогоплательщика, уполномоченного представлять интересы на основании доверенности или посредством предварительно заполненной декларации. В качестве подтверждения приема декларации служит расписка, выданная служащим налоговой службы, ответственным за прием деклараций.

b) посредством почтового отправления с уведомлением, по адресу: Государственная Налоговая Служба, МД-2005, мун. Кишинев, ул. Константина Тэнасе № 9, (Бланк Декларации доступен на сайте www.sfs.md в разделе «Физические лица»> «Бланки»).

Датой ее представления считается дата, указанная на штемпеле почтового отделения, осуществившего передачу, а подтверждением получения декларации является почтовое уведомление о получении. Декларация, представленная на бумажном носителе, заполняется чернилами или авторучкой, указывая данные, предусмотренные в форме, заглавными буквами, четко и правильно.

До 30 апреля физические лица могут подать декларацию в любое подразделение Государственной Налоговой Службы, независимо от их места жительства или проживания. Декларация представляется в электронном виде с использованием информационных ресурсов, доступных в информационной системе Государственной налоговой службы, в порядке, предусмотренном в инструкции по ее заполнению:

a) посредством "Личного кабинета налогоплательщика" услуги "Электронная декларация", доступной на официальном портале Государственной налоговой службы. Данная услуга позволяет осуществлять предварительный просмотр, изменять и представлять Декларацию на портале www.sfs.md/servicii. Декларация считается принятой, если физическое лицо получает уведомление о ее принятии посредством электронного подтверждения о принятии в информационной системе Государственной налоговой службы.

b) на адрес электронной почты Государственной налоговой службы с соблюдением требований к электронной подписи документа в соответствии с Законом об электронной подписи и электронном документе № 91/2014.

Декларация считается принятой с момента ее направления налогоплательщиком, только в случае применения электронной подписи на отправленном документе. Подтверждением получения декларации является уведомление, полученное на адрес электронной почты отправителя.

В случае если налогоплательщик/представитель/законный представитель решит подать декларацию в отсканированном виде, подписан ом от руки, она отправляется на адрес электронной почты: cet@sfs.md. При подаче декларации через указанную электронную почту в обязательном порядке должны быть указаны контактные данные, чтобы позже ответственный налоговый служащий имел возможность связаться с лицом для подтверждения личности этого.

29.2.5.22 Каким образом реализовывается обязательство по декларированию и уплате подоходного налога в случае получения несовершеннолетним гражданином налогооблагаемого дохода?

29.2.5.23 Возникает ли у физического лица резидента – гражданина Республики Молдова обязательство по представлению Декларации о подоходном налоге, в случае если оно получает доход от продажи товаров посредством интернета (ebay, и. д.)?

29.2.5.24 Возникает ли у физического лица обязательство по задекларированию доходов от выигрышей в лотереях и/или спортивных пари?

Исходя из того, что удержания подоходного налога из выигрышей в лотереях и/или спортивных пари окончательное, то согласно ч.33 ст.901 Налогового кодекса, у физического лица не возникает обязательство по задекларированию данных доходов в Декларации физического лица о подоходном налоге (Forma CET18).

Дата добавления ответа - 17.01.2020

29.2.5.25 Обязаны ли субъекты, осуществляющие деятельность в области закупок продукции растениеводства и/или садоводства и/или объектов растительного мира, представлять налоговые декларации по подоходному налогу?

29.2.5.26 Возникает ли у физического лица обязательство по представлению Декларации физического лица о подоходном налоге, в случае, если физическое лицо в течении налогового периода получает налогооблагаемый доход более 360 000 леев?

29.2.5.27 Возникает ли у физического лица обязательство по представлению Декларации физического лица о подоходном налоге в случае отчуждения им основного жилья?

Возникает ли у физического лица обязательство по представлению Декларации физического лица о подоходном налоге в случае отчуждения им основного жилья?

Согласно п. 46) ст. 5 Налогового кодекса, основное жилье — это жилье, которое удовлетворяет в совокупности следующим условиям:

a) состоит в собственности налогоплательщика не менее трех лет;

b) составляет место жительства/пребывания налогоплательщика в течение последних трех лет до момента отчуждения.

Доходы, полученные физическими лицами–резидентами (гражданами Республики Молдова и лицами без гражданства) от отчуждения основного жилья, не облагаются подоходным налогом (п. y3) ст. 20 Налогового кодекса).

Следовательно, в случае отчуждения физическим лицом основного жилья, обязательства по представлению Декларации о подоходном налоге (Forma CET18) не возникает.

29.2.5.28 Каковы способы представления декларации о подоходном налоге физического лица (форма CET18)?

Каковы способы представления декларации о подоходном налоге физического лица (форма CET18)?

29.2.5.29 Какие документы прилагаются к Декларации физического лица о подоходном налоге с целью подтверждения декларируемых доходов?

Какие документы прилагаются к Декларации физического лица о подоходном налоге с целью подтверждения декларируемых доходов?

Налоговое законодательство и Положение о порядке заполнения Декларации (форма СЕТ18), утверждённое Приказом Министерства финансов №150 от 05.09.2018 не предусматривают приложения каких-либо подтверждающих документов с целью подтверждения декларируемых доходов.

Дата добавления ответа - 24.05.2022

29.2.5.30 Каким образом может быть подана Декларация физического лица о подоходном налоге через информационную систему «Электронная декларация»?

Каким образом может быть подана Декларация физического лица о подоходном налоге через информационную систему «Электронная декларация»?

Услуга «Электронная декларация» предназначена физическим лицам для подачи Декларации с подписанием электронной или мобильной подписью, без надобности физического присутствия в управлениях налогового обслуживания Государственной налоговой службы (территориальных подразделениях).

Для получения доступа к электронным налоговым услугам в качестве физического лица, необходимо пройти процедуру аутентификации на портале электронных налоговых услуг, зайдя в личный кабинет налогоплательщика на портале www.sfs.md, используя электронную подпись. Для этого необходимо пройти следующие этапы:

1. С сайта ГНС (www.sfs.md) зайти в Личный кабинет;

2. Аутентифицироваться на портал через услугу M-Pass;

3. Выберите тип электронной подписи;

4. Выберите тип лица «Физическое лицо», и перейдите к кнопке «Установить».

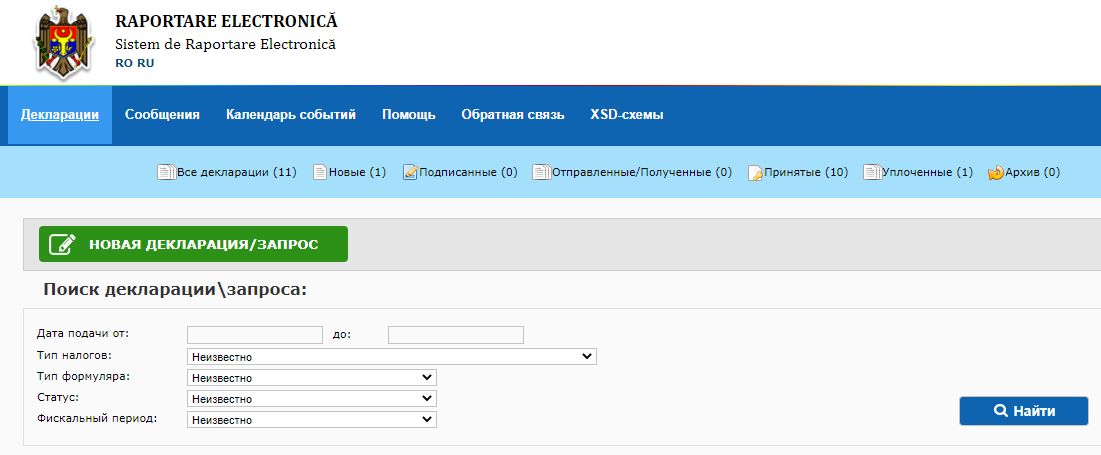

Для подачи Декларации, переходим в раздел «Электронная декларация для физических лиц». Стартовая страница услуги «Электронная декларация» - содержит:

a) Информацию о пользователе;

b) Возможность смены языка навигации;

c) Строка меню, указывающая, на каком этапе находится декларация, где можно создать, подписать и отправить декларацию;

d) Способ поиска декларации;

e) И опция „Новая декларация”.

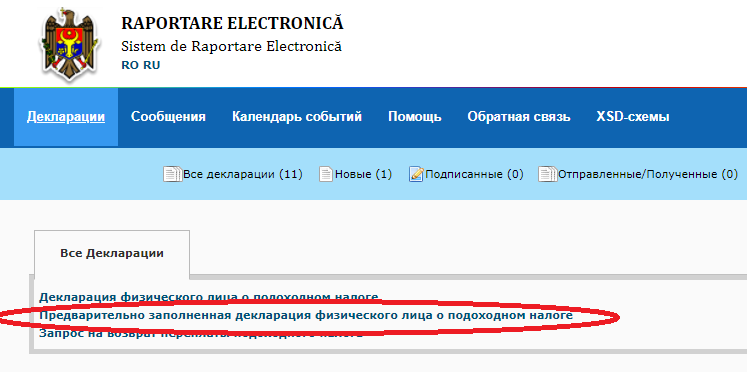

Для подачи Декларации необходимо нажать на «Предварительно заполненная декларация» или «Декларации физического лица о подоходном налоге». Раздел «Предварительно заполненная декларация» позволяет сформировать предварительно заполненную декларацию с данными, имеющимися в SIA SFS, на основании информации о доходах, полученных физическим лицом, предоставленных работодателями или плательщиками доходов. Налоговый период, за который подается Декларация, указывается вверху декларации.

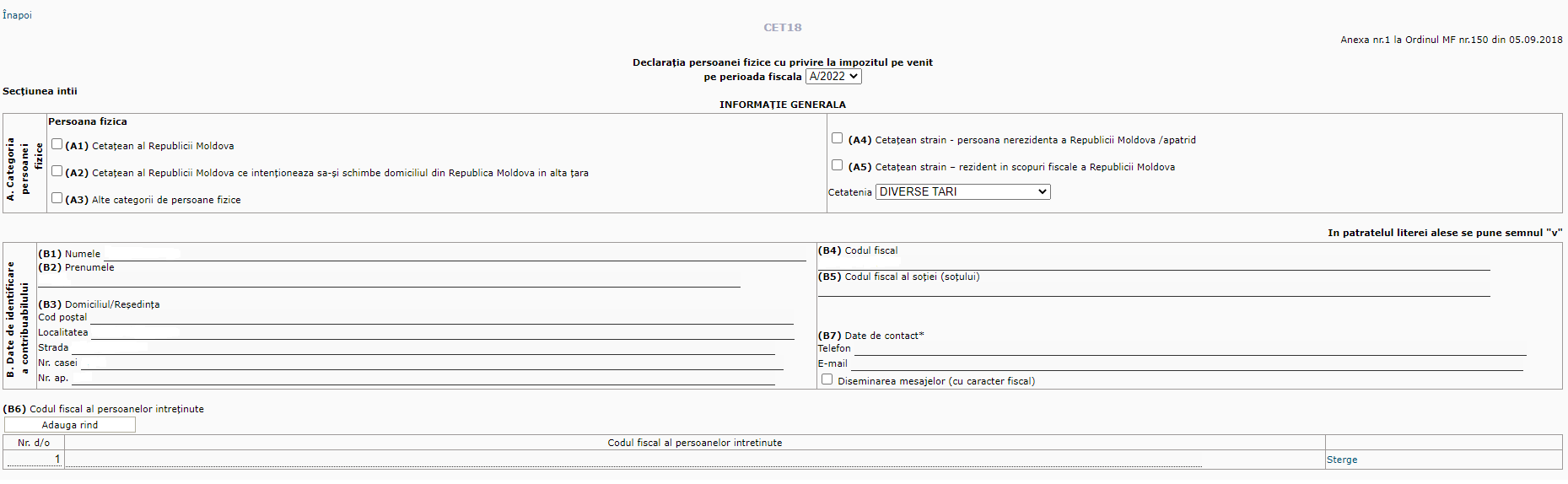

В первой части „Общая информация” отражается категория физического лица, подающего декларацию, идентификационные данные налогоплательщика заполняются автоматически, контактные данные, введенные в позицию В7, которую заполняет налогоплательщик, являются конфиденциальной информацией и будут использоваться ГНС при необходимости, исключительно в процессах налогового администрирования.

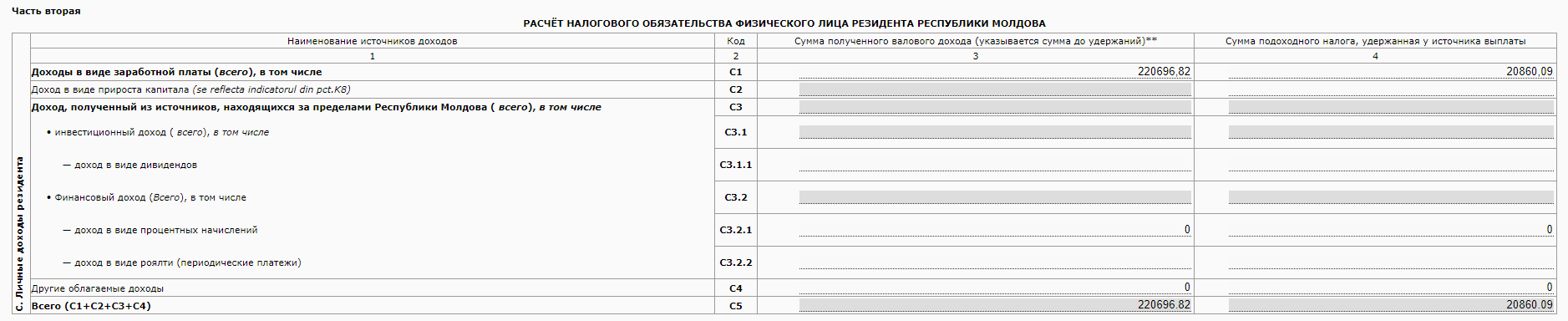

Вторая часть «Расчет налогового обязательства физического лица резидента» предварительно заполняется всеми полученными доходами в виде заработной платы, суммы удержанного подоходного налога, вычетов, освобождений и суммы налоговых обязательств.

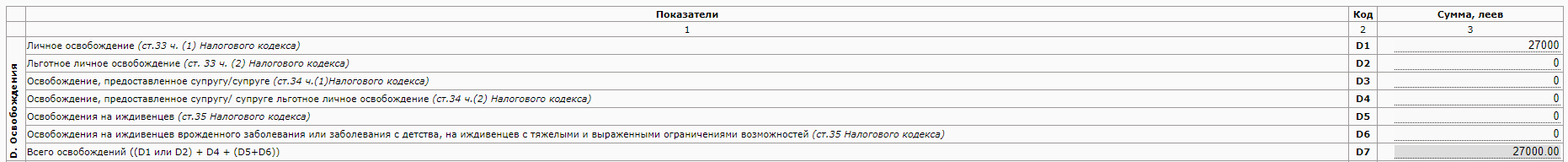

Раздел „Освобождения” также предварительно заполняется в соответствии с видом освобождения, на которую налогоплательщик имеет право в соответствии с законодательством. Освобождении представляют собой необлагаемый налогом доход, который при определении обязательств по подоходному налогу вычитается из суммы дохода, полученного физическим лицом. Если освобождении были использованы на рабочем месте в полном объеме, эти поля заполняются автоматически. В ином случае, воспользовавшись возможностью изменения декларации, мы можем указать новую категорию освобождения или отказаться в случае несоблюдения условий, установленных Налоговым кодексом. Общая сумма освобождений, использованных налогоплательщиком, отражается в позиции D7.

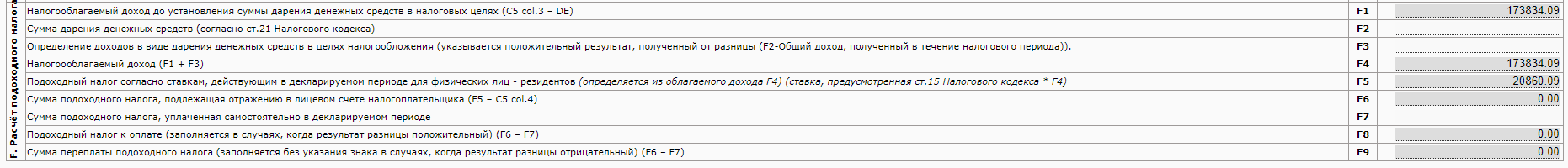

В разделе E отражаются взносы на обязательное медицинское страхование и взносы на социальное страхование, установленные в фиксированной сумме и уплачиваемые индивидуально, которые вычитаются из полученного дохода для определения налогооблагаемого дохода. Их суммы можно проверить в информации, предоставленной работодателем. В позиции DE общая сумма освобождений и вычетов рассчитывается путем сложения значений из предыдущих позиций. В разделе F «Расчёт подоходного налога» налогооблагаемый доход рассчитывается как разница между общей суммой валового дохода и общей суммой льгот и вычетов, на которые имеет право налогоплательщик. В позиции F4 сумма налогооблагаемого дохода рассчитывается согласно действующим ставкам.

Если физическое лицо имеет обязательства, которые необходимо оплатить в бюджет, это будет указано в позиции F8. Позиция F9 отражает сумму удержанного налога, кроме того, возмещения налога может быть произведена, начиная со дня, следующего за сроком, установленным в ст. 83 ч. (4) п.б) из Налогового кодекса.

В третьей части «Расчет налогового обязательства физического лица-нерезидента» предварительно заполняются все доходы, полученные в виде заработной платы, за вычетом взносов на обязательное медицинское страхование, суммы удержанного подоходного налога, доходы от прироста капитала, доходы в виде процентных начислений, доход в виде роялти, и др.

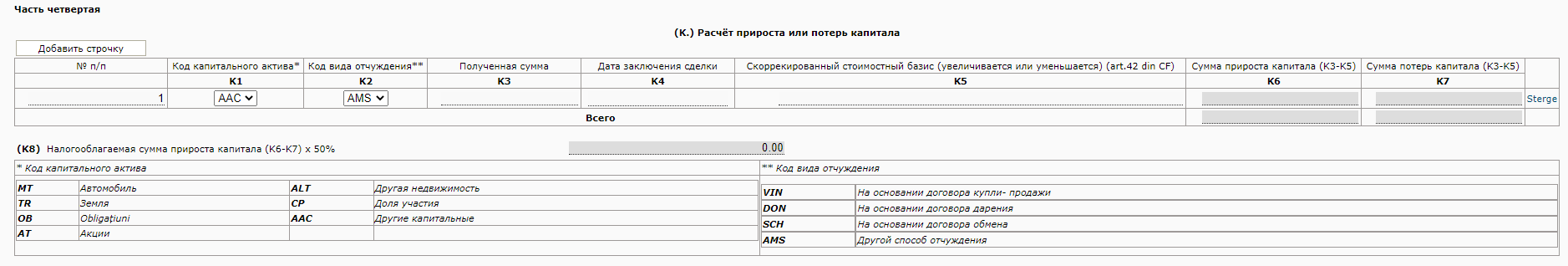

В четвёртой части «Расчет прироста или потерь капитала» заполняется налогоплательщиком, если он отчуждает капитальные активы. В позиции К3 указывается полученная сумма в результате отчуждения капитальных активов (ст. 40 ч. (2) Налогового кодекса). В позиции К5 указывается сумма скорректированной стоимостной базы (увеличенной или уменьшенной), которая определяется согласно ст.42 Налогового кодекса. В позиция К8 отражается налогооблагаемая сумма прироста капитала, которая определяется путем применения коэффициента 50% к результату, полученному по разнице между показателями К6-К7. Полученная сумма, должна отразится в позиции C2 гр.3.

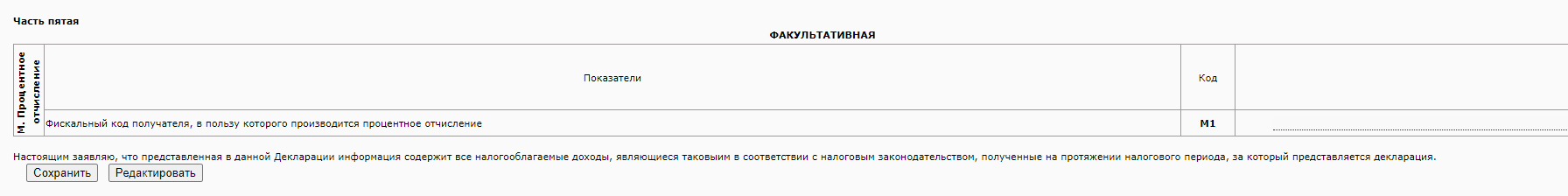

В пятой части «Факультативная» заполняют физические лица, желающие осуществить процентное отчисление (ст. 152 Налогового кодекса), в размере 2 процентов суммы подоходного налога, перечисляемого ежегодно в бюджет, в пользу общественных объединений, частные фонды и учреждения, зарегистрированные в Республике Молдова, осуществляющие общественно-полезную деятельность. В позиции М1 указывается фискальный код бенефициара, в пользу которого производится процентное отчисление из списка, публикуемого ежегодно на веб-странице asp.gov.md.

Соглашаясь с предварительно заполненными данными в Декларации, необходимо нажать кнопку «Сохранить». При необходимости заполнения дополнительных данных о доходах или освобождения, необходимо будет нажать «Изменить».

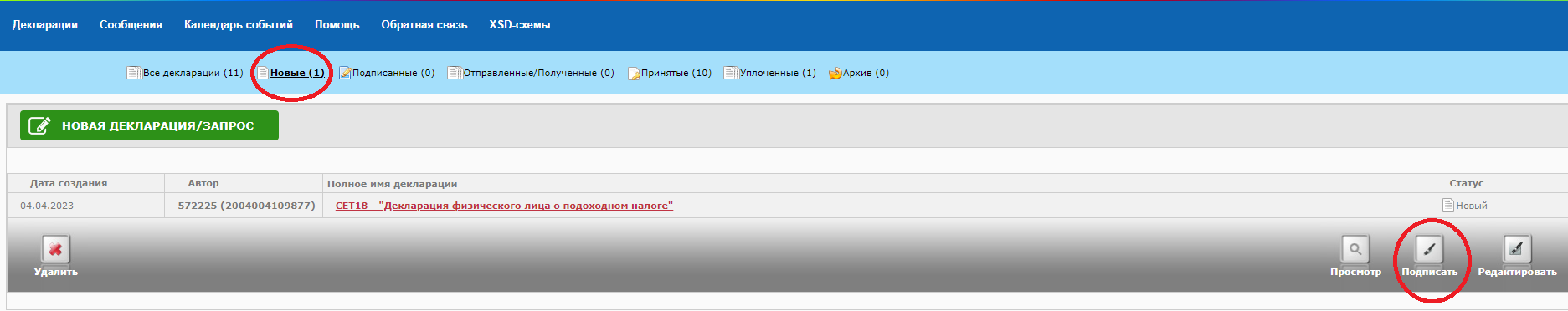

![]()

Сохраненная Декларация находится в статусе «Новые», ее можно удалить, просмотреть, изменить или подписать. Для подписания электронной декларации нажмите кнопку «Подписать».

После, автоматически будем перенаправлены на государственную службу MSign. Выбираем тип имеющейся электронной подписи, дважды щелкаем на имя, отображаемое в окне программы SecureSign, вводим ПИН (пароль) устройства и подписываем Декларацию.

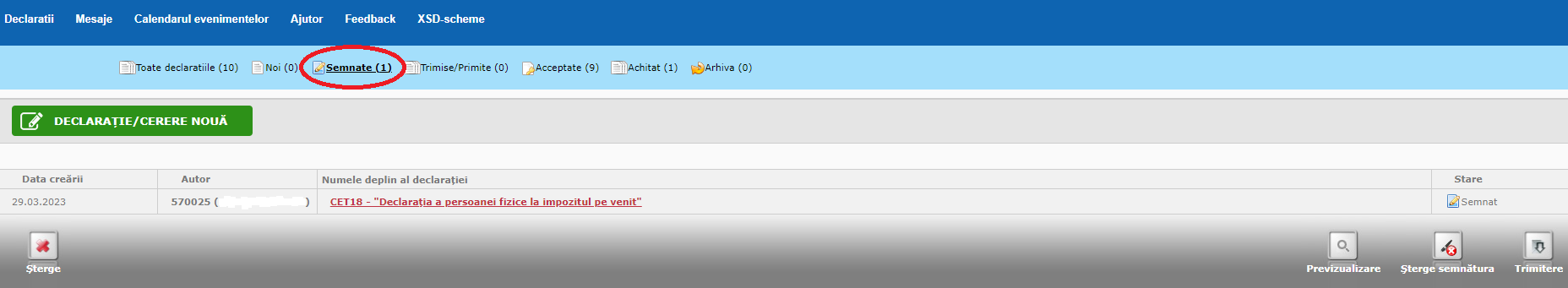

После подписания, Декларация переходит в раздел „Подписанные” со статусом «Подписан».

При просмотре Декларации, доступны следующие опции:

˗ полное удаление документа нажатием кнопки «Удалить»;

˗ просмотр документа - «Просмотр»;

˗ кнопка «Удалить подпись» - позволяет удалить примененную подпись и Декларация будет возвращена в раздел «Новые»;

˗ кнопка «Отправить» - позволяет отправить Декларацию в ГНС.

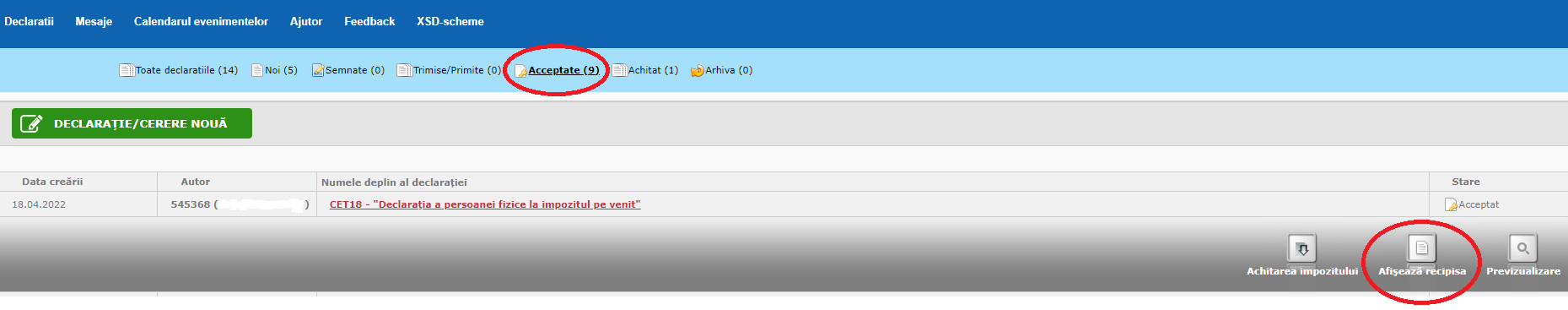

При нажатие кнопки «Отправить» Декларация будет находиться в статусе «Отправленные/полученные». Декларация пройдет этап проверки данных и статус Декларации изменится на «Принят». В статусе «Принято» мы можем просмотреть «Расписку» — документ, подтверждающий, что Декларация была представлена в ГНС. В случае отказа вы получите уведомление от ГНС.

29.2.5.31 Каковы способы уплаты подоходного налога онлайн у физических лиц (граждан), не занимающихся предпринимательской деятельностью?

Каковы способы уплаты подоходного налога онлайн у физических лиц (граждан), не занимающихся предпринимательской деятельностью?

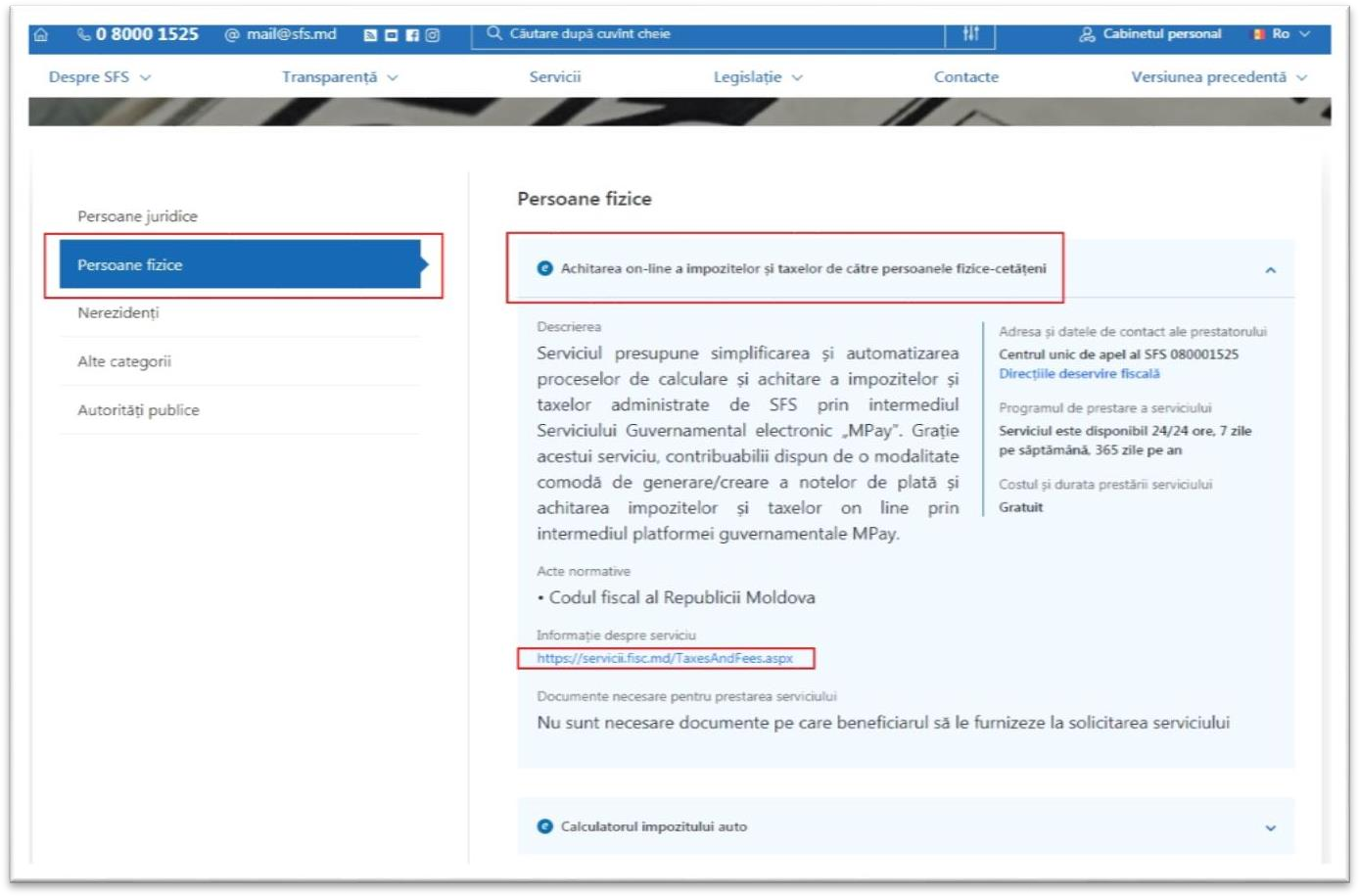

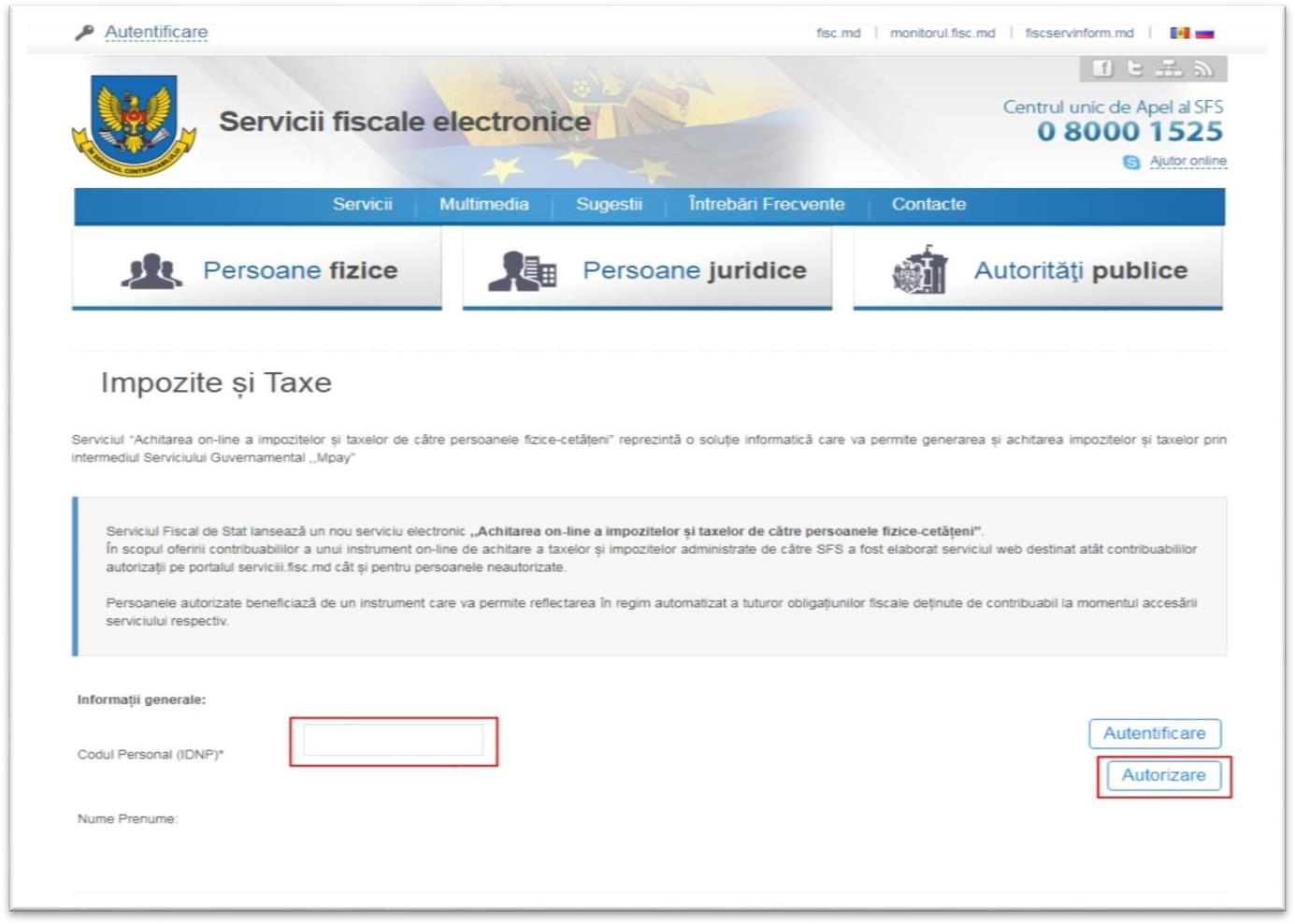

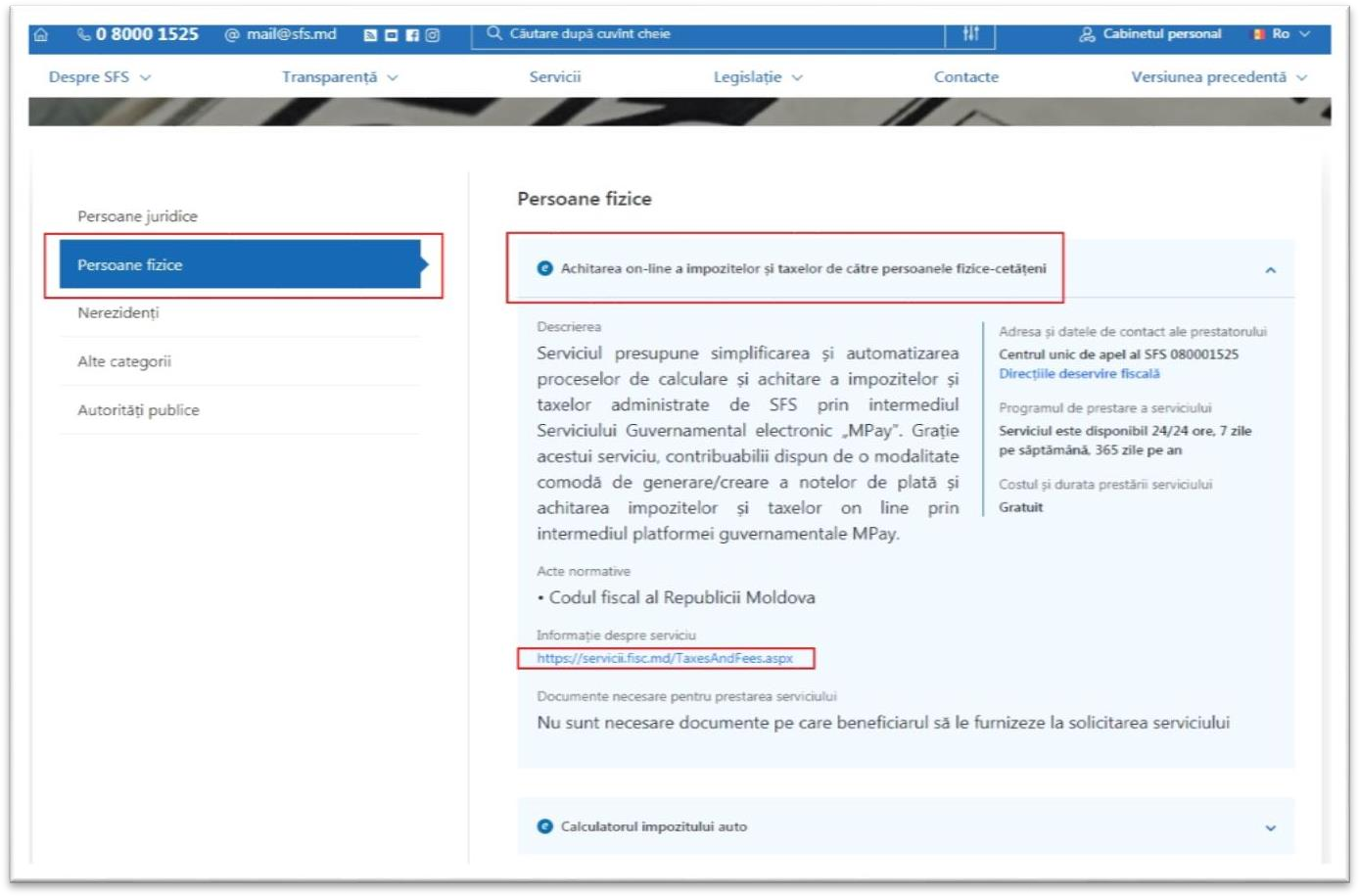

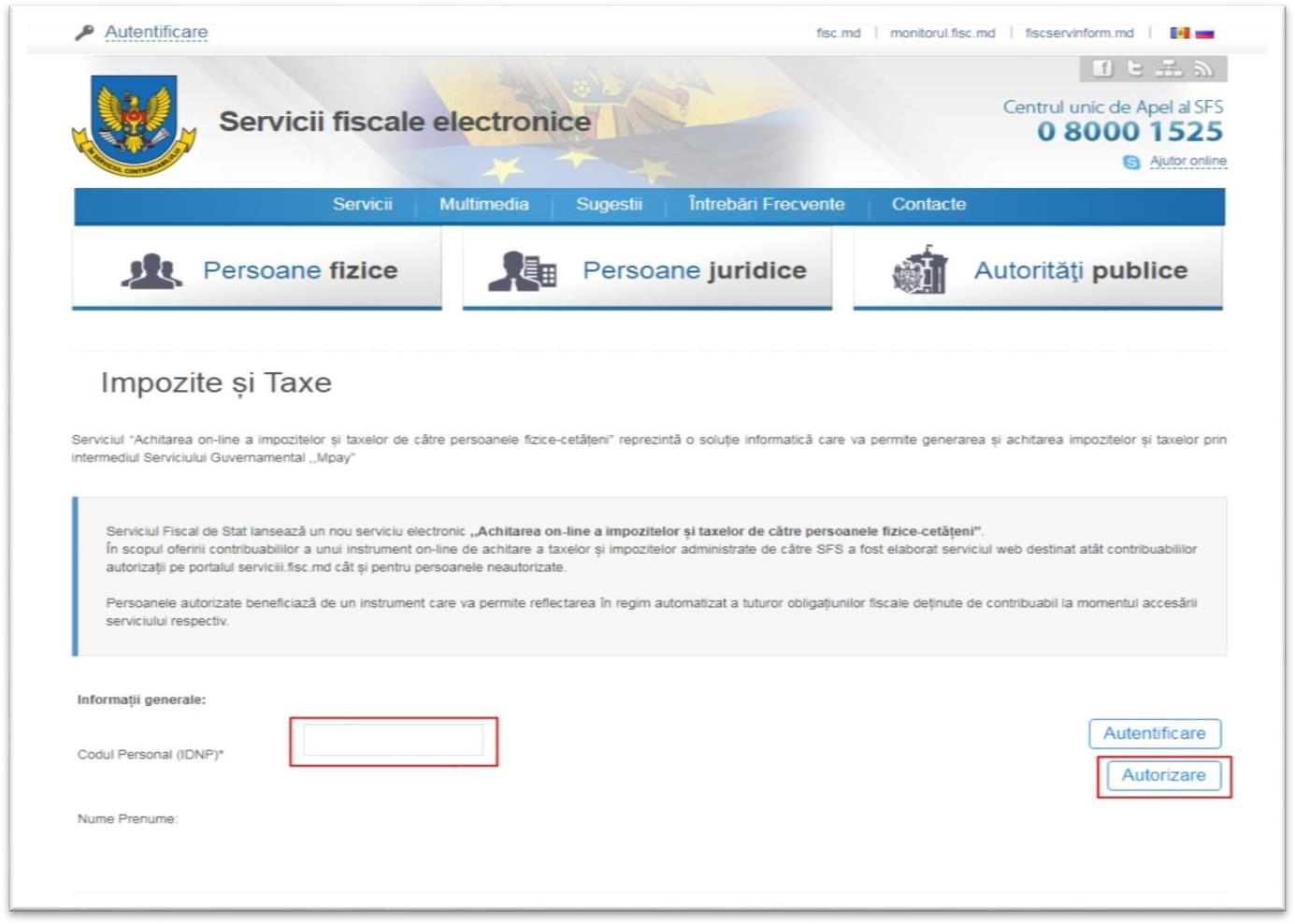

Шаг 2: Выберите раздел «Физические лица», затем услугу «Онлайн-оплата местных налогов и сборов» и перейдите по ссылке https://servicii.fisc.md/TaxesAndFees.aspx.

Шаг 3: Введите Персональный код (IDNP)* и перейдите к кнопке «Авторизация».

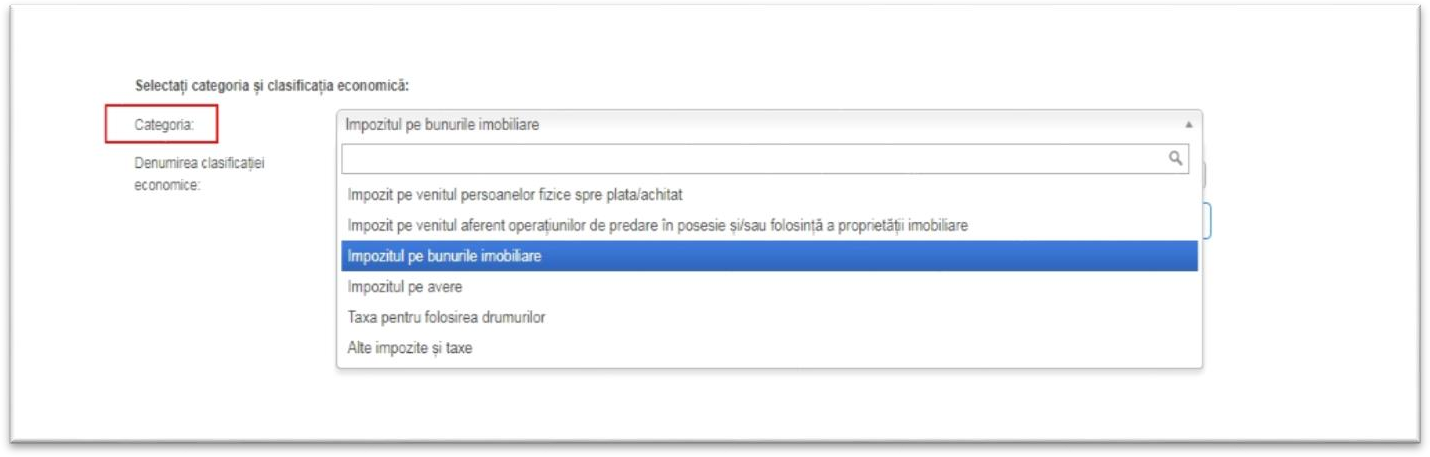

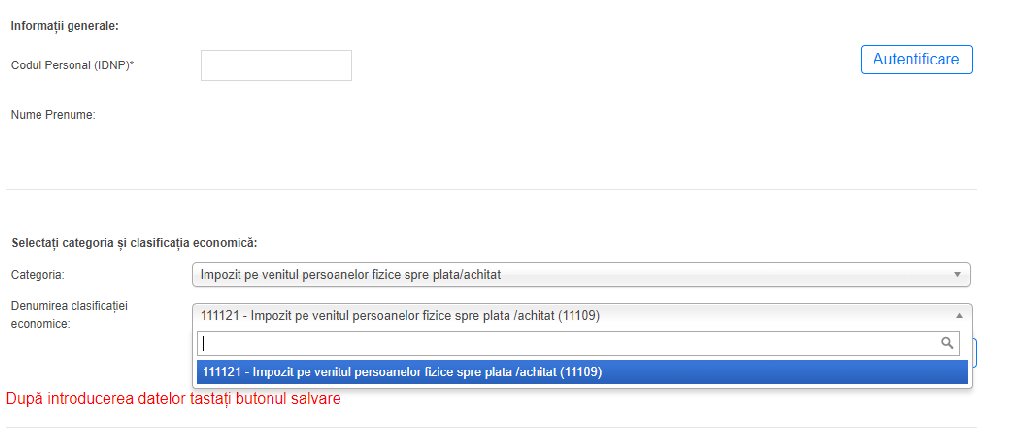

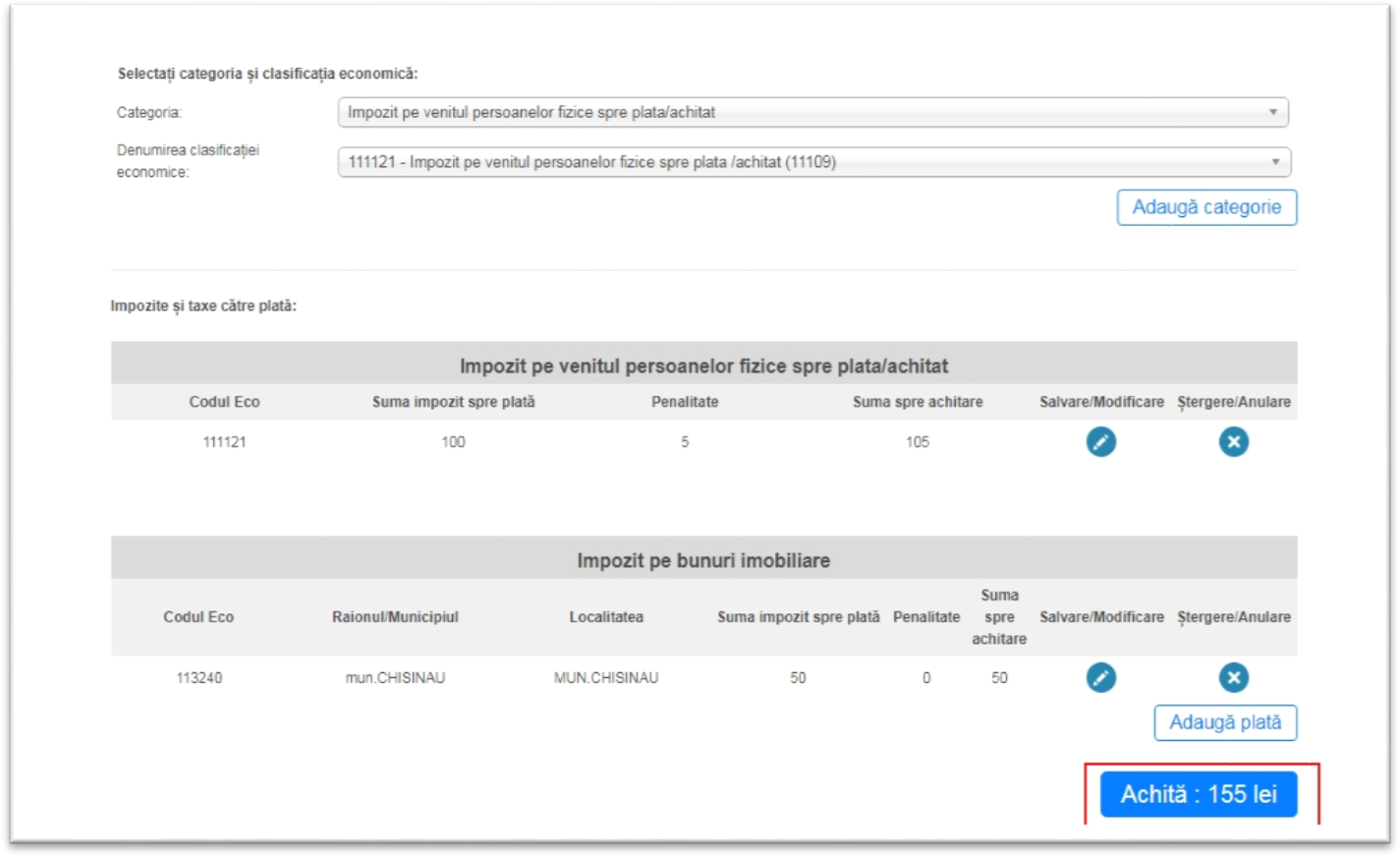

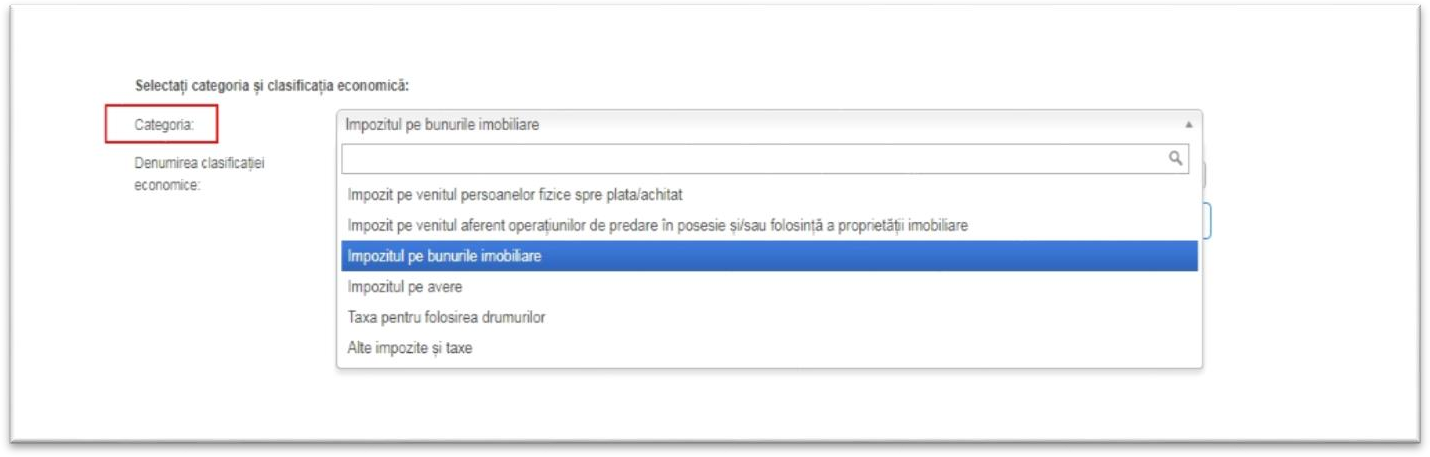

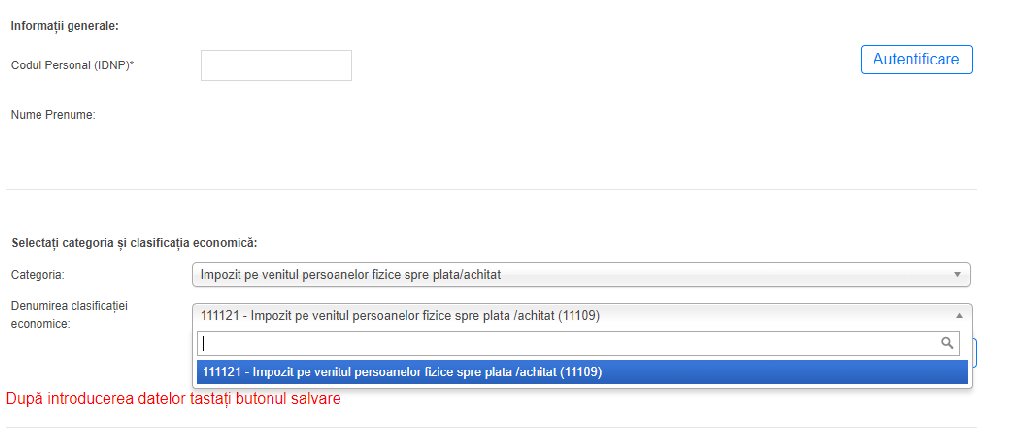

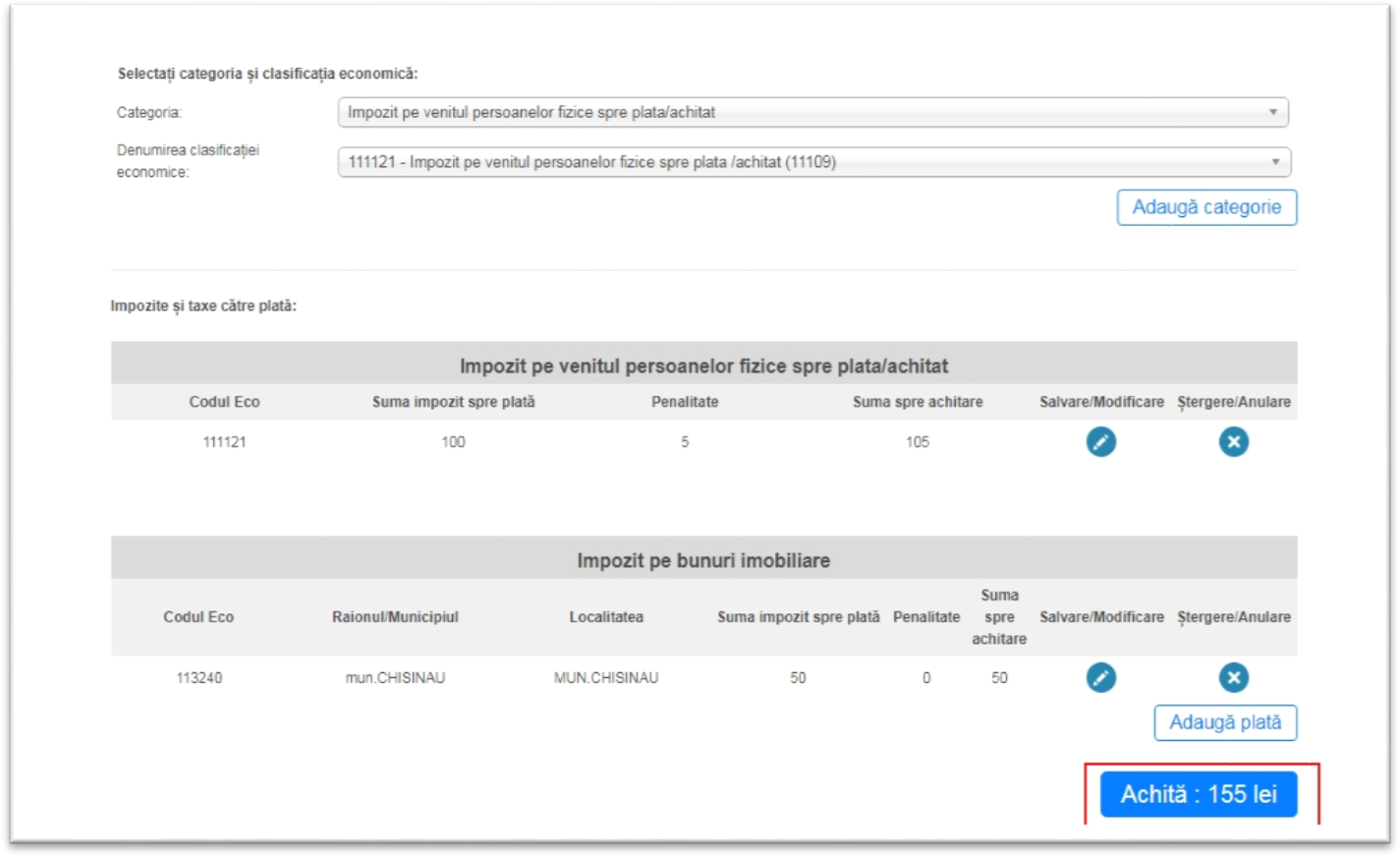

Шаг 4: Выберите категорию налога/сбора и наименование экономической классификации.

Примечание:

Для уплаты налога на доходы физических лиц, предъявленный к оплате (после подачи Декларация физического лица о подоходном налоге - CET18) будет выбрана экономическая классификация 111121.

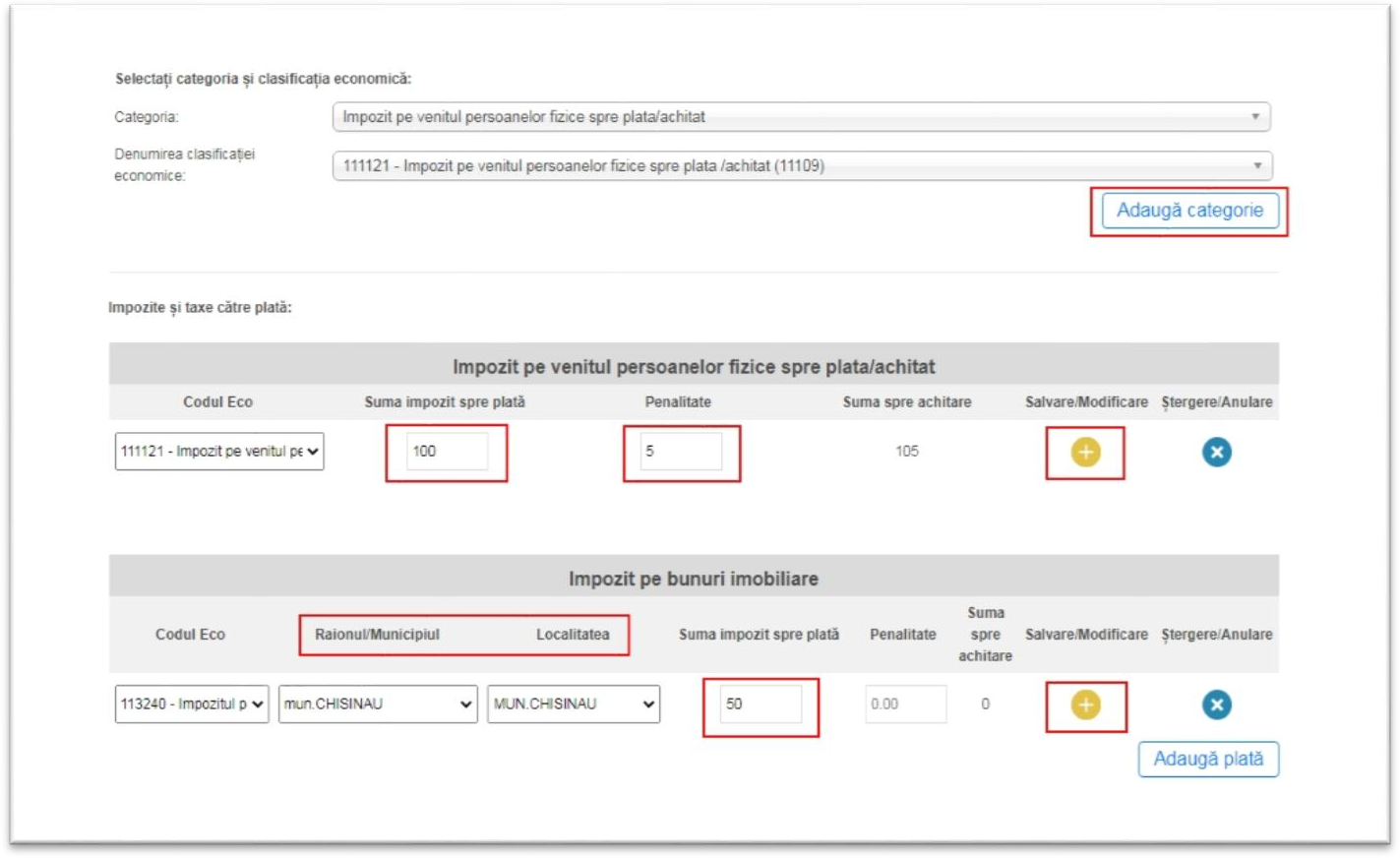

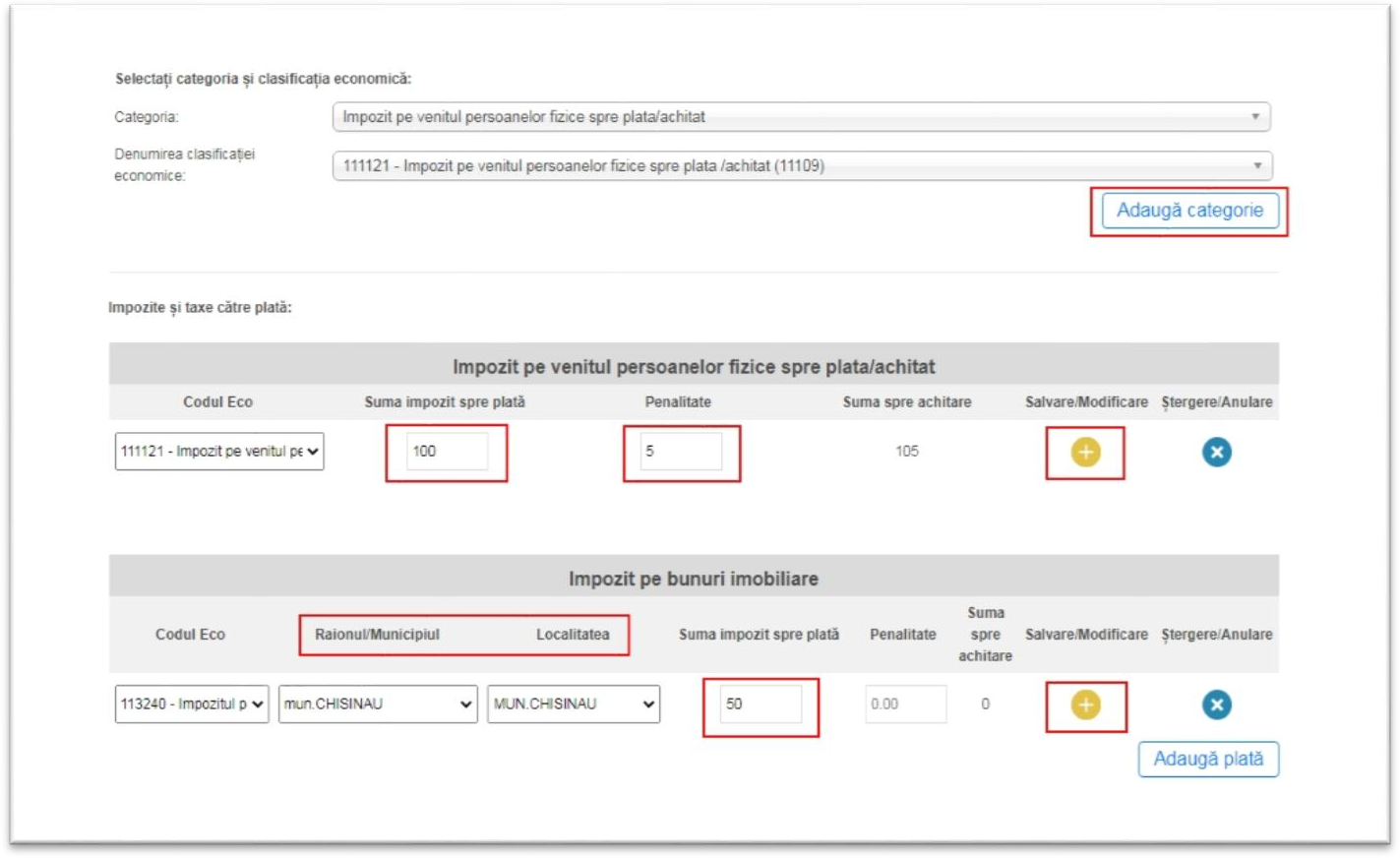

Шаг 5: Перейдите к кнопке «Добавить категорию» и укажите сумму налога, подлежащую уплате и нажмите кнопку сохранить.

Затем укажите сумму налога, подлежащую уплате, и сохраните данные.

Шаг 6: Перейдите к кнопке Оплатить: Х лей.

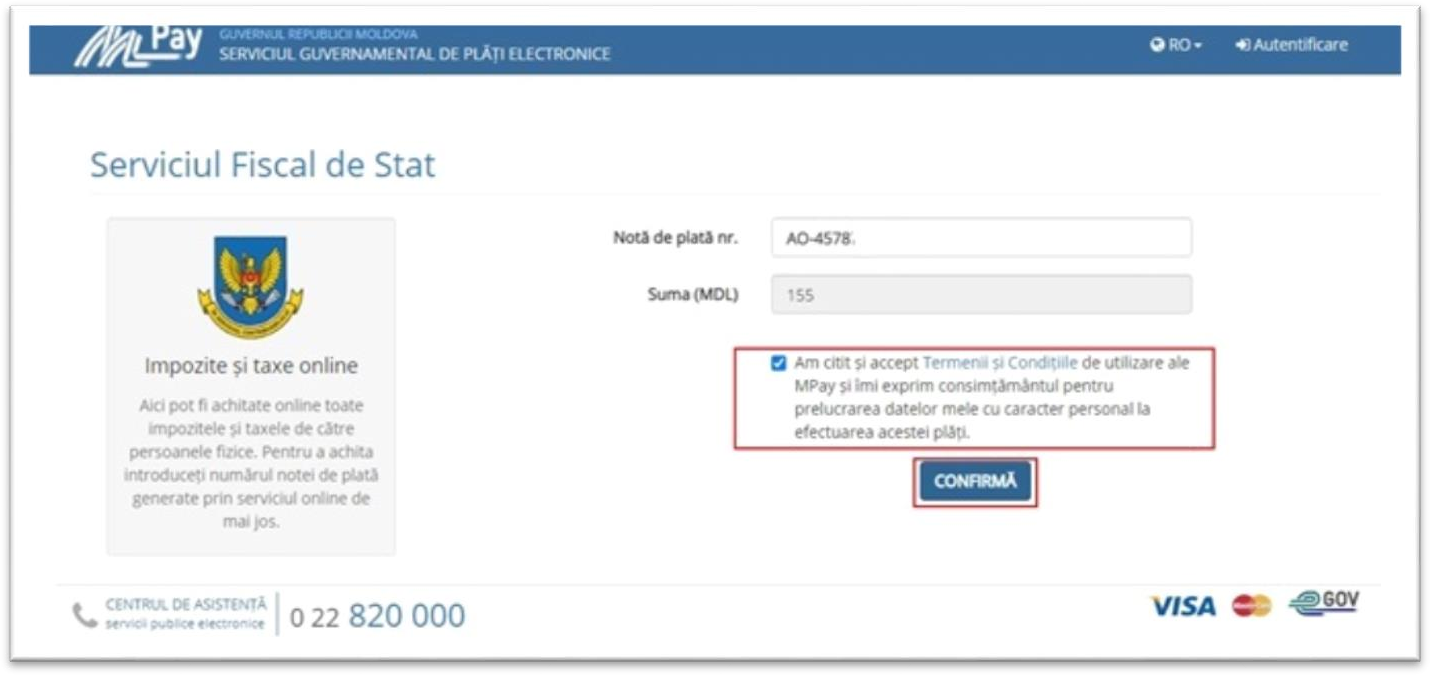

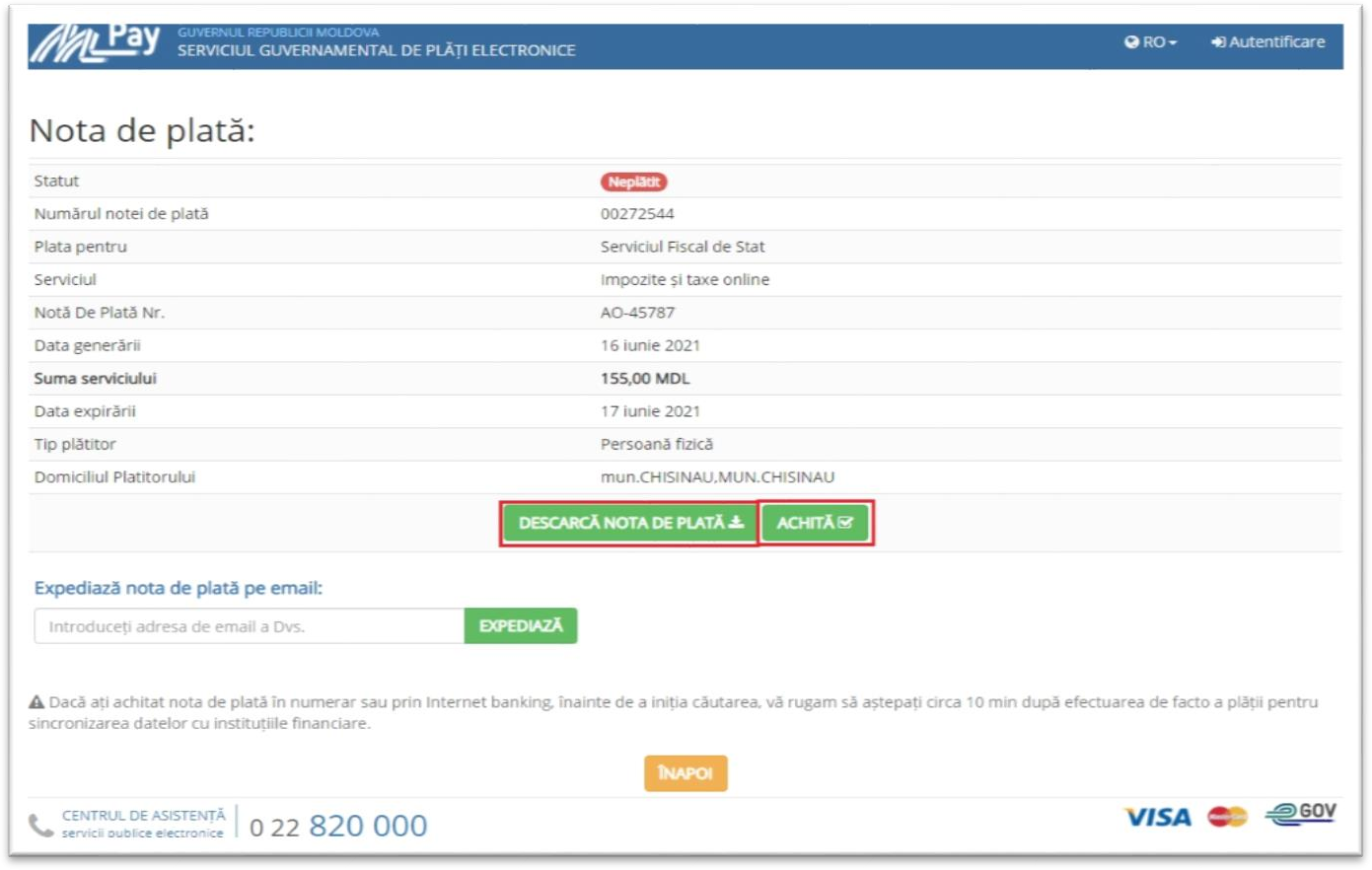

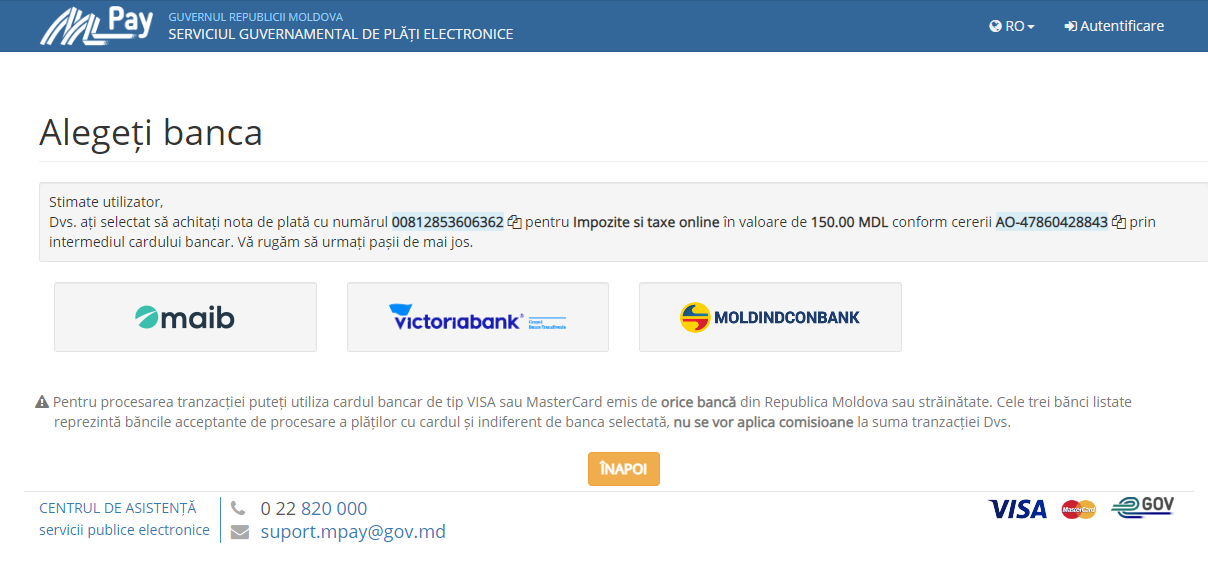

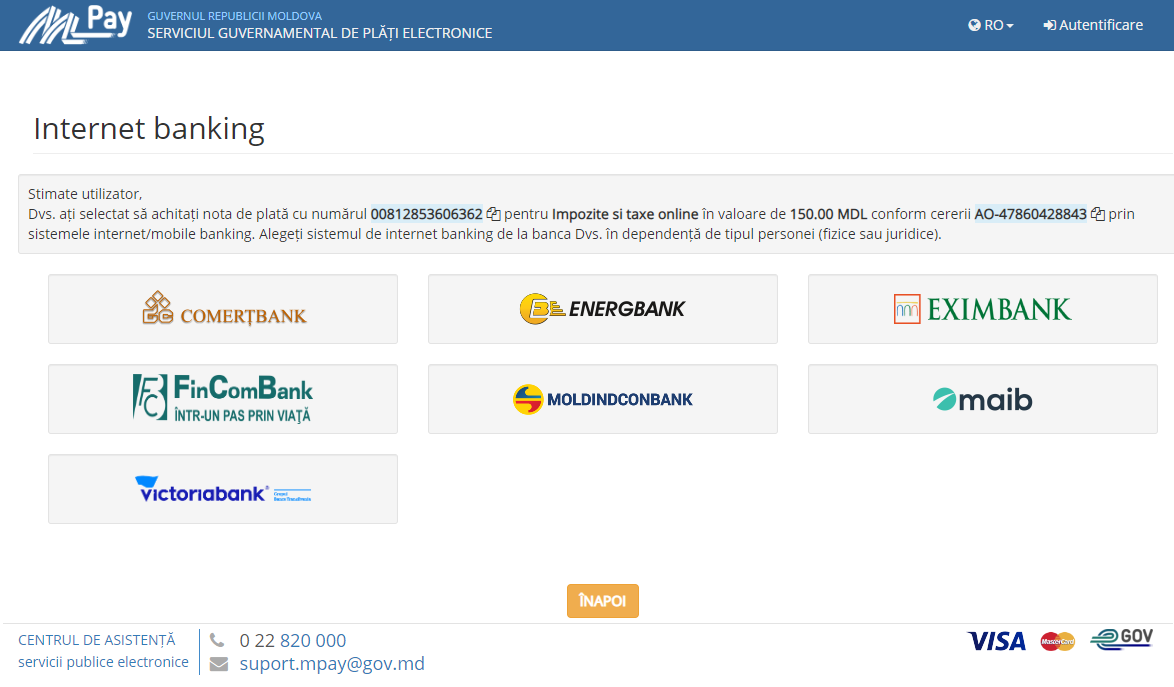

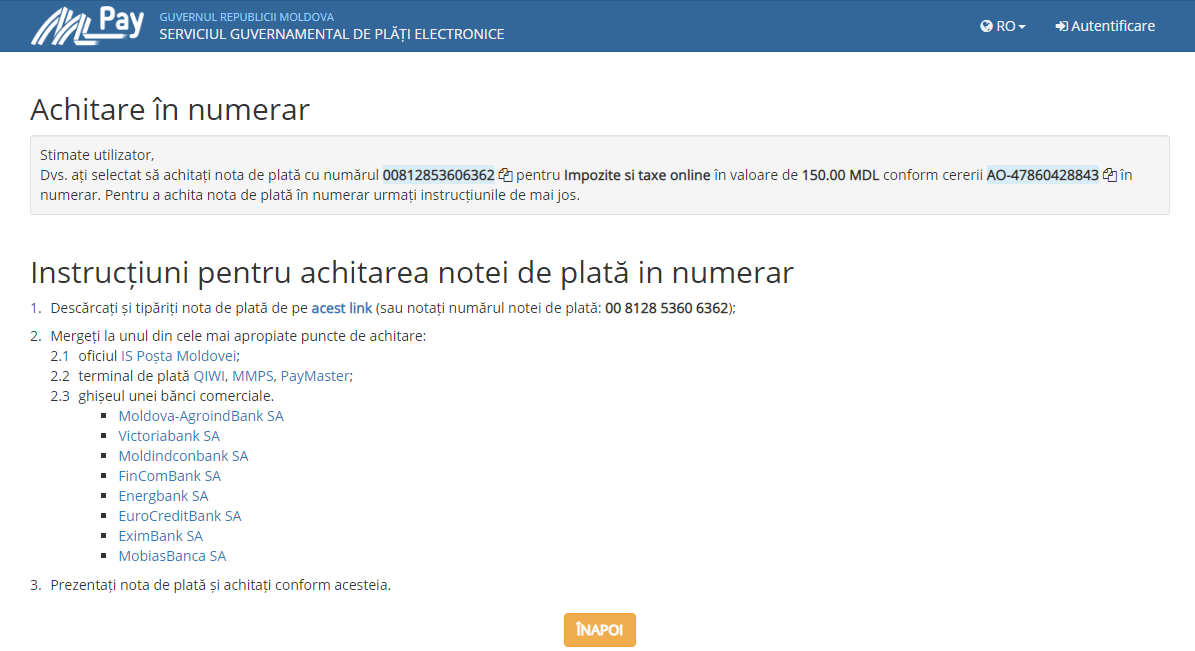

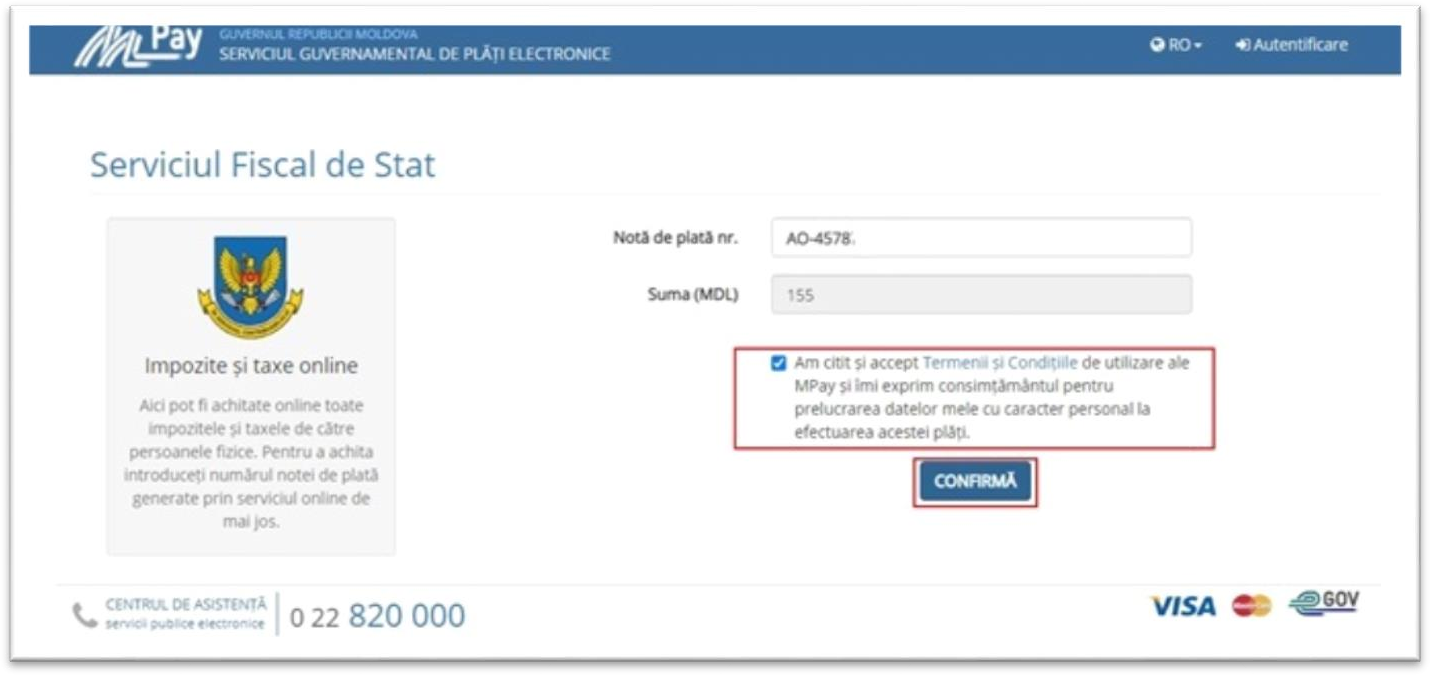

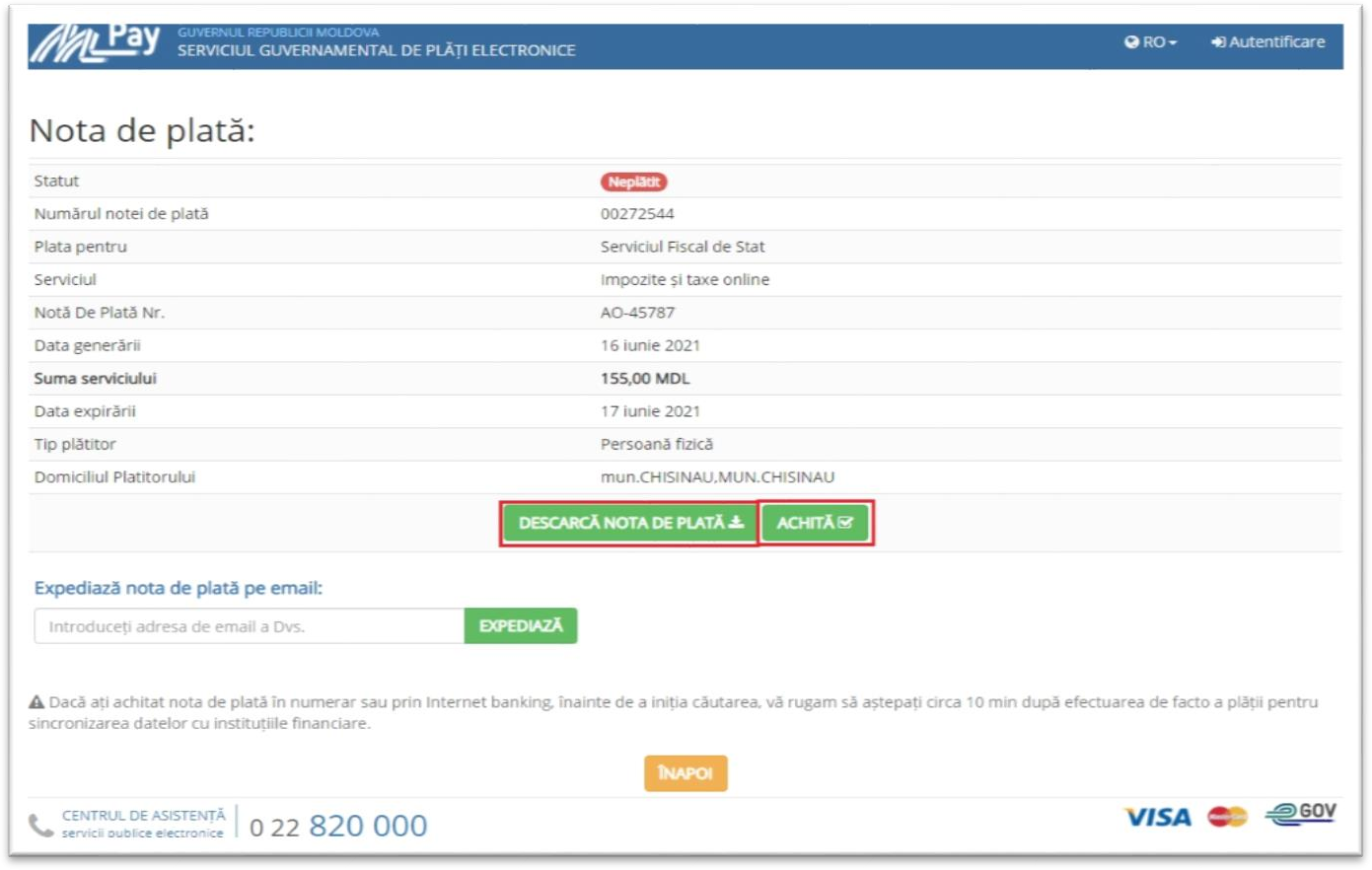

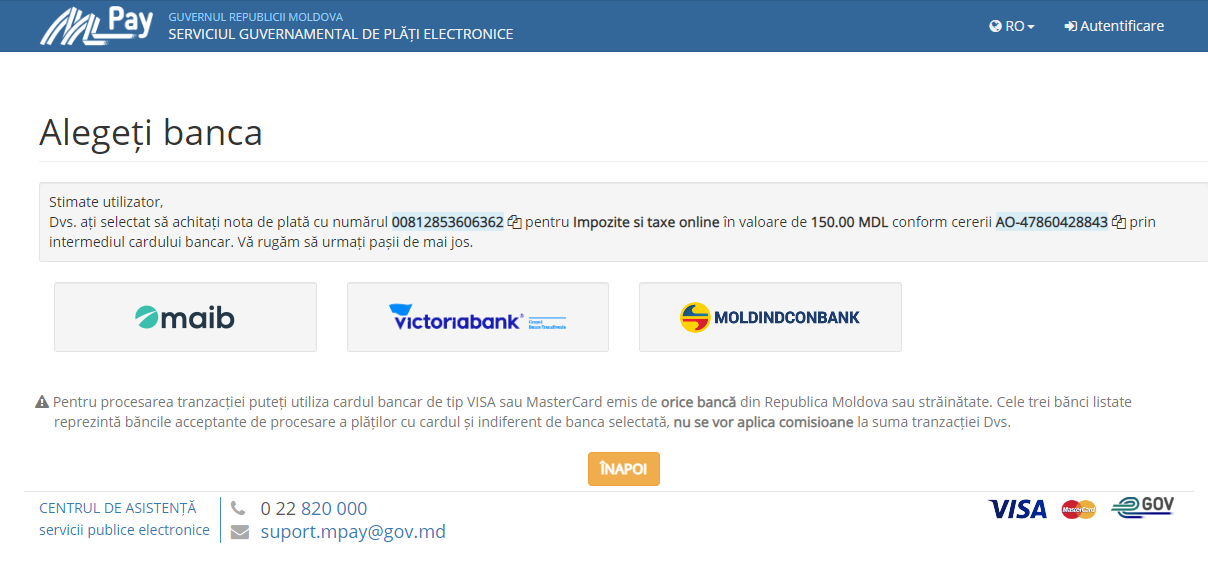

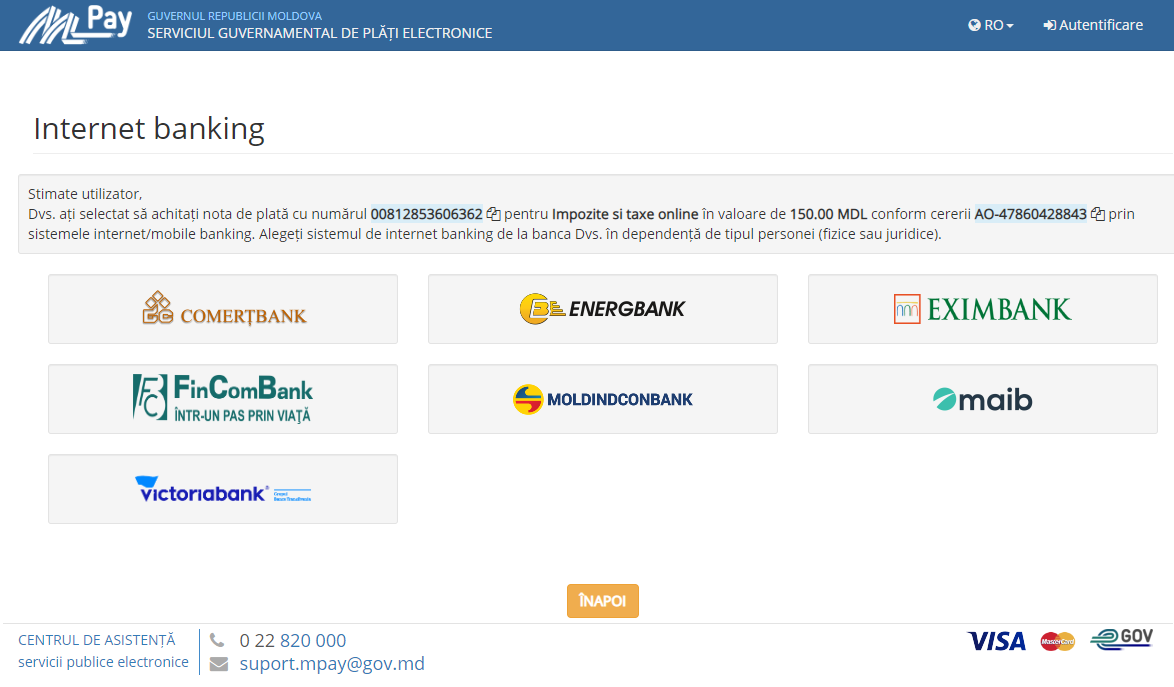

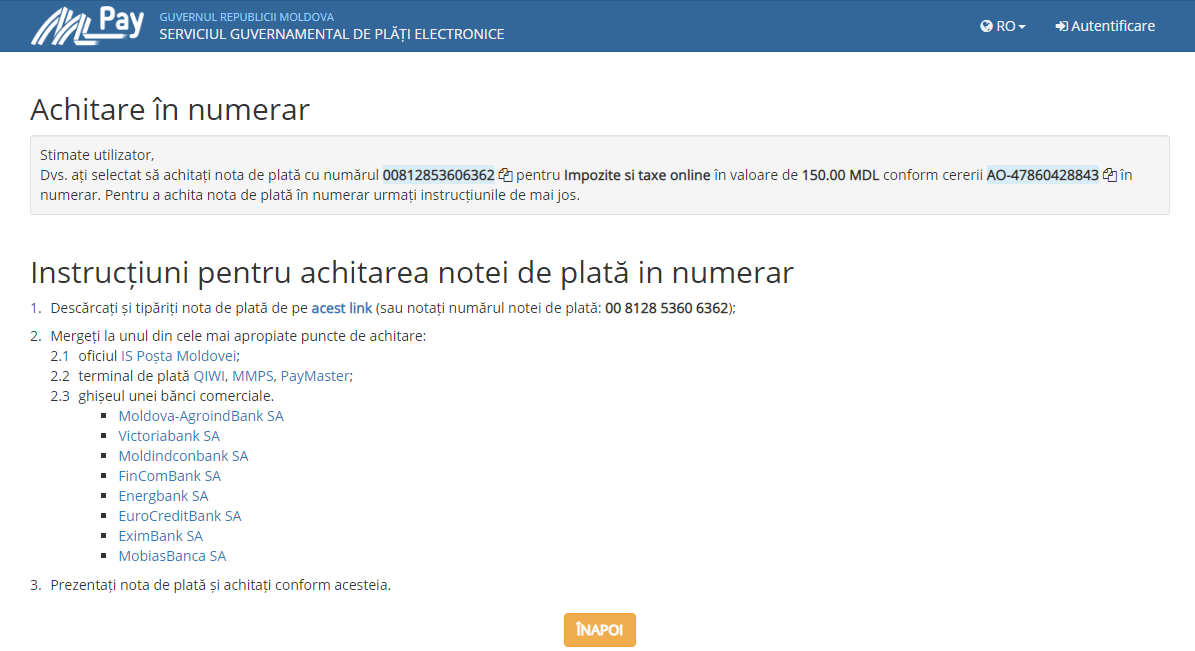

Шаг 7: Вы будете перенаправлены на страницу сервиса Mpay, где поставите галочку о принятии условии, после чего вы получите доступ к кнопке «Подтвердить».

Шаг 8: Перейти к кнопке «Оплатить» (в случае оплаты безналичными платежными средствами) или к кнопке «Скачать счет» (в случае оплаты наличными).

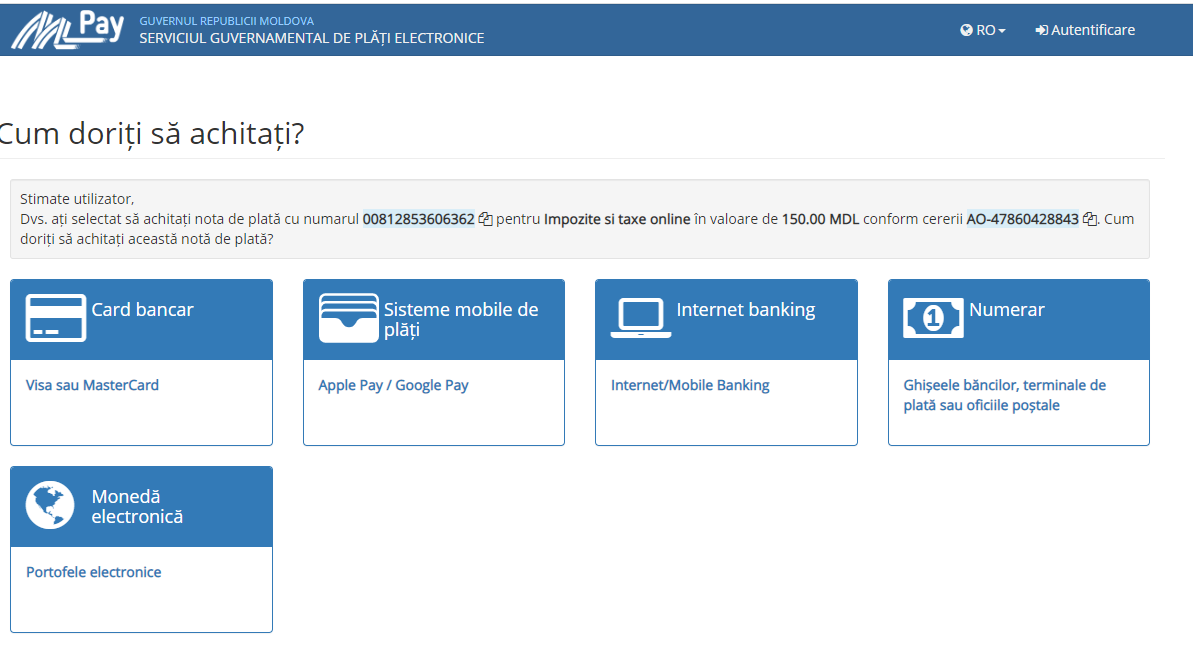

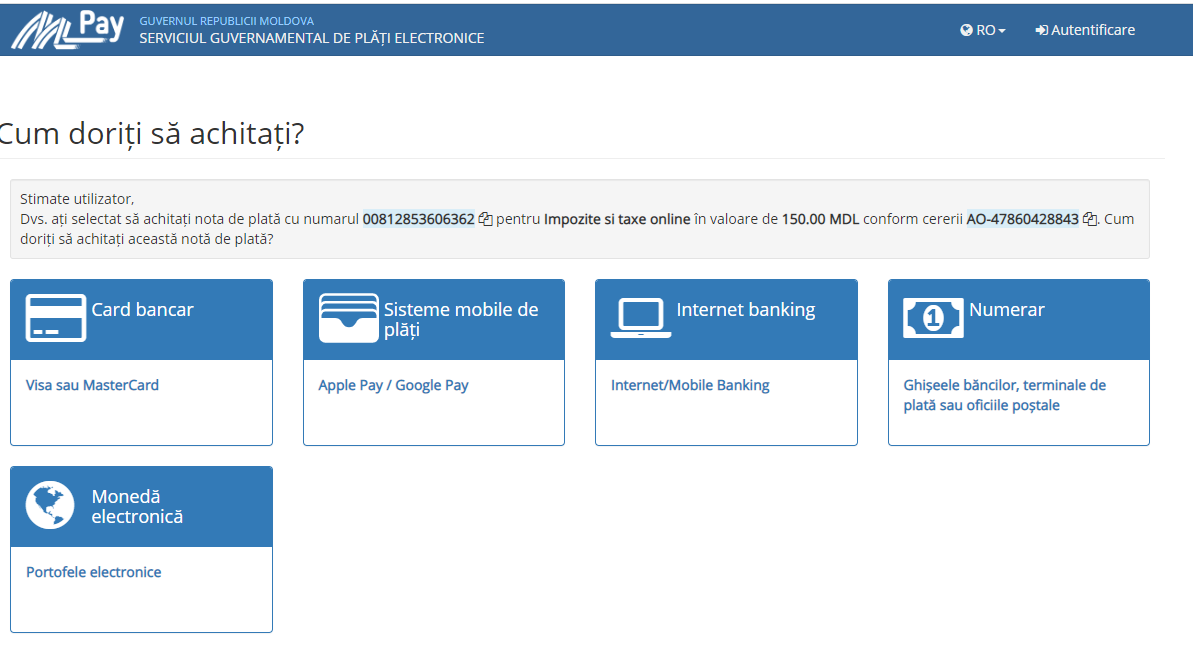

Шаг 9: Выберите способ оплаты.

Шаг 2: Выберите раздел «Физические лица», затем услугу «Онлайн-оплата местных налогов и сборов» и перейдите по ссылке https://servicii.fisc.md/TaxesAndFees.aspx.

Шаг 3: Введите Персональный код (IDNP)* и перейдите к кнопке «Авторизация».

Шаг 4: Выберите категорию налога/сбора и наименование экономической классификации.

Примечание:

Для уплаты налога на доходы физических лиц, предъявленный к оплате (после подачи Декларация физического лица о подоходном налоге - CET18) будет выбрана экономическая классификация 111121.

Шаг 5: Перейдите к кнопке «Добавить категорию» и укажите сумму налога, подлежащую уплате и нажмите кнопку сохранить.

Затем укажите сумму налога, подлежащую уплате, и сохраните данные.

Шаг 6: Перейдите к кнопке Оплатить: Х лей.

Шаг 7: Вы будете перенаправлены на страницу сервиса Mpay, где поставите галочку о принятии условии, после чего вы получите доступ к кнопке «Подтвердить».

Шаг 8: Перейти к кнопке «Оплатить» (в случае оплаты безналичными платежными средствами) или к кнопке «Скачать счет» (в случае оплаты наличными).

Шаг 9: Выберите способ оплаты.

29.2.5.32 Будет ли иметь право физическое лицо при подаче Декларации физического лица о подоходном налоге (форма CET18) на бумажном носителе, использовать цифровой документ для подтверждения своей личности?

Будет ли иметь право физическое лицо при подаче Декларации физического лица о подоходном налоге (форма CET18) на бумажном носителе, использовать цифровой документ для подтверждения своей личности?