Declaraţia cu privire la impozitul pe venit

- 29 Impozitul pe venit

- 29.2 Persoanele fizice ce nu practică activitate de întreprinzător

- 29.2.5 Declaraţia cu privire la impozitul pe venit

29.2.5.1 Au dreptul să utilizeze suma integrală (anuală) a scutirii personale, la depunerea Declaraţiei cu privire la impozitul pe venit, сetățenii Republicii Moldova care intenționează, pe parcursul anului fiscal, să-și schimbe domiciliul în altă țară?

29.2.5.2 Este oare necesar la completarea declarației persoanei fizice cu privire la impozitul pe venit, de a indica datele în unitatile de măsură, lei si bani? De asemenea, apare necesitate de a indica adresa contribuabilului, dacă este indicat codul fiscal si numele contribuabilului?

Totodata, în conformitate cu prevederile art. 187 alin. (6) din Codul Fiscal, darea de seamă fiscală se consideră recepţionată de organul fiscal în conformitate cu alin. (5) din articolul menționat în cazul în care contribuabilul prezintă dovezi în acest sens: un exemplar de dare de seamă fiscală cu menţiunea organului fiscal că a primit-o, o recipisă, eliberată de organul fiscal, avizul poştal, o recipisă electronică de confirmare a acceptării acesteia în sistemul informaţional al Serviciului Fiscal de Stat etc.

29.2.5.3 Apare oare obligația la persoana fizică de a prezenta Declarația persoanei fizice cu privire la impozitul pe venit pe perioada fiscală, în cazul în care pe parcursul anului a avut două și mai multe locuri de muncă (prin cumul, servicii acordate, lucrări efectuate)?

29.2.5.4 .

.

Arhivă (Modificat în conformitate cu prevederile art. 901 alin. (31) din Codul fiscal, în redacția Legii nr. 267 din 23.12.2011 publicată în M.O. nr. 13-14/32 din 13.01.2012)

The date the answer was added - 25.08.2017

29.2.5.5 Are dreptul o persoană fizică, în numele altei persoane fizice, care pleacă în străinătate la locul permanent de trai şi transmite (prin procură) în posesie şi/sau folosinţă bunurile deţinute persoanei date, în urma vînzării acestor bunuri, să declare venitul obţinut de pe urma acestei tranzacţii şi respectiv să achite impozitul pe venit din numele proprietarului plecat?

În cazul în care persoana care pleacă în străinătate la locul permanent de trai transmite (prin procură) în posesie şi/sau folosinţă bunurile deţinute unei alte persoane, atunci, în cazul vînzării acestor bunuri, venitul obţinut de pe urma acestei tranzacţii poate fi declarat şi respectiv achitat, din numele proprietarului plecat din ţară în baza împuternicirilor acordate (conform art. 8 alin. (1) lit. c) din Codul fiscal), de către persoana pe numele căreia a fost eliberată procura.

The date the answer was added - 18.09.2013

29.2.5.6 În cazul în care o persoană fizică obţine venit sub formă de royalty, la depunerea declaraţiei persoanei fizice cu privire la impozitul pe venit, aceasta are obligaţia de a declara acest venit?

29.2.5.7 În ce cazuri persoana fizică are obligații de a prezenta Declarația cu privire la impozitul pe venit?

29.2.5.8 .

.

Comasarea cu întrebarea din pct. 29.2.5.11. al Bazei Generalizare a practicii fiscale.

The date the answer was added - 31.01.2017

29.2.5.9 Va avea oare persoana fizică obligația prezentării Declarației cu privire la impozitul pe venit în cazul în care, obține venitul impozabil din salariu de la un singur loc de muncă, și pe parcursul perioadei fiscale a înstrăinat un activ de capital (proprietate privată) la prețul de achiziționare sau la un preț mai mic decît prețul de achiziție a acestuia?

29.2.5.10 Este obligată persoana fizică să prezinte Declarația persoanei fizice cu privire la impozitul pe venit, în cazul în care pe parcursul perioade fiscale aceasta a beneficiat de pensie și a obținut venit din salariu de la un singur loc de muncă?

29.2.5.11 La cine apare obligaţia de declarare şi achitare a impozitului pe venit în cazul în care plătitorul venitului nu a reținut prealabil (inclusiv din salariu) impozitul la sursa de plată?

Respectiv, în cazul în care persoana fizică obține venituri, care se impozitează prin prisma art. 88-91 din Codul fiscal şi a depus /urmează să depună declarația menționată, în conformitate cu art. 83 din Codul, urmărirea obligației de achitare a impozitului pe venit se realizează deja nu la contribuabilul responsabil de reținere la sursa de plată, ci la persoanele fizice beneficiare a venitului, cărora nu li s-a efectuat reținerea prealabilă a impozitului. Urmărirea obligației la beneficiarul venitului începe cu următoarea zi termenului stabilit de declarare.

29.2.5.12 Persoanele fizice rezidente cetățeni ai Republicii Moldova trebuie să includă în Declarației persoanei fizice cu privire la impozitul pe venit venitul care, potrivit prevederilor Codului fiscal reprezintă sursă de venit neimpozabilă?

29.2.5.13 În cazul procurării de la persoana fizică a proprietății conform contractului lease-back este obligată persoana fizică să prezinte declaratia privind impozitul pe venit (Forma CET)?

Conform art. 1314 alin.(1) din Codul civil, prin contractul de leasing, o parte (locator) se obligă să asigure celeilalte părţi (locatar), în decursul unui termen convenit care depăşeşte 1 an (termenul de leasing), posesia şi folosinţa unui bun cumpărat de locator, precum şi să acorde locatarului opțiunea de a dobândi în proprietate bunul, de a prelungi termenul de leasing ori de a restitui bunul la expirarea termenului de leasing, iar locatarul se obligă să efectueze plăţile periodice convenite (rate de leasing).

Potrivit art. 1315 alin. (5) din Codul menționat, lease-back constituie operațiunea în cadrul căreia vânzătorul poate întruni calitatea de locatar în cazul în care ia în leasing bunul vîndut de el.

Totodată, potrivit art. 37 din Codul fiscal, prevederile prezentului capitol se aplică contribuabililor persoane fizice rezidenți și nerezidenți ai Republicii Moldova care nu practică activitate de întreprinzător și care vând, schimbă sau înstrăinează sub altă formă active de capital.

Astfel, în cazul înstrăinării activului de capital, indiferent de tipul contractului prin care a fost înstrăinat acesta, persoana fizică urmează să determine creșterea sau pierderea de capital aferent operațiunii respective, potrivit cerinţelor reglementate de capitolul 5 al Codului fiscal.

Obligativitatea prezentării Declarației de către persoana fizică rezidentă este reglementată de prevederile art. 83 alin. (2) din Codul fiscal.

Totodată, menționăm că potrivit art. 40 alin.(6) și (51) din Codul fiscal creşterea sau pierderea de capital provenită din vînzare, schimb sau din altă formă de înstrăinare a locuinţei de bază și autoturismului care a fost în proprietatea contribuabilului cel puţin 3 ani până la data înstrăinării ( cu excepţia autovehiculelor de colecție de interes istoric sau etnografic) nu sunt recunoscute în scopuri fiscale.

[Modificările operate în temeiul aprobării Legii nr. 356 din 29.12.2022, Monitorul Oficial al R. Moldova nr. 456-459 din 30.12.2022, în vigoare 01.01.2023]

29.2.5.14 Va fi obligat să prezinte declarația privind impozitul pe venit persoana fizică în cazul înstrăinării proprietății unei persoane juridice care, potrivit art.90 din Codul fiscal, nu a efectuat reținerea prealabilă a impozitului pe venit la sursa de plată?

29.2.5.15 Cum urmează să fie completată Declarația persoanei fizice cu privire la impozitul pe venit în cazul în care persoana fizică direcționează un cuantum stabilit la art. 152 din Codul fiscal din suma impozitului pe venit calculat anual la buget către beneficiarii desemnării procentuale?

29.2.5.16 La care subdiviziune a Serviciului Fiscal de Stat urmează să depună contribuabilul Declarația persoanei fizice cu privire la impozitul pe venit?

29.2.5.17 Urmează persoanele fizice de a include în venitul brut și de a declara veniturile din care a fost efectuată reţinerea finală a impozitului pe venit?

În conformitate cu prevederile art. 901 din Codul fiscal, reţinerea finală a impozitului se aplică pentru următoarele tipuri de venituri:

- 12% din veniturile obţinute de către persoanele fizice care nu desfăşoară activitate de întreprinzător, de la transmiterea în posesie şi/sau folosinţă (locaţiune, arendă, uzufruct, superficie) a proprietăţii mobiliare şi imobiliare, cu excepţia arendei terenurilor agricole (art. 901 alin.(3));

- 6% din dividende, inclusiv sub formă de acţiuni sau cote-părţi, cu excepţia celor aferente profitului nerepartizat obţinut în perioadele fiscale 2008–2011 inclusiv (art. 901 alin.(31));

- 15% din dividende, inclusiv sub formă de acţiuni sau cote-părţi, aferente profitului nerepartizat obţinut în perioadele fiscale 2008–2011 inclusiv(art. 901 alin.(31));

- 15% din suma retrasă din capitalul social aferentă majorării capitalului social din repartizarea profitului net şi/sau altor surse constatate în capitalul propriu între acționari (asociaţi) în perioadele fiscale 2010–2011 inclusiv, în conformitate cu cota de participaţie depusă în capitalul social (art. 901 alin.(31));

- 12% din royalty achitate în folosul persoanelor fizice (art. 901 alin.(31));

- 6% din mărimea sumei mijloacelor băneşti donate persoanelor fizice care nu desfăşoară activitate de întreprinzător (art. 901 alin.(31));

- 18% din câștigurile de la jocurile de noroc, cu excepţia câștigurilor de la loterii şi/sau pariuri sportive în partea în care valoarea fiecărui câștig nu depăşeşte 1% din scutirea personală stabilită la art.33 alin.(1) din Codul fiscal (art. 901 alin.(33));

- 12% din câștigurile de la campaniile promoționale în partea în care valoarea fiecărui câștig depăşeşte mărimea scutirii personale stabilite la art. 33 alin. (1) din Codul fiscal (art. 901 alin.(33));

- 6% din plăţile efectuate în folosul persoanei fizice, cu excepţia întreprinzătorilor individuali, a gospodăriilor ţărăneşti (de fermier) şi a persoanelor fizice care desfăşoară activităţi în domeniul achiziţiilor de produse din fitotehnie şi/sau horticultură şi/sau de obiecte ale regnului vegetal conform cap. 103, pe veniturile obţinute de către acestea aferente livrării producţiei din fitotehnie şi horticultură în formă naturală, inclusiv a nucilor şi a produselor derivate din nuci, şi a producţiei din zootehnie în formă naturală, în masă vie şi sacrificată, cu excepţia laptelui natural. (art. 901 alin.(35));

- 12% din plăţile efectuate în folosul persoanei fizice, cu excepţia întreprinzătorilor individuali şi a gospodăriilor ţărăneşti (de fermier), pe veniturile obţinute de către acestea aferente desfacerii prin unităţile comerţului de consignație a mărfurilor (art. 901 alin. (36));

- 7% din dobânzile achitate în folosul persoanelor fizice rezidente de către băncile, asociaţiile de economii şi împrumut, precum şi emitenții de valori mobiliare corporative (art. 901 alin. (37));

- 12% din veniturile sub formă de dobânzi şi/sau creştere de capital determinată conform art. 40 alin. (7) de la valorile mobiliare de stat obţinute de către persoanele fizice (art. 901 alin. (38)). Ținînd cont de prevederile art. 901 alin. (4) din Codul fiscal, pentru persoana fizica, care a obținut venitul din care s-a efectuat reţinerea finală a impozitului conform cotelor stabilite prin articolul menționat, nu apar careva obligaţii fiscale privind achitarea şi declararea impozitului din venitul menționat.

[Modificare în Baza generalizată a practicii fiscale în temeiul aprobării Legii nr. 356 din 29.12.2022, Monitorul Oficial al R. Moldova nr. 456-459 din 30.12.2022, în vigoare 01.01.2023]

29.2.5.18 Apare la moștenitor obligația de stingere a datoriei fiscale la impozitul pe venit a persoanei decedate la primirea moștenirii?

Potrivit art. 20 lit. i) din Codul fiscal, pentru moștenitor – rezident al Republicii Moldova, patrimoniul primit cu titlu de donaţie sau de moştenire, cu excepţia donaţiilor efectuate conform art.901 alin.(31) din Codul fiscal, reprezintă sursă de venit neimpozabilă.

29.2.5.19 Apare obligația de a reflecta în Declarația persoanei fizice cu privire la impozitul pe venit, venitul obținut de la transmiterea în locațiune a unui bun mobil în folosul altei persoane fizice?

29.2.5.20 Urmează a fi reflectat în Declarația persoanei fizice cu privire la impozitul pe venit patrimoniul primit cu titlu de donaţie sau de moştenire?

29.2.5.21 În ce mod poate prezenta Declarația persoanei fizice cu privire la impozitul pe venit contribuabilul, care se află peste hotarele republicii ?

Conform art. 8 alin. 1) lit. c) din Codul fiscal, contribuabilul are dreptul să-şi reprezinte interesele în organele cu atribuții de administrare fiscală personal sau prin intermediul reprezentantului său.

Potrivit prevederilor art. 83 alin. (4) din Codul fiscal, în cazul persoanelor fizice (cetăţeni ai Republicii Moldova, cetăţeni străini şi apatrizi, inclusiv membri ai societăţilor şi acționari ai fondurilor de investiţii), Declaraţia cu privire la impozitul pe venit se completează conform modului stabilit de Ministerul Finanțelor și se prezintă Serviciului Fiscal de Stat nu mai tîrziu de data de 30 aprilie a anului următor anului fiscal de gestiune.

Conform pct.(3) din Regulamentul privind modul de completare a Declarației persoanei fizice cu privire la impozitul pe venit (formularul CET 18), aprobat prin Ordinul Ministerului Finanțelor nr.150 din 05.09.2018, Declaraţia poate fi depusă atât pe suport de hârtie, cât şi în mod electronic.

Contribuabilul poate depune Declaraţia pe suport de hârtie:

a) direct la Direcţia deservire fiscală a Serviciului Fiscal de Stat, prin prezentarea buletinului de identitate sau a unui alt document ce confirmă identitatea. Confirmarea despre recepţionarea declaraţiei serveşte recipisa eliberată de către funcţionarul fiscal responsabil de primirea Declaraţiilor.

b) expediată prin intermediul oficiului poştal cu aviz recomandat, la adresa: Serviciul Fiscal de Stat , MD-2005, mun. Chișinău, str. Constantin Tănase nr.9. Data prezentării acesteia se va considera data de pe ştampila aplicată de către oficiul poştal care a efectuat transmiterea, iar confirmarea despre recepţia declaraţiei este avizul poştal de recepţie.

Pînă la 30 aprilie persoanele fizice pot depune Declarația la oricare subdiviziune a SFS, indiferent de locul de domiciliu sau de reședință.

Declaraţia prezentată în mod electronic poate fi depusă utilizând resursele informaţionale ale Sistemul informaţional al Serviciului Fiscal de Stat, în modul prevăzut de instrucţiunile întocmite de acesta:

a) prin intermediul "Cabinetului personal al contribuabilului" serviciul "Declaraţie electronică", fiind accesat pe pagina oficială a Serviciului Fiscal de Stat. Serviciul permite previzualizarea, modificarea și transmiterea Declarației accesând portalul www.sfs.md/servicii. Declaraţia se consideră recepţionată dacă persoana fizică primeşte notificarea de acceptare a acesteia prin recipisa electronică de confirmare a acceptării în sistemul informaţional al Serviciului Fiscal de Stat.

b) la adresa de email a Serviciului Fiscal de Stat cu respectarea cerinţelor de semnare electronică a documentului în corespundere cu Legea privind identificarea electronică și serviciile de încredere nr. 124/2022.

Declaraţia se consideră recepţionată din momentul expedierii acesteia de către contribuabil, doar în cazul în care este aplicată semnătura electronică a contribuabilului pe documentul transmis. Confirmare despre recepţionarea declaraţiei o constituie notificarea recepţionată la emailul de expediere.

În cazul în care contribuabilul/reprezentantul/reprezentantul legal optează pentru prezentarea Declarației în formă scanată semnată olograf, aceasta se remite la adresa de e-mail: cet@sfs.md. Odată cu remiterea Declarației prin intermediul poștei electronice menționate, urmează a fi indicate în mod obligatoriu datele de contact, pentru a fi posibilă contactarea persoanei de către funcționarul fiscal responsabil, pentru confirmarea identității.

[Modificările sunt operate în temeiul aprobării Legii privind identificarea electronică şi serviciile de încredere nr. 124 din 19.05.2022, în vigoare 10.12.2022]

Persoanele fizice pot depune Declarația la oricare subdiviziune a SFS, indiferent de locul de domiciliu sau de reședință.

Ordin nr. 126, din 29.03.2022

În ce mod va prezenta Declarația persoanei fizice cu privire la impozitul pe venit contribuabilul, care se află peste hotarele republicii ?

Conform art. 8 alin. 1) lit. c) din Codul fiscal, contribuabilul are dreptul să-şi reprezinte interesele în organele cu atribuții de administrare fiscală personal sau prin intermediul reprezentantului său.

Potrivit prevederilor art. 83 alin. (4) din Codul fiscal, în cazul persoanelor fizice (cetăţeni ai Republicii Moldova, cetăţeni străini şi apatrizi, inclusiv membri ai societăţilor şi acționari ai fondurilor de investiţii), Declaraţia cu privire la impozitul pe venit se completează conform modului stabilit de Ministerul Finanțelor și se prezintă Serviciului Fiscal de Stat nu mai tîrziu de data de 30 aprilie a anului următor anului fiscal de gestiune.

Conform pct.(3) din Regulamentul privind modul de completare a Declarației persoanei fizice cu privire la impozitul pe venit (formularul CET 18), aprobat prin Ordinul Ministerului Finanțelor nr.150 din 05.09.2018, Declaraţia poate fi depusă atât pe suport de hârtie, cât şi în mod electronic.

Contribuabilul poate depune Declaraţia pe suport de hârtie:

a) direct la Direcţia deservire fiscală a Serviciului Fiscal de Stat, prin intermediul unui reprezentant legal al contribuabilului, împuternicit să reprezinte interesele și obligațiile fiscale în baza unei procuri, sau prin intermediul Declarației precompletate. Confirmarea despre recepţionarea declaraţiei serveşte recipisa eliberată de către funcţionarul fiscal responsabil de primirea Declaraţiilor.

b) expediată prin intermediul oficiului poştal cu aviz recomandat, la adresa: Serviciul Fiscal de Stat , MD-2005, mun. Chișinău, str. Constantin Tănase nr.9, Declarația poate fi transmisă (formularul poate fi accesat pe site-ul www.sfs.md la compartimentul Persoane fizice> Formulare).

Data prezentării acesteia se va considera data de pe ştampila aplicată de către oficiul poştal care a efectuat transmiterea, iar confirmarea despre recepţia declaraţiei este avizul poştal de recepţie. Declaraţia prezentată pe suport de hârtie se completează cu cerneală sau cu pixul, înscriind cu majuscule, citeţ şi corect, datele prevăzute de formular.

Pînă la 30 aprilie persoanele fizice pot depune Declarația la oricare subdiviziune a SFS, indiferent de locul de domiciliu sau de reședință.

Declaraţia prezentată în mod electronic poate fi depusă utilizând resursele informaţionale ale Sistemul informaţional al Serviciului Fiscal de Stat, în modul prevăzut de instrucţiunile întocmite de acesta:

a) prin intermediul "Cabinetului personal al contribuabilului" serviciul "Declaraţie electronică", fiind accesat pe pagina oficială a Serviciului Fiscal de Stat. Serviciul permite previzualizarea, modificarea și transmiterea Declarației accesând portalul www.sfs.md/servicii. Declaraţia se consideră recepţionată dacă persoana fizică primeşte notificarea de acceptare a acesteia prin recipisa electronică de confirmare a acceptării în sistemul informaţional al Serviciului Fiscal de Stat.

b) la adresa de email a Serviciului Fiscal de Stat cu respectarea cerinţelor de semnare electronică a documentului în corespundere cu Legea privind semnătura electronică şi documentul electronic nr.91/2014.

Declaraţia se consideră recepţionată din momentul expedierii acesteia de către contribuabil, doar în cazul în care este aplicată semnătura electronică a contribuabilului pe documentul transmis. Confirmare despre recepţionarea declaraţiei o constituie notificarea recepţionată la emailul de expediere.

În cazul în care contribuabilul/reprezentantul/reprezentantul legal optează pentru prezentarea Declarației în formă scanată semnată olograf, aceasta se remite la adresa de e-mail: cet@sfs.md . Odată cu remiterea Declarației prin intermediul poștei electronice menționate, urmează a fi indicate în mod obligatoriu datele de contact, pentru a fi posibilă contactarea persoanei de către funcționarul fiscal responsabil, pentru confirmarea identității.

[Modificare în Baza generalizată a practicii fiscale în temeiul aprobării Ordinului Ministerului Finanţelor nr. 39 din 16.03.2022, în vigoare 01.01.2022]

29.2.5.22 Cine urmează să achite impozitul pe venit, să completeze și să prezinte declarația minorului dacă acesta a înregistrat venit impozabil?

29.2.5.23 Va avea oare persoana fizică rezidentă cetățean al Republicii Moldova obligația prezentării Declarației cu privire la impozitul pe venit în cazul în care, a obținut venit de la comercializarea bunurilor expuse spre vînzare prin intermediul internetului (ebay, s.a.)?

29.2.5.24 Este obligată persoana fizică să declare venitul obținut sub formă de cîştigurile de la loterii şi/sau pariuri sportive?

Dat fiind faptul că reținerea impozitului pe venit din cîștigurile de la loterii şi/sau pariuri sportive este una finală, art. 901 alin. (33) din Codul fiscal, persoana fizică nu va fi obligată să includă veniturile date în Declarația persoanei fizice cu privire la impozitul pe venit (Formularul CET18).

The date the answer was added - 17.01.2020

29.2.5.25 Au obligația de a prezenta declarația cu privire la impozitul pe venit subiecții care desfăşoară activităţi în domeniul achiziţiilor de produse din fitotehnie şi/sau horticultură şi/sau de obiecte ale regnului vegetal?

29.2.5.26 Este oare obligată persoana fizică să depună Declaraţia persoanei fizice cu privire la impozitul pe venit în cazul în care pe parcursul perioadei fiscale a beneficiat de scutirea personală înregistrând un venit impozabil mai mare de 360 000 lei?

29.2.5.27 Este oare obligată persoana fizică să depună Declarația persoanei fizice cu privire la impozitul pe venit în cazul înstrăinării locuinței de bază?

Este oare obligată persoana fizică să depună Declarația persoanei fizice cu privire la impozitul pe venit în cazul înstrăinării locuinței de bază?

Prevederile art. 5 pct. 46) din Codul fiscal stabilesc că, locuință de bază este locuința care întrunește cumulativ următoarele condiții:

a) este proprietatea contribuabilului în decurs de cel puţin 3 ani;

b) constituie domiciliul/reședința contribuabilului în decursul ultimilor 3 ani pînă la momentul înstrăinării.

Potrivit art. 20 lit. y3) din Codul fiscal, veniturile obţinute de persoanele fizice rezidente (cetăţeni ai Republicii Moldova şi apatrizi) de la înstrăinarea locuinţei de bază reprezintă surse de venit neimpozabile.

Astfel, în cazul înstrăinării locuinței de bază, nu apare obligația prezentării Declarației cu privire la impozitul pe venit (Forma CET18).

29.2.5.28 Care sunt metodele de prezentare a Declarației persoanei fizice cu privire la impozitul pe venit (forma CET18)?

Care sunt metodele de prezentare a Declarației persoanei fizice cu privire la impozitul pe venit (forma CET18)?

29.2.5.29 Care documente urmează a fi anexate la Declarația persoanei fizice cu privire la impozitul pe venit în scop de confirmare a veniturilor declarate?

Care documente urmează a fi anexate la Declarația persoanei fizice cu privire la impozitul pe venit în scop de confirmare a veniturilor declarate?

Legislația fiscală și Regulamentul privind modul de completare a Declarației (Formularul CET18), aprobat prin Ordinul Ministerului Finanțelor nr.150 din 05 septembrie 2018, nu prevede anexarea documentelor confirmative în scop de confirmare a veniturilor declarate.

The date the answer was added - 24.05.2022

29.2.5.30 Cum urmează a fi depusă Declarația persoanei fizice cu privire la impozitul pe venit (Forma CET18) prin intermediul sistemului informațional „Declarație electronică”

Cum urmează a fi depusă Declarația persoanei fizice cu privire la impozitul pe venit (Forma CET18) prin intermediul sistemului informațional „Declarație electronică”

Serviciul „Declarație electronică” este destinat persoanelor fizice cetățeni pentru depunerea Declarației cu aplicarea semnăturii electronice sau mobile, fără ca persoana să se prezinte în cadrul direcțiilor de deservire fiscală (subdiviziunile teritoriale).

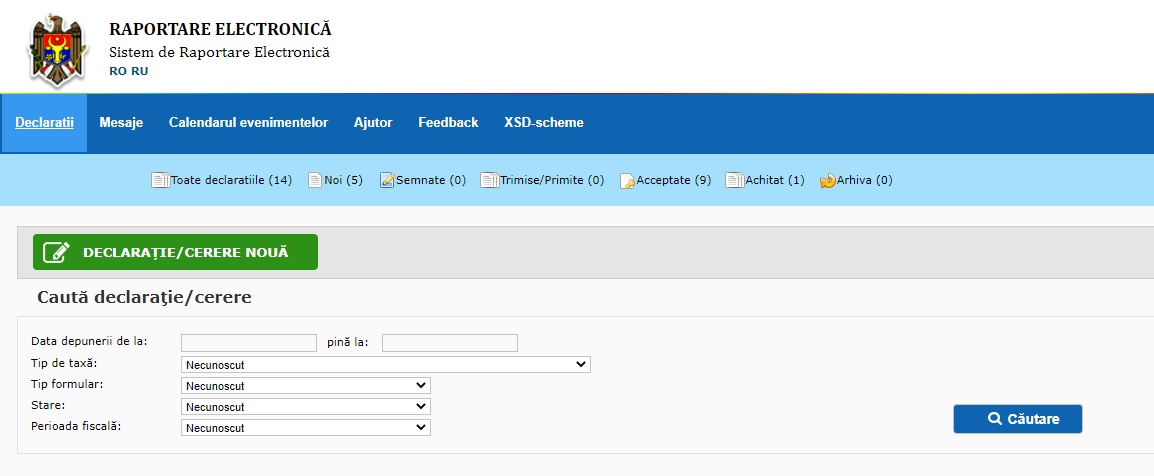

Pentru obţinerea accesului la serviciile fiscale electronice ca persoană fizică, este necesar de a parcurge procedura de autentificare pe portalul serviciilor fiscale electronice accesând Cabinetul personal al contribuabilului de pe portalul www.sfs.md, utilizând semnătura electronică. Pentru aceasta este necesar de parcurs următorii paşi:

1. De pe pagina web a SFS (www.sfs.md) accesați Cabinetul personal sau direct accesați portalul serviciilor fiscale electronice www.declaratii.fisc.md.

2. Vă autentificați pe portal prin intermediul serviciului M-Pass.

3. Alegeți tipul de semnătură electronică pe care îl dețineți.

4. Selectați tipul persoanei și anume „Persoană fizică” și accesați butonul „Setează”.

Pentru depunerea Declarației, accesăm compartimentul „Declaraţie electronică pentru persoane fizice” Pagina de start al serviciului „Declaraţia electronică” - conţine:

a) Informaţia despre utilizator;

b) Posibilitatea de a schimba limba de navigare;

c) Bara de meniu care indică la ce etapă se află declaraţia, unde aveți posibilitatea de a crea, semna și expedia declarația;

d) Modulul de căutare a declaraţiei; e) Şi opţiunea „Declaraţie nouă”.

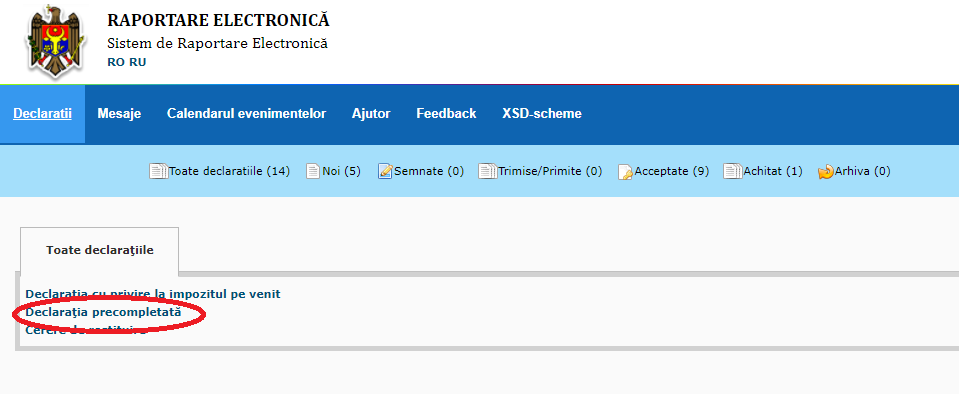

Pentru a prezenta Declarația este necesar să accesați „Declarația precompletată” sau „Declarația cu privire la impozitul pe venit”. Compartimentul „Declarația precompletată” permite generarea unei declaraţii precompletate cu datele disponibile în SIA SFS în baza informațiilor despre veniturile obținute de persoana fizică oferite de către angajatori sau plătitori de venituri. În partea de sus a Declarației este indicată perioada fiscală pentru care se depune aceasta.

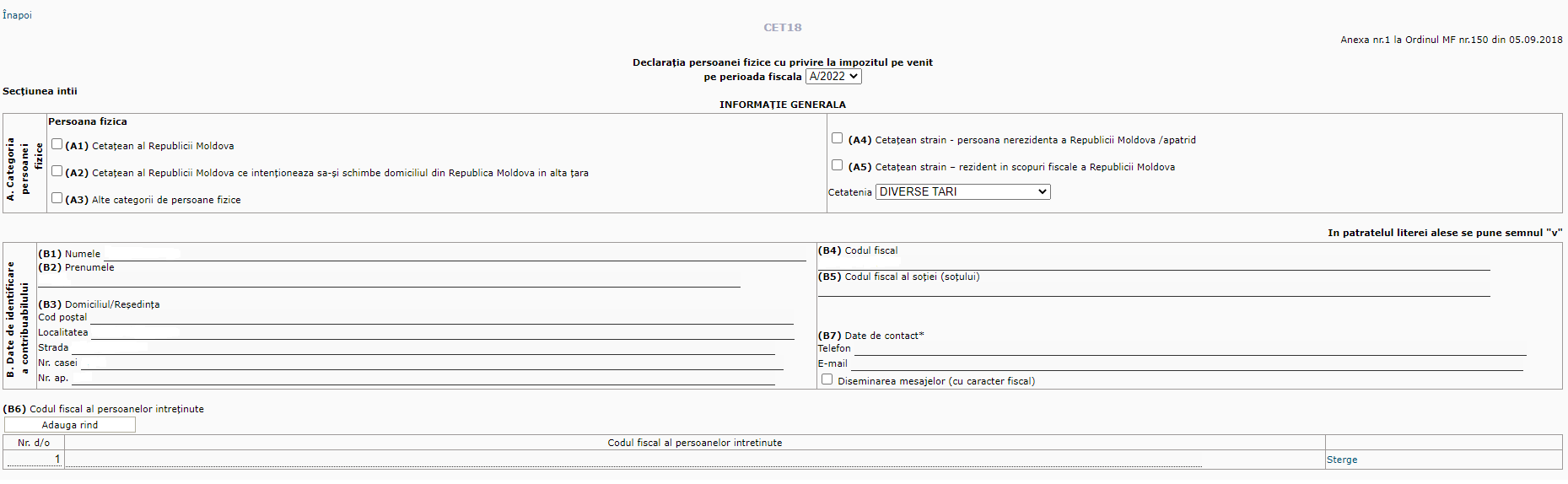

În Secțiunea întâi „Informație generală” se reflectă categoria persoanei fizice care prezintă Declarația, datele de identificare a contribuabilului sunt completate în mod automat, datele de contact înscrise la poziția B7 care se completează de contribuabil sunt informații confidențiale și vor fi utilizate de SFS la necesitate, exclusiv în procesele de administrare fiscală.

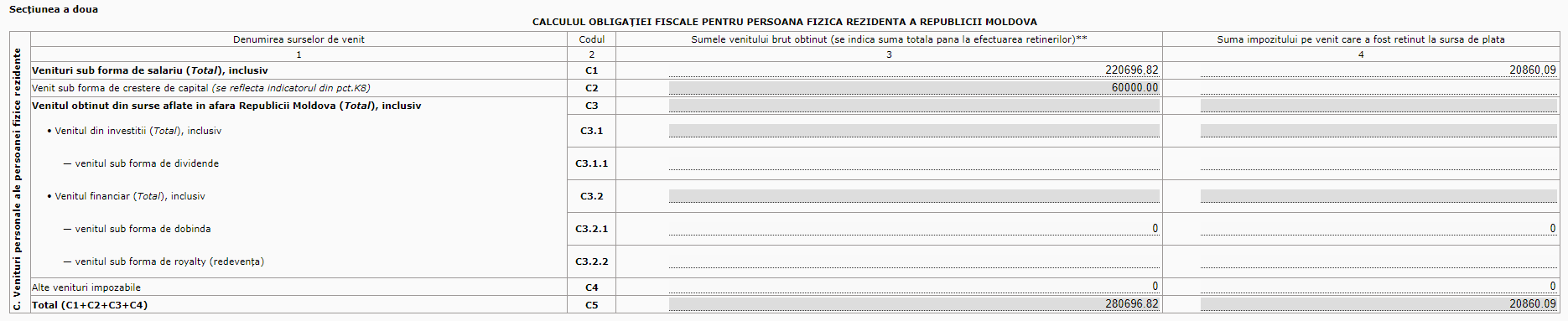

Secțiunea a doua „Calculul obligației fiscale pentru persoana fizică rezidentă” este precompletată cu toate veniturile obținute sub formă de salariu, suma impozitului pe venit reținut, deducerile, scutirile și suma obligațiilor fiscale.

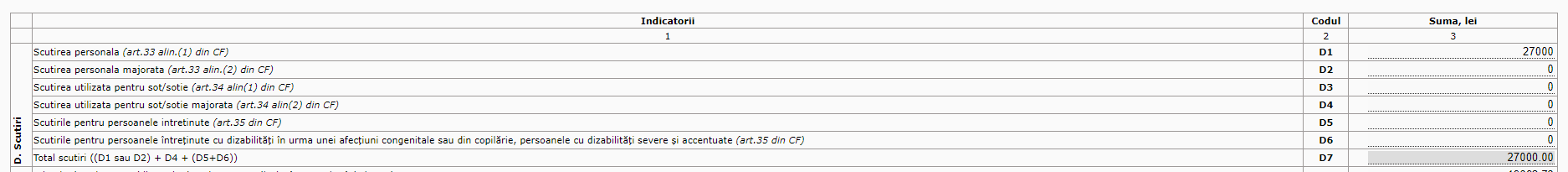

Compartimentul „Scutiri” este de asemenea precompletat în funcție de tipul scutirii la care are dreptul contribuabilul conform legislației. Scutirile reprezintă venit neimpozabil care la determinarea obligațiilor aferente impozitului pe venit se scade din suma venitului obținut de persoana fizică. Dacă scutirile au fost utilizate la locul de muncă în mărime integrală, câmpurile respective sunt precompletate în mod automat. În caz contrar prin utilizarea opțiunii de modificare a Declarației putem indica o nouă categorie de scutire sau a ne refuza în cazul nerespectării condițiilor stabilite de Codul fiscal. Suma totală a scutirilor utilizate de contribuabil se reflectă la poziția D7. Secțiunea E reflectă primele de asigurare obligatorie de asistență medicală și contribuțiile de asigurări sociale stabilite în sumă fixă și achitate în mod individual care se scad din venitul obținut pentru a determina venitul impozabil. Sumele acestora pot fi verificate în informația oferită de către angajator. La poziția DE se calculeaza suma totală a scutirilor şi deducerilor prin însumarea valorilor de la pozițiile precedente.

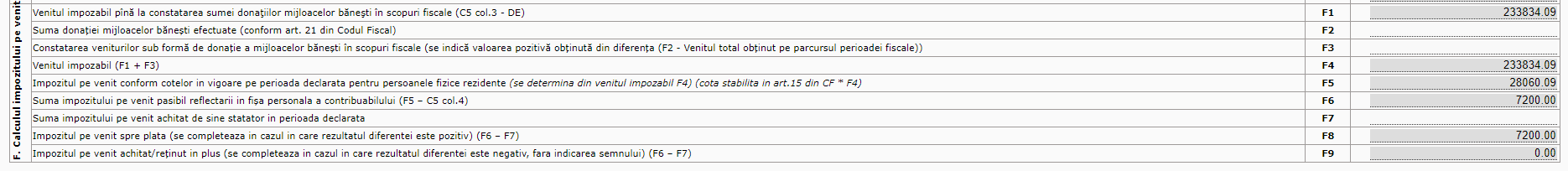

În secțiunea F „Calculul impozitului pe venit” se calculează venitul impozabil ca diferența dintre suma totală a venitului brut și suma totală a scutirilor și deducerilor la care are dreptul contribuabilul. La poziția F4 se calculează suma venitului impozabil conform cotelor în vigoare. În cazul în care persoana fizică înregistrează obligații ce necesită a fi achitată la buget, aceasta va fi indicată la poziția F8. La poziția F9 se reflectă suma impozitului reținut în plus, restituirea impozitului va putea fi realizată începând cu ziua următoare termenului stabilit la art. 83 alin. (4) lit. b) din Codul fiscal.

Secțiunea a treia „Calculul obligației fiscale pentru persoana fizică nerezidentă” este precompletată cu toate veniturile obținute sub formă de salariu diminuate cu primele de asigurare obligatorie de asistență medicală, suma impozitului pe venit reținut, veniturile sub formă de creștere de capital, dobândă, royalty, ș.a.

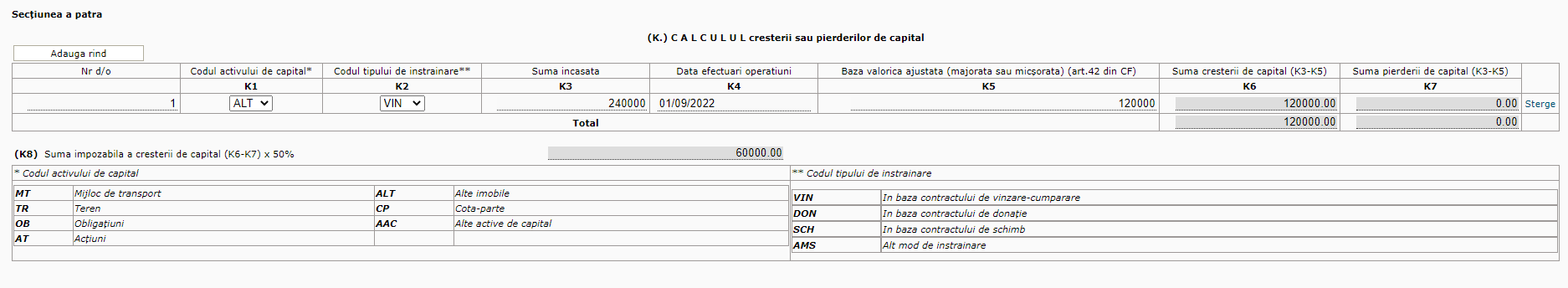

Secțiunea a patra „Calculul creșterii sau pierdirilor de capital” se completează de către contribuabil în cazul în care acesta înstrăinează active de capital. La poziţia K3 se indică suma încasată ca rezultat al înstrăinării activului de capital (art.40 alin.(2) din Codul fiscal). La poziţia K5 se indică suma bazei valorice ajustate (majorată sau micşorată), care se determină conform art.42 din Codul fiscal.La poziţia K8 se reflectă suma impozabilă a creşterii de capital, care se determină prin aplicarea coeficientului de 50% la rezultatul obţinut din diferenţa dintre indicatorii K6-K7. Valoarea în cauză urmează a fi transferată în poziţia C2 col.3.

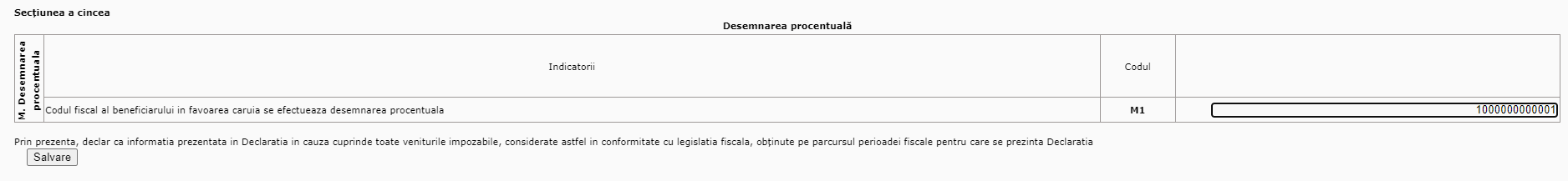

Secțiunea a cincea „Facultativă” urmează a fi completată de persoanele fizice care doresc să direcţioneze un cuantum stabilit la art.152 din Codul fiscal, 2% din suma impozitului pe venit calculat anual la buget către asociaţiile obşteşti, fundaţiile şi instituţiile private înregistrate în Republica Moldova care desfăşoară activităţi de utilitate publică. Astfel la poziția M1 se indică codul fiscal al beneficiarului în favoarea căruia se efectuează desemnarea procentuală din lista publicată anual pe pagina web asp.gov.md.

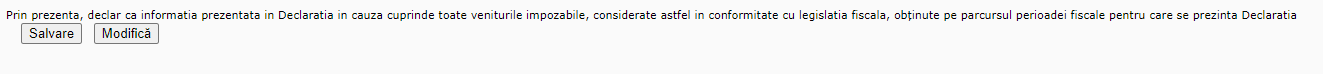

Fiind de acord cu datele precompletate din Declarație se accesează butonul „Salvare”. În cazul în care este necesar de a fi completate date suplimentare despre venituri sau scutiri, va fi necesar de bifat butonul „Modifică”.

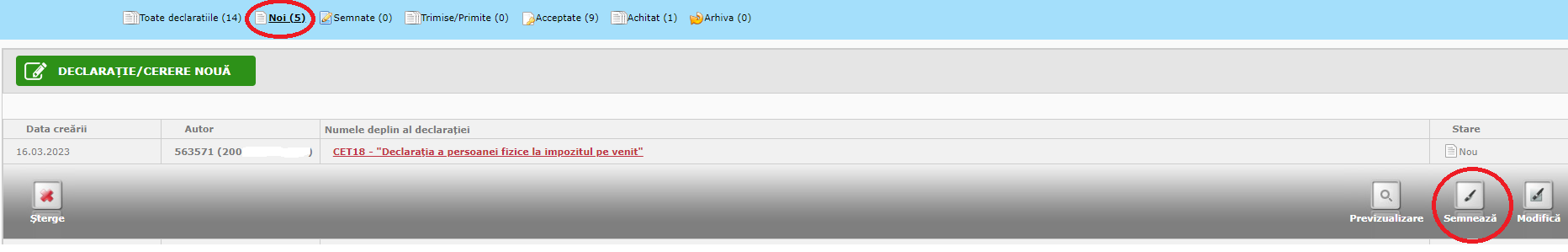

Declarația salvată se află în statutul „Noi” ea poate fi ştearsă, previzualizată, modificată sau semnată. Pentru a semna declaraţia electronică, tastăm butonul „Semnează”.

Ulterior automat vom fi redirecţionaţi în serviciul guvernamental MSign. Alegem tipul de semnătură electonică de care dispunem, şi semnăm darea de seamă.

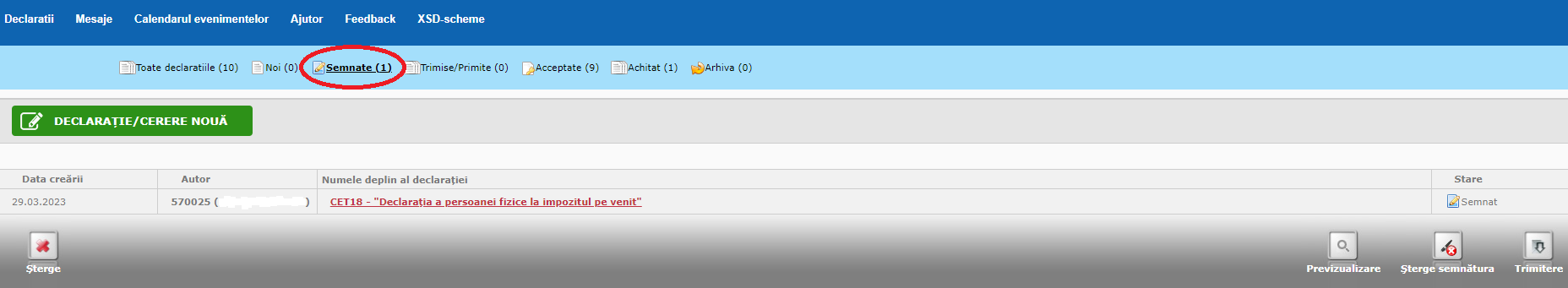

După aplicarea semnăturii, Declaraţia trece în compartimentul „Semnate” cu statutul „Semnat”.

Accesând Declaraţia, sunt disponibile următoarele opţiuni:

˗ eliminarea totală a documentului accesând Butonul „Şterge”;

˗ vizualizarea documentului - „Previzualizare”;

˗ Butonul „Şterge semnătura” - permite să ştergeţi semnătura aplicată şi Declaraţia va fi returnată în rubrica „Noi”;

˗ Butonul „ Trimitere” - permite expedierea Declaraţiei către Serviciul Fiscal de Stat.

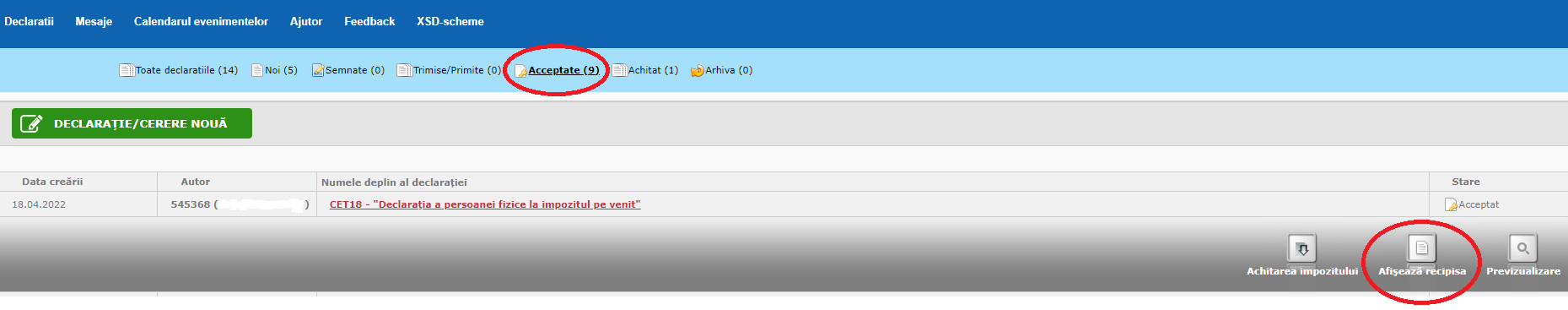

La accesarea butonului „Trimite” formularul se va regăsi în statutul „ Trimise/primite”. Formularul va trece de etapa de validare a datelor şi se va schimba statutul Declaraţiei în „Acceptat”. În statutul „Acceptat” putem vizualiza „Recipisa” - document confirmativ că Declaraţia a fost transmisă şi prezentată către Serviciul Fiscal de Stat. În caz de refuz veți primi notificare de la SFS.

29.2.5.31 Care sunt modalitățile de achitare online a impozitului pe venit de către persoanele fizice (cetățeni) care nu practică activitatea de întreprinzător?

Care sunt modalitățile de achitare online a impozitului pe venit de către persoanele fizice (cetățeni) care nu practică activitatea de întreprinzător?

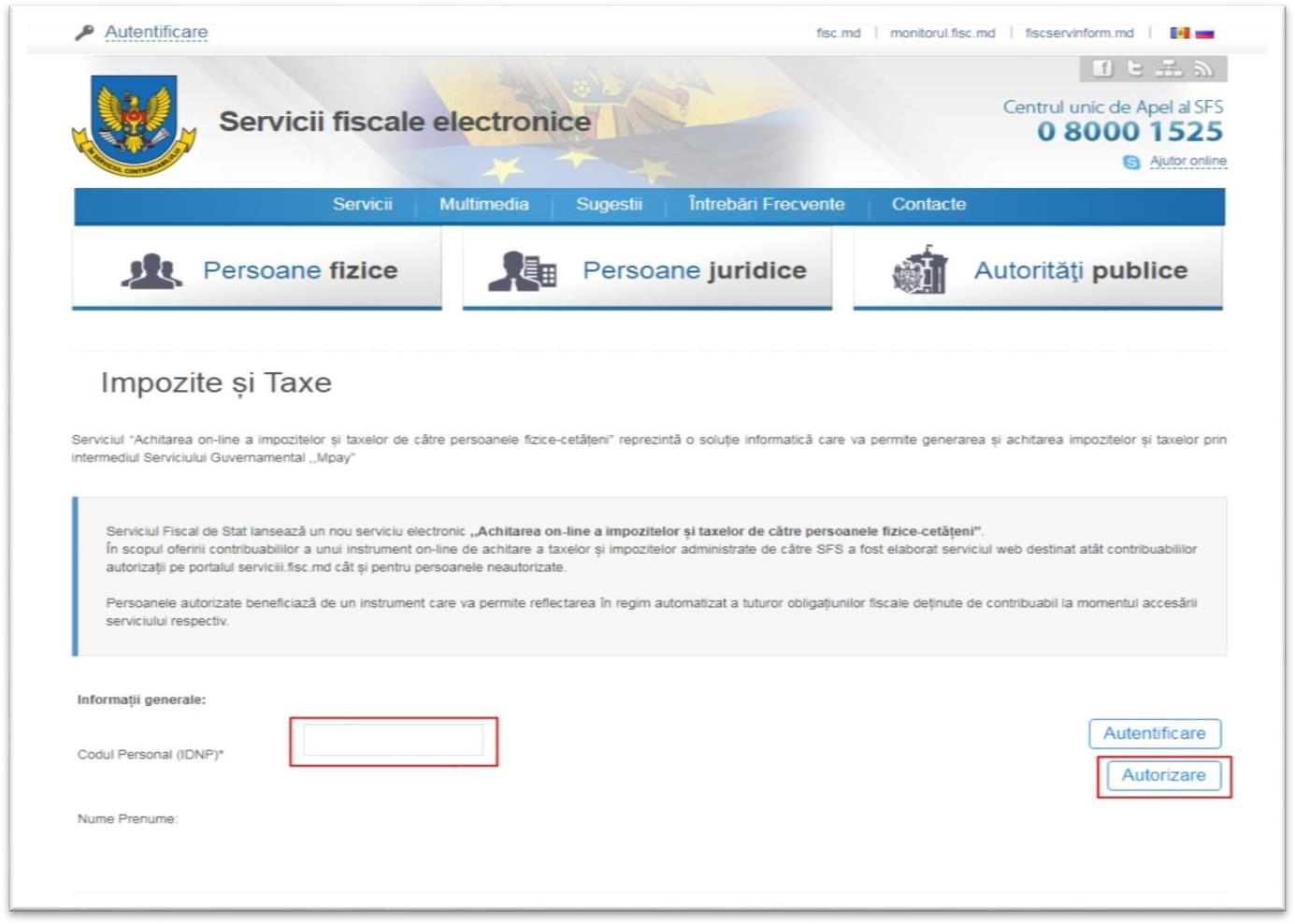

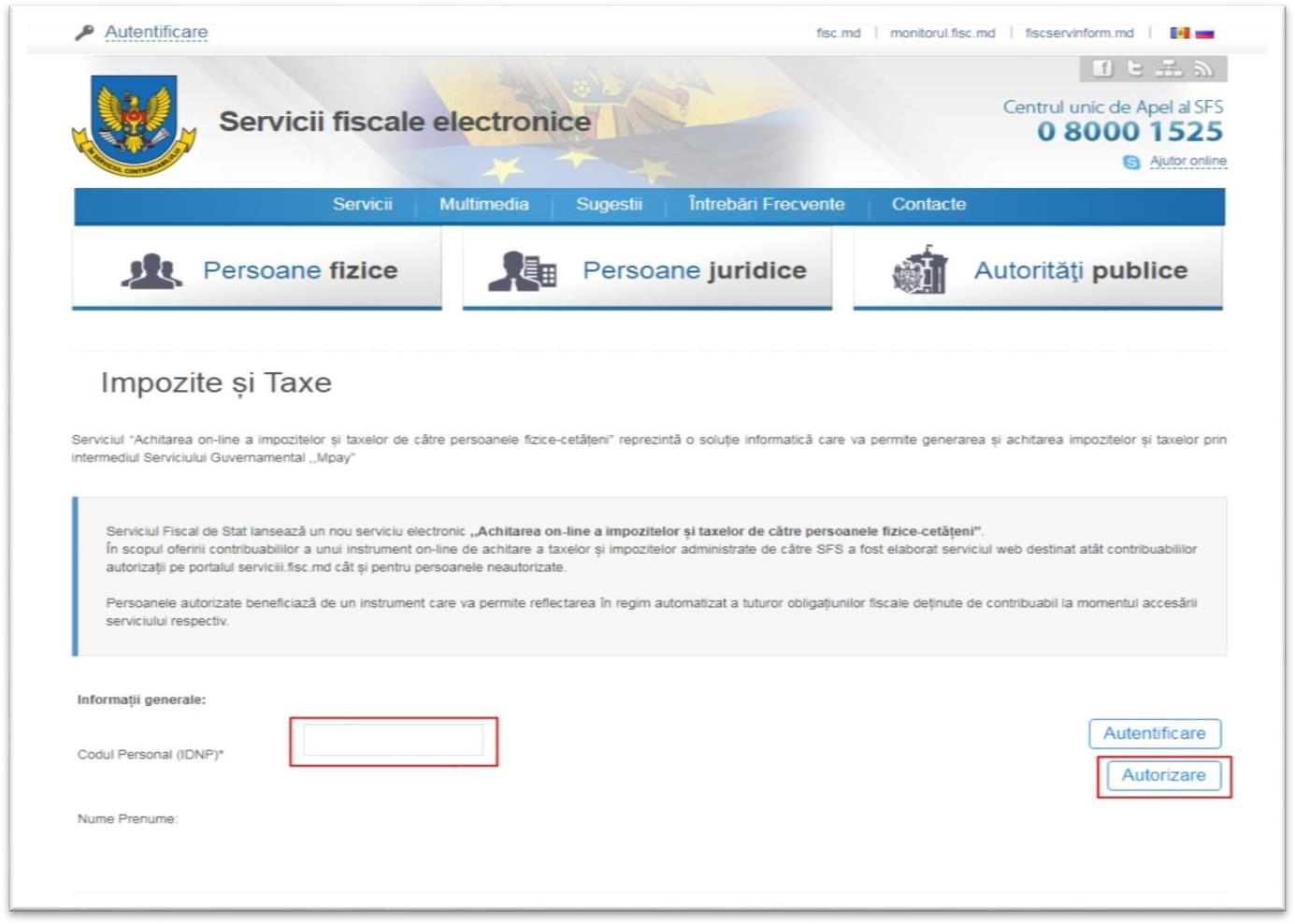

PASUL 3: Introduceți IDNP-ul și accesați butonul Autorizare.

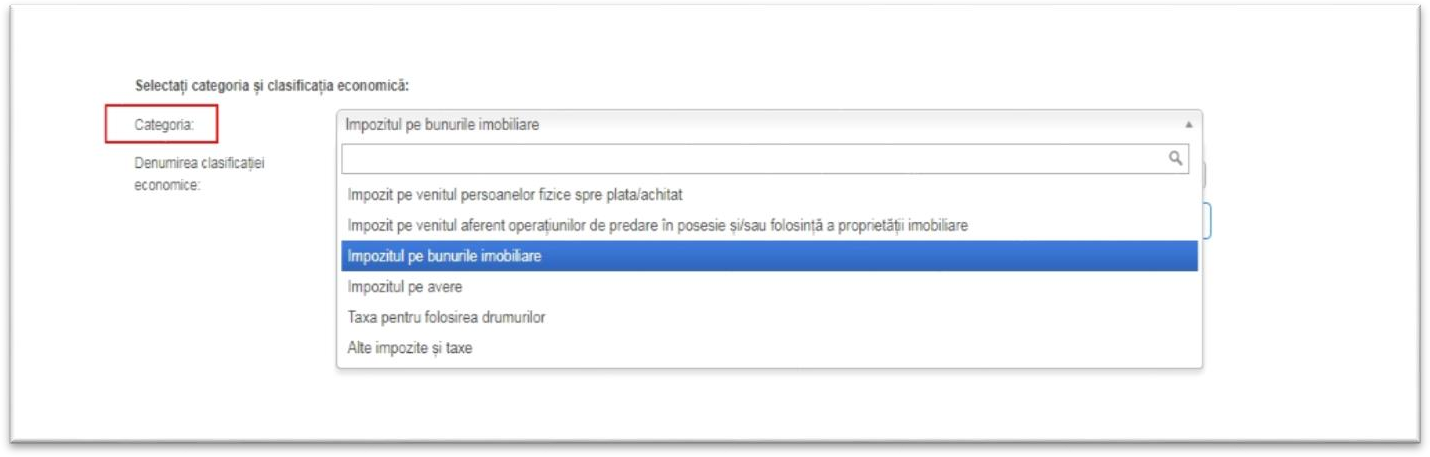

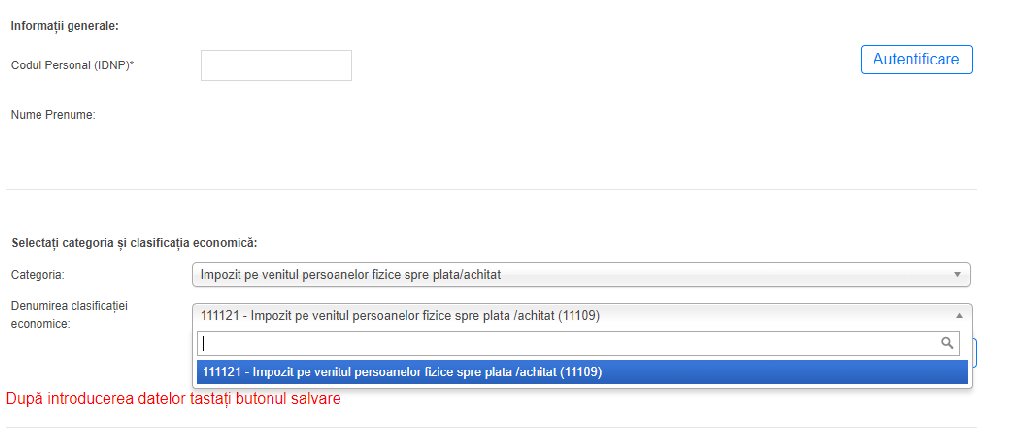

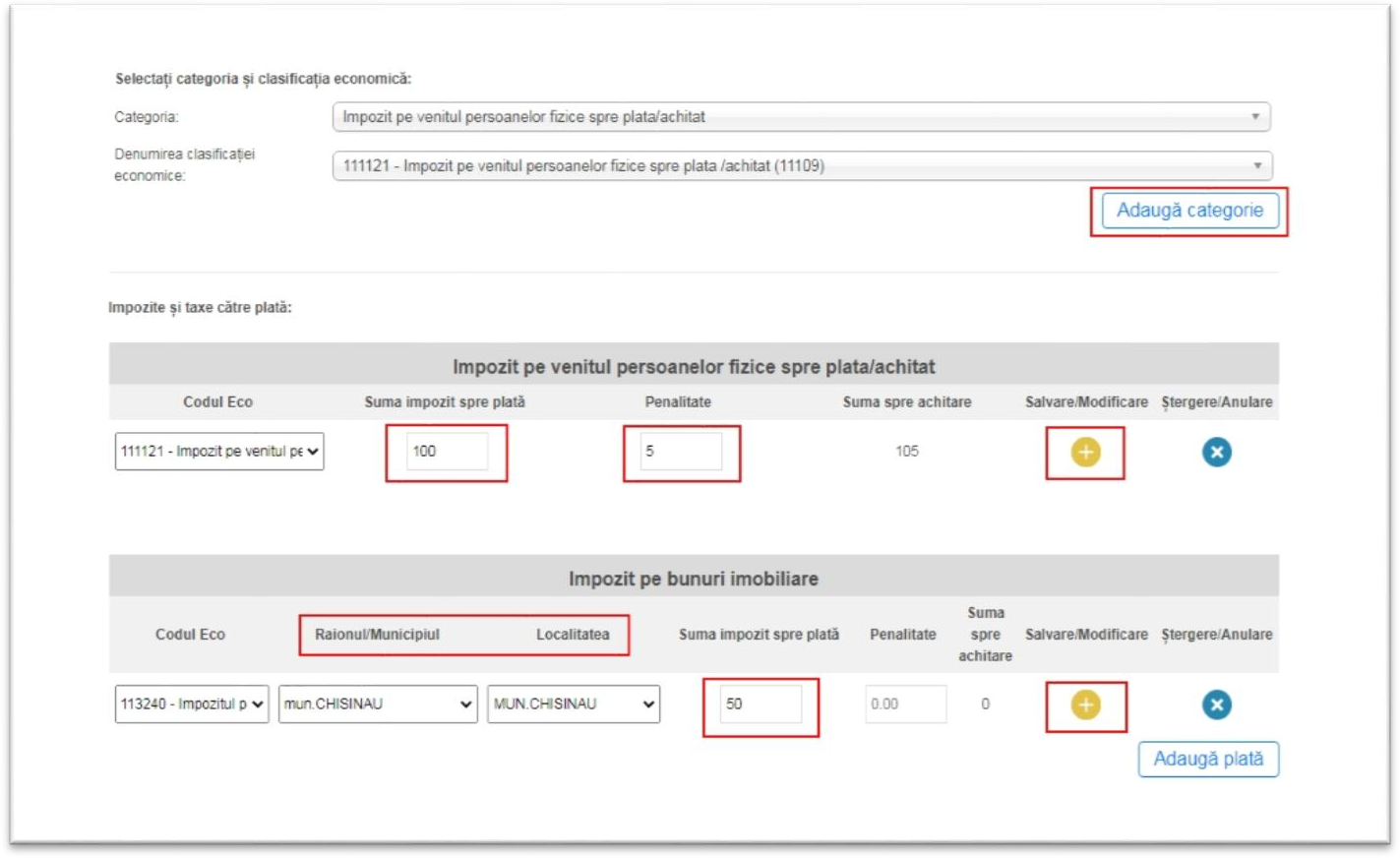

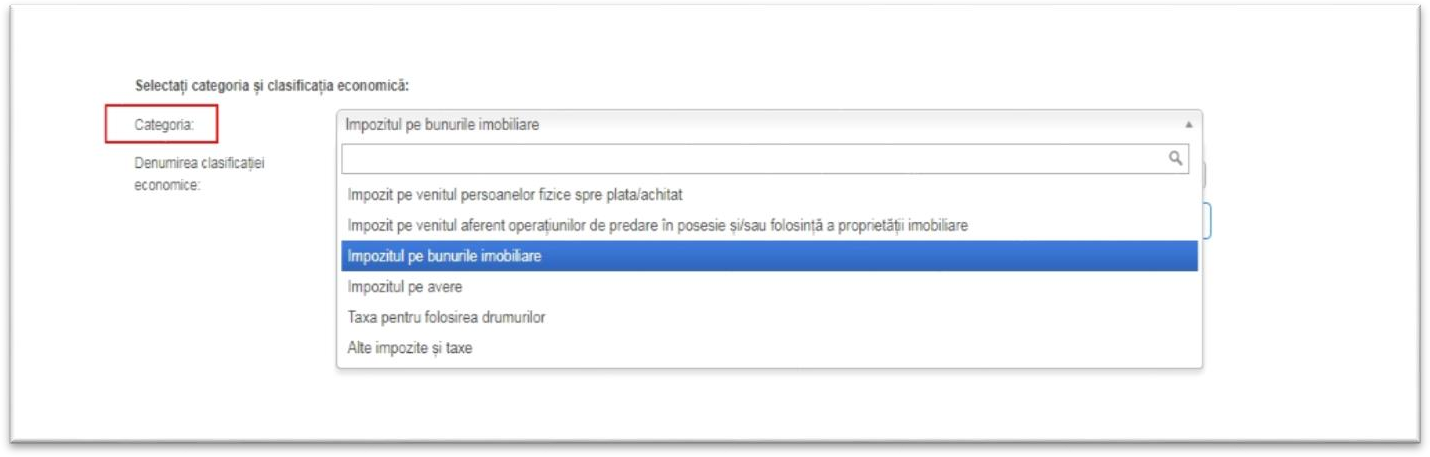

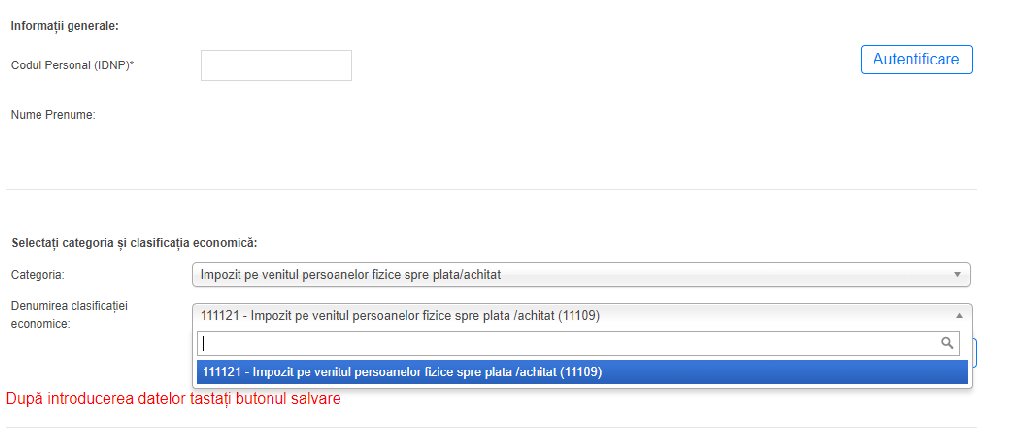

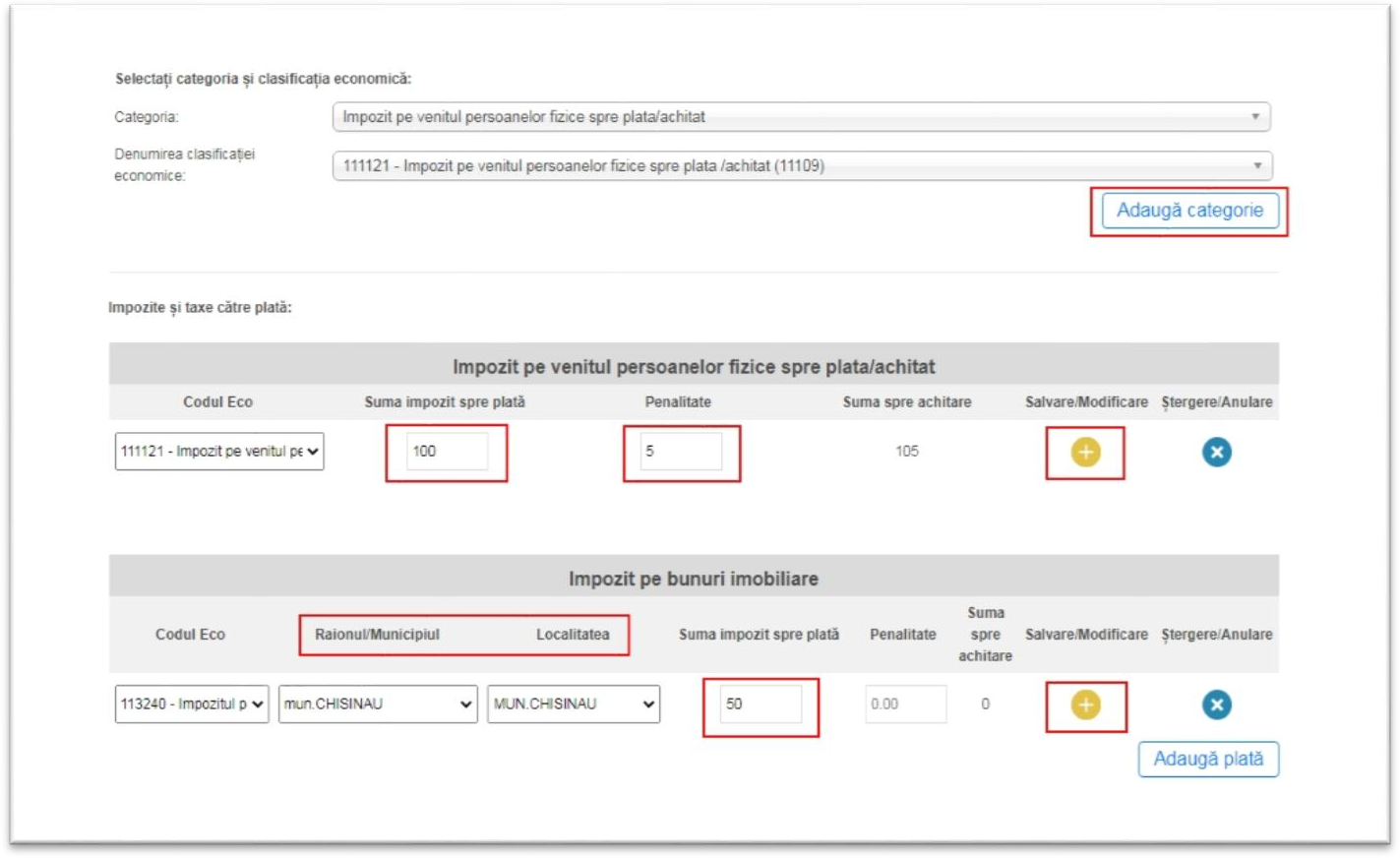

PASUL 4: Selectați categoria impozitului/taxei și denumirea clasificației economice.

Notă:

Pentru achitarea impozitului pe venitul persoanelor fizice spre plată (urmare a depunerii Declaraţiei persoanei fizice cu privire la impozitul pe venit Formularul – CET18) se va selecta clasificația economică 111121.

PASUL 5: Accesați butonul Adaugă categorie și indicați suma impozitului/taxei spre plată și salvați datele.

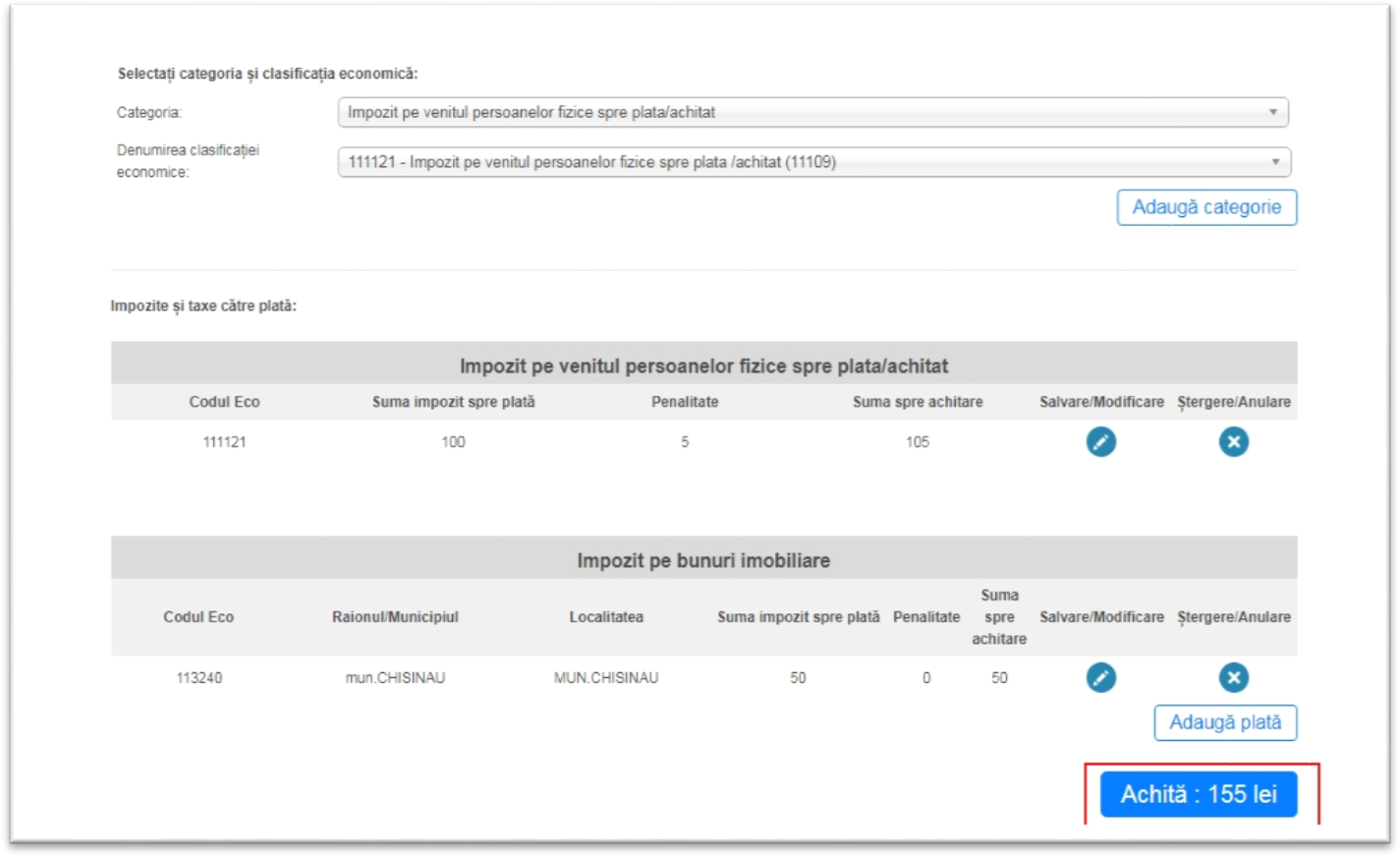

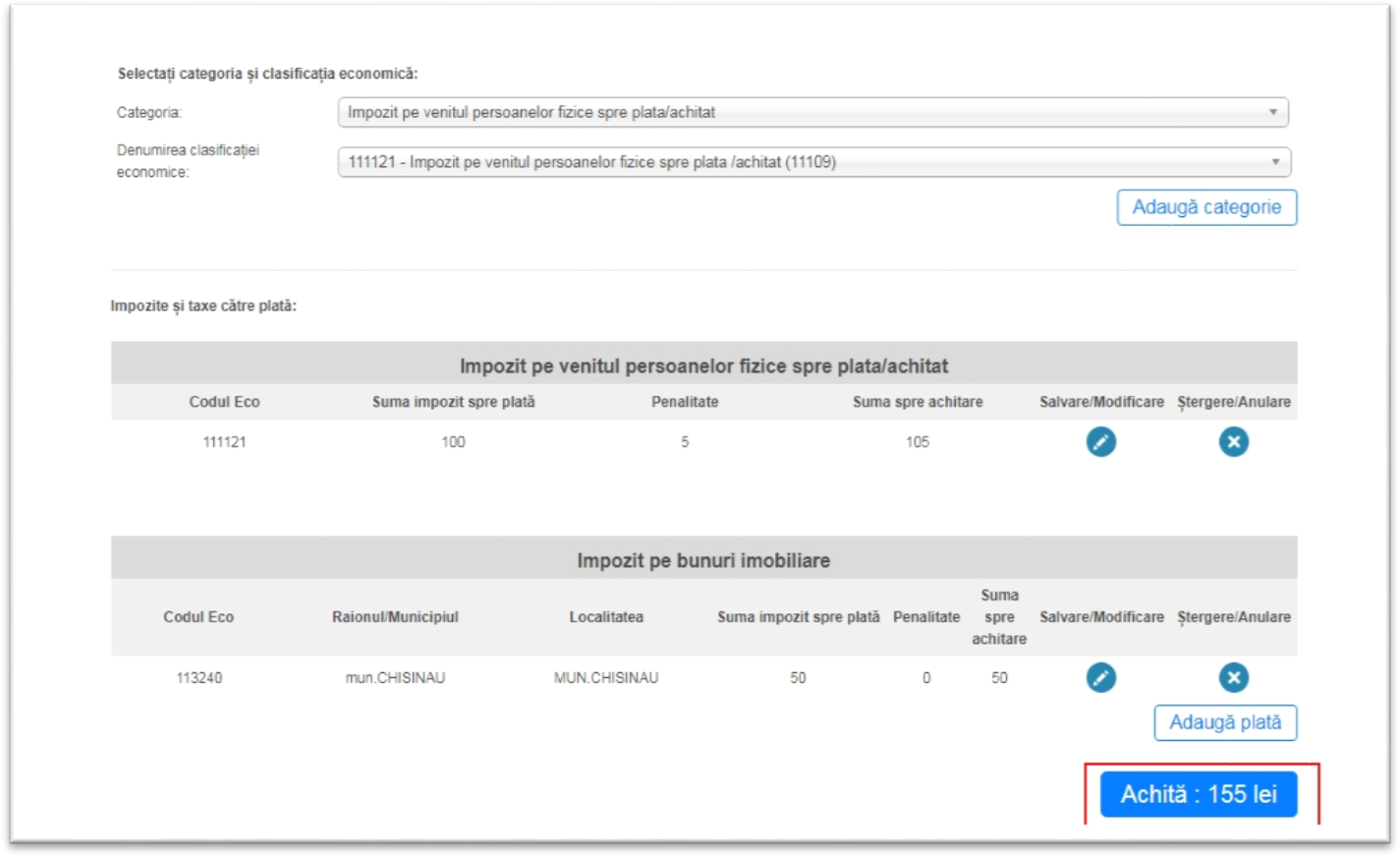

PASUL 6: Accesați butonul Achită: x lei.

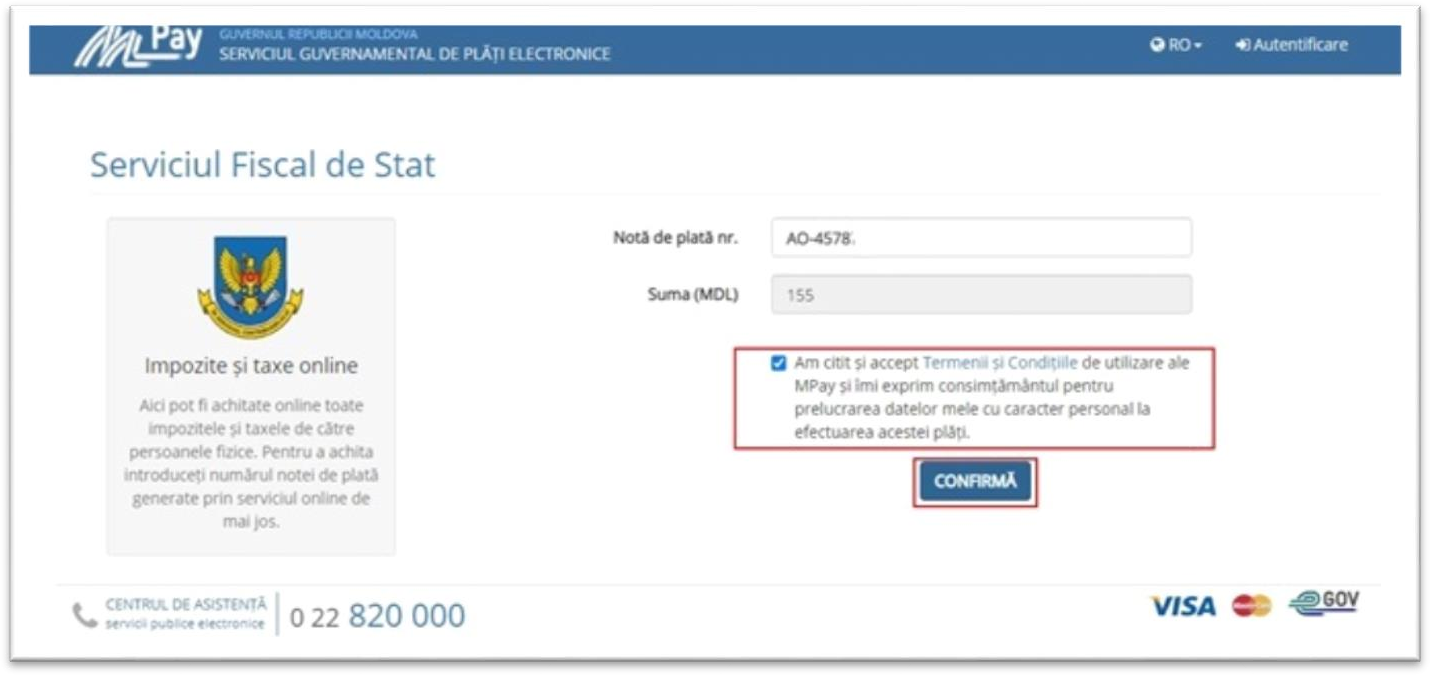

PASUL 7: Veţi fi redirecţionat către pagina serviciului Mpay unde veți bifa rubrica privind acceptarea Termenilor și condițiilor, ulterior veți accesa butonul Confirmă.

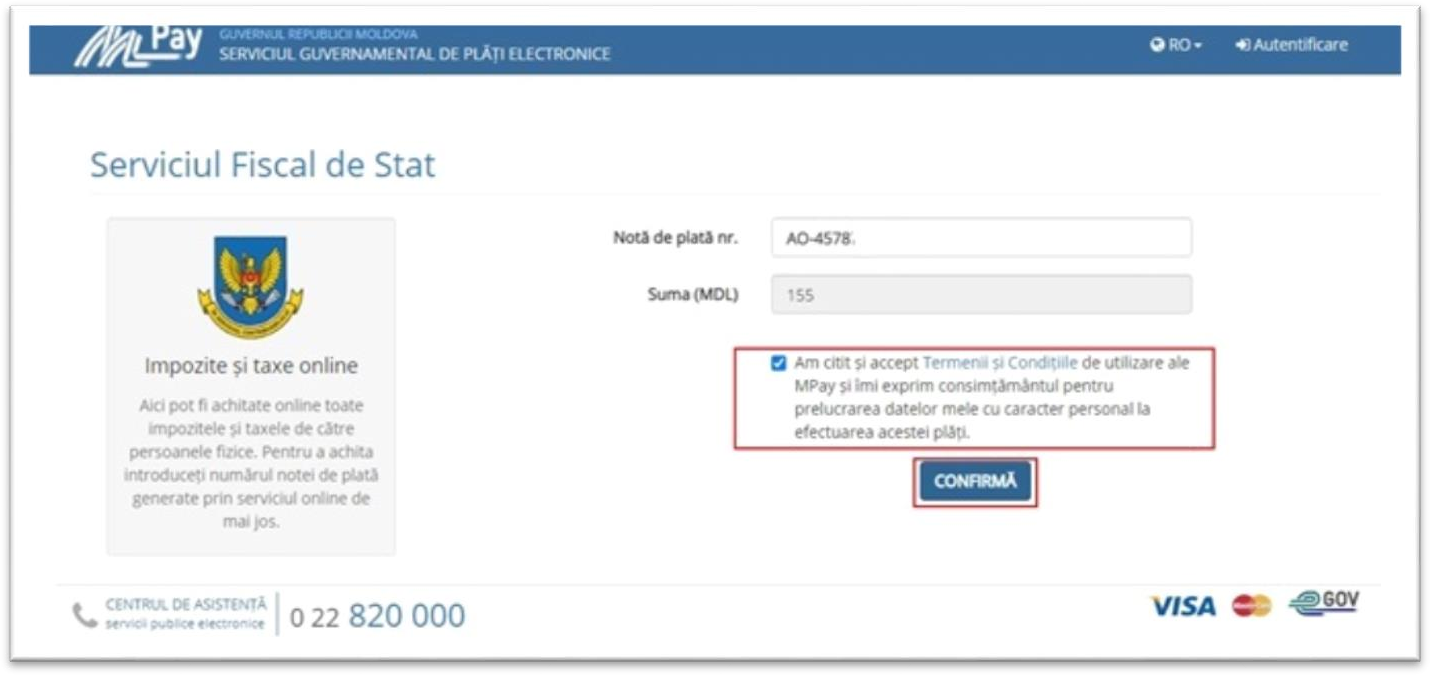

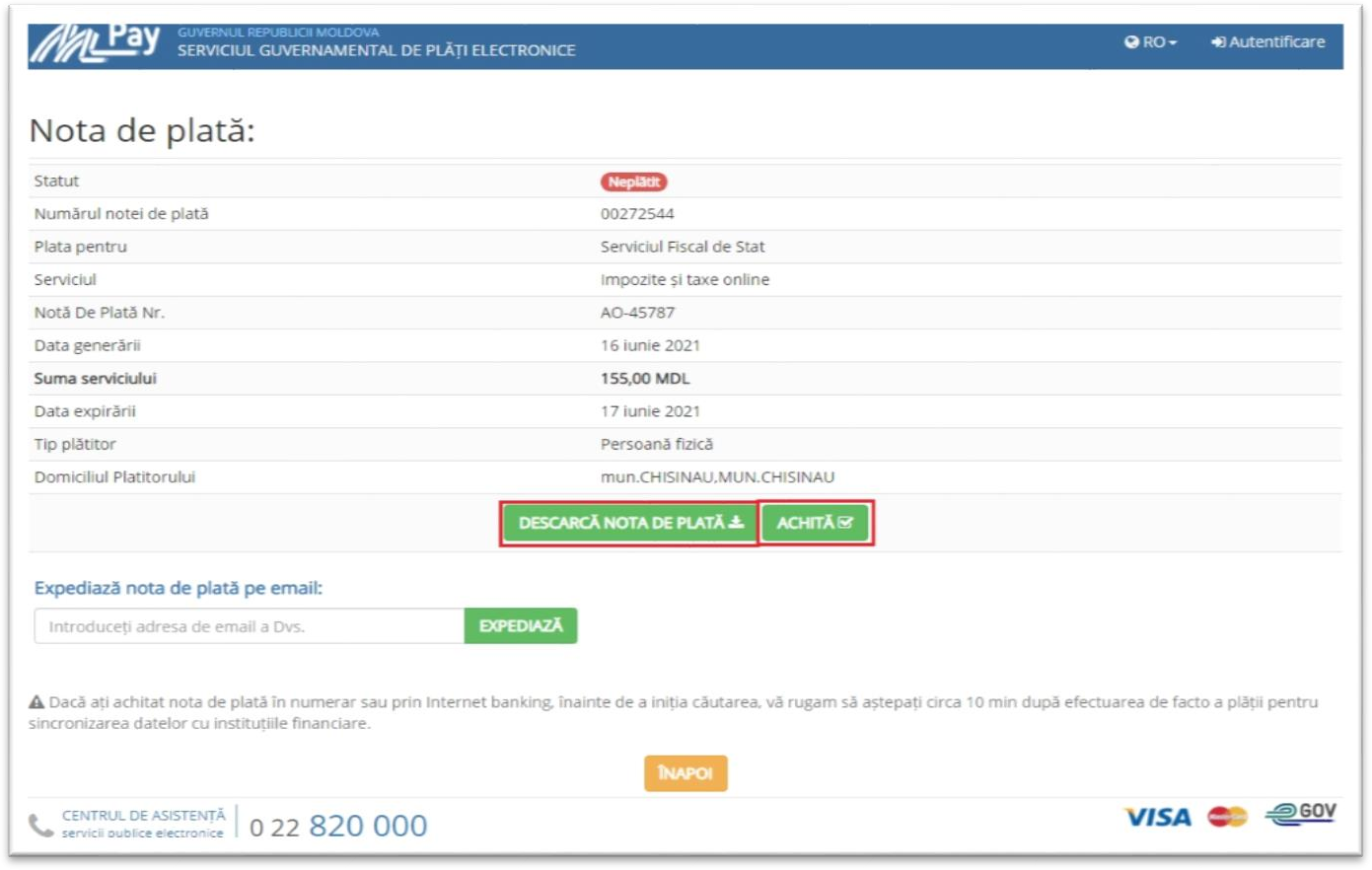

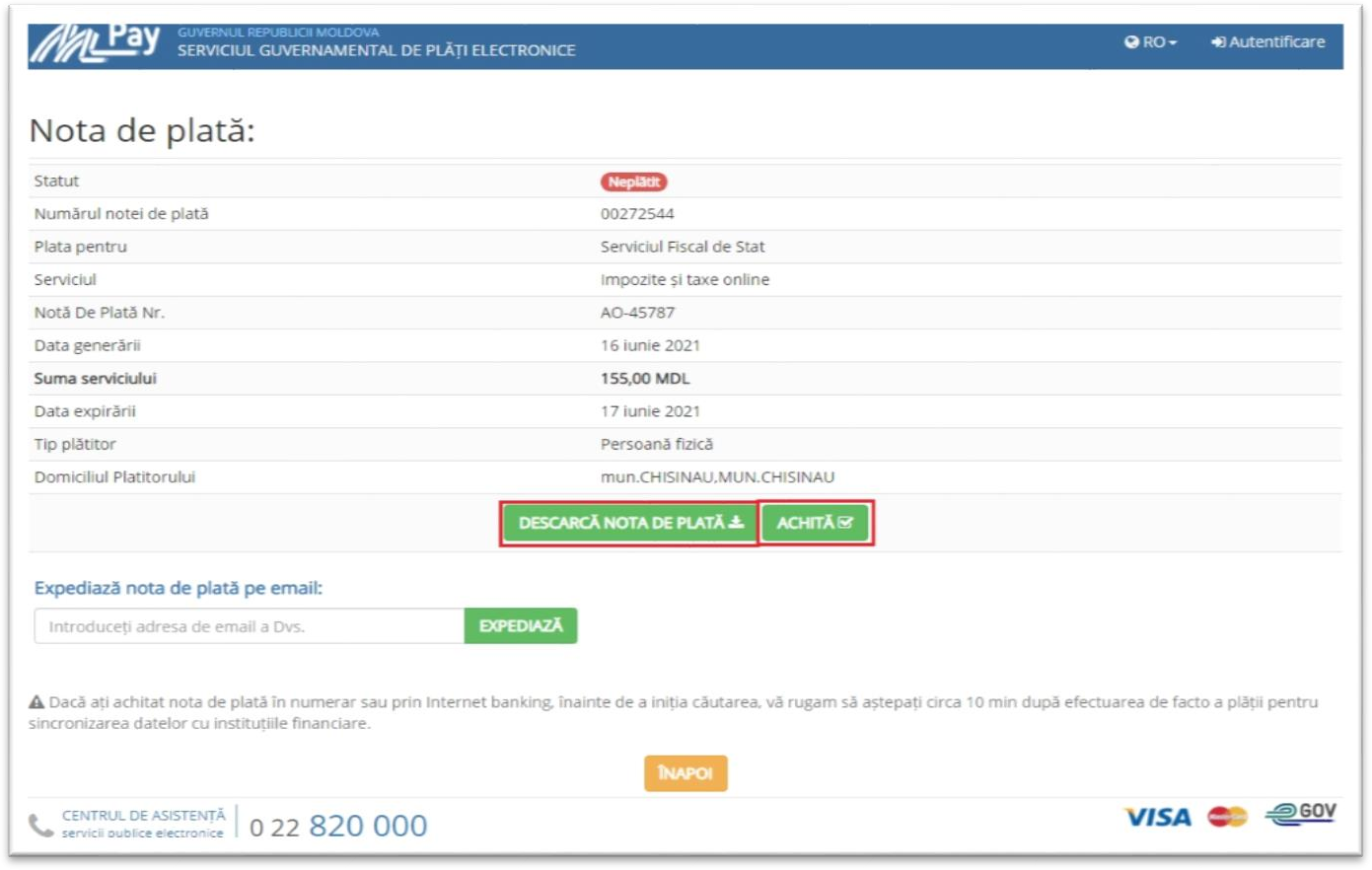

PASUL 8: Accesați butonul Achită (în cazul achitării cu utilizarea instrumentelor de plată fără numerar) sau butonul Descarcă nota de plată (în cazul achitării în numerar).

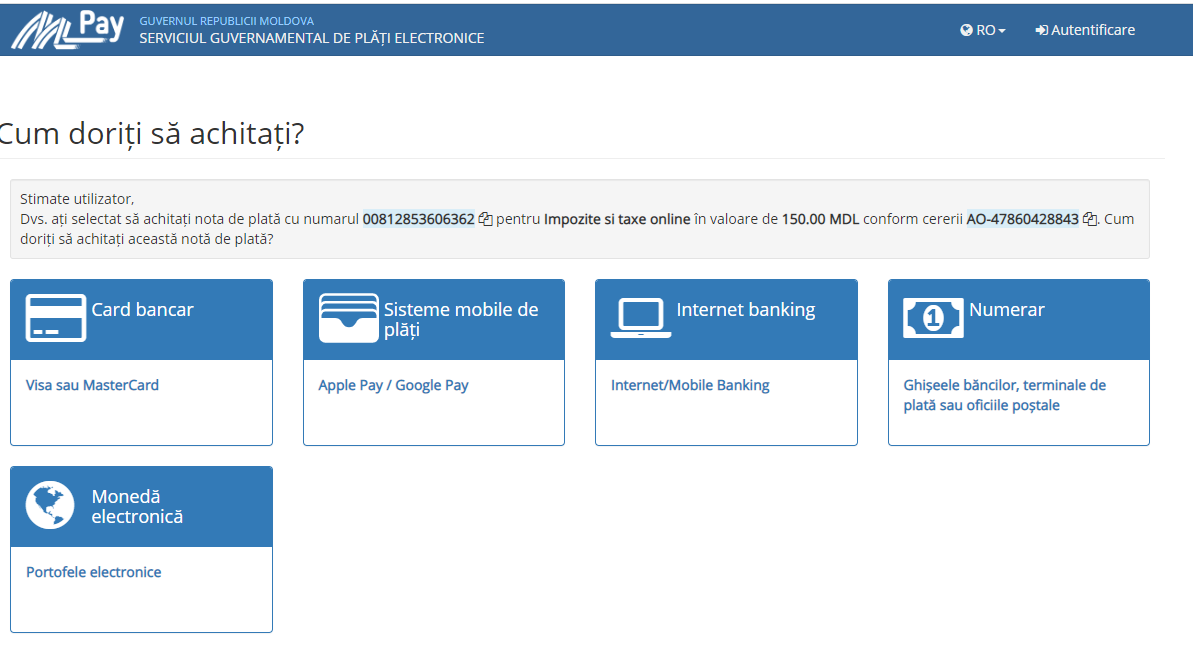

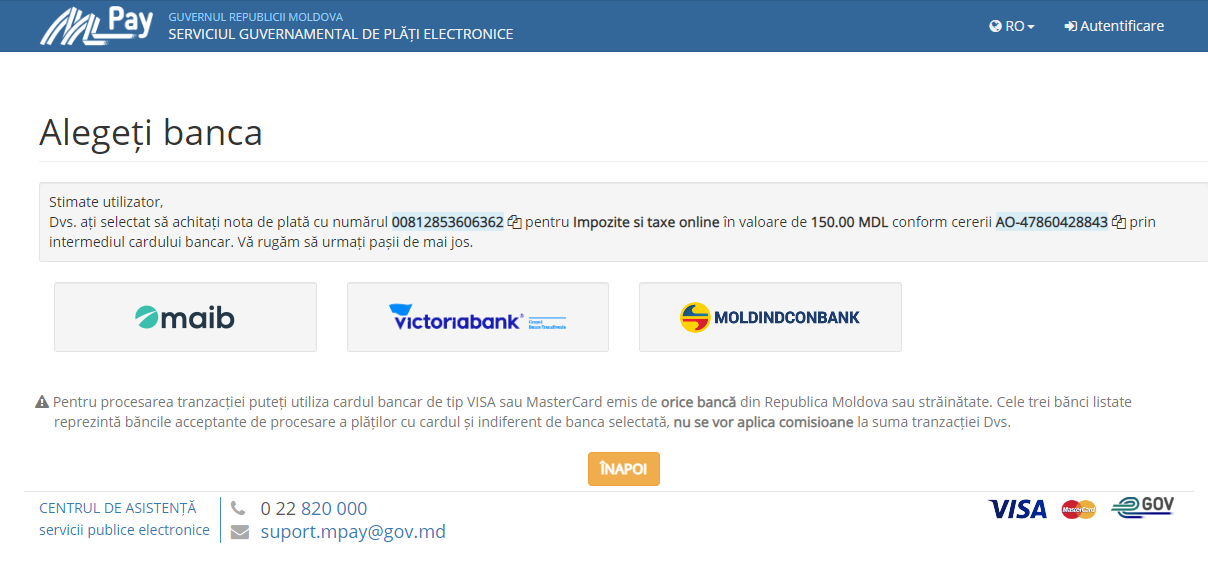

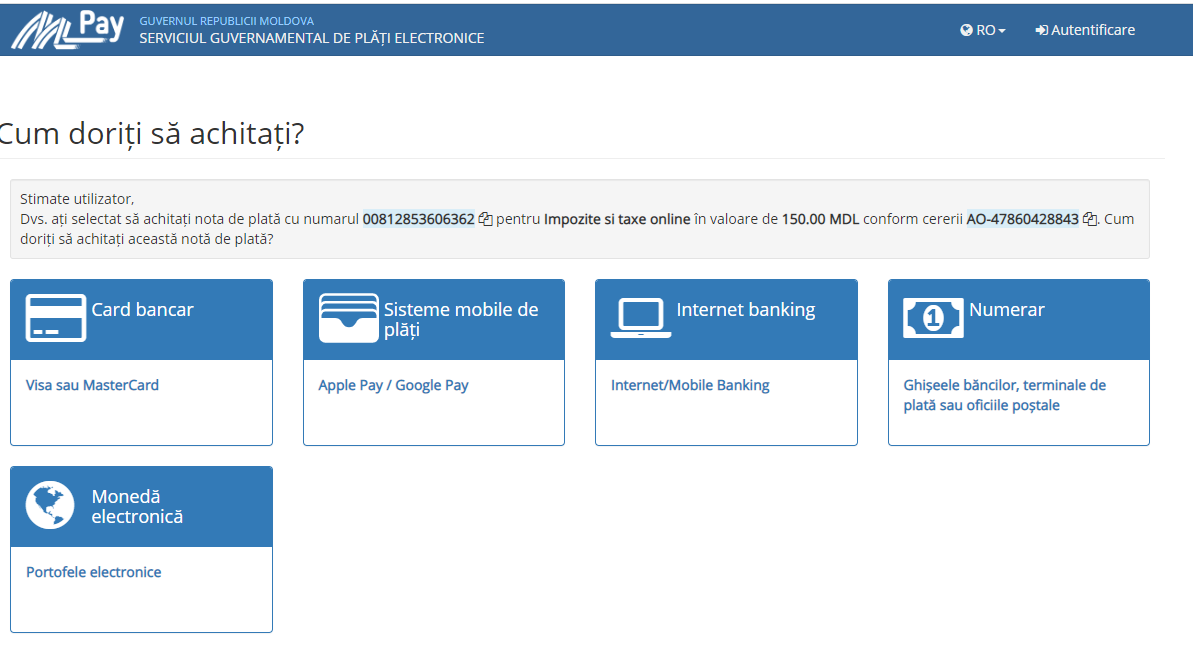

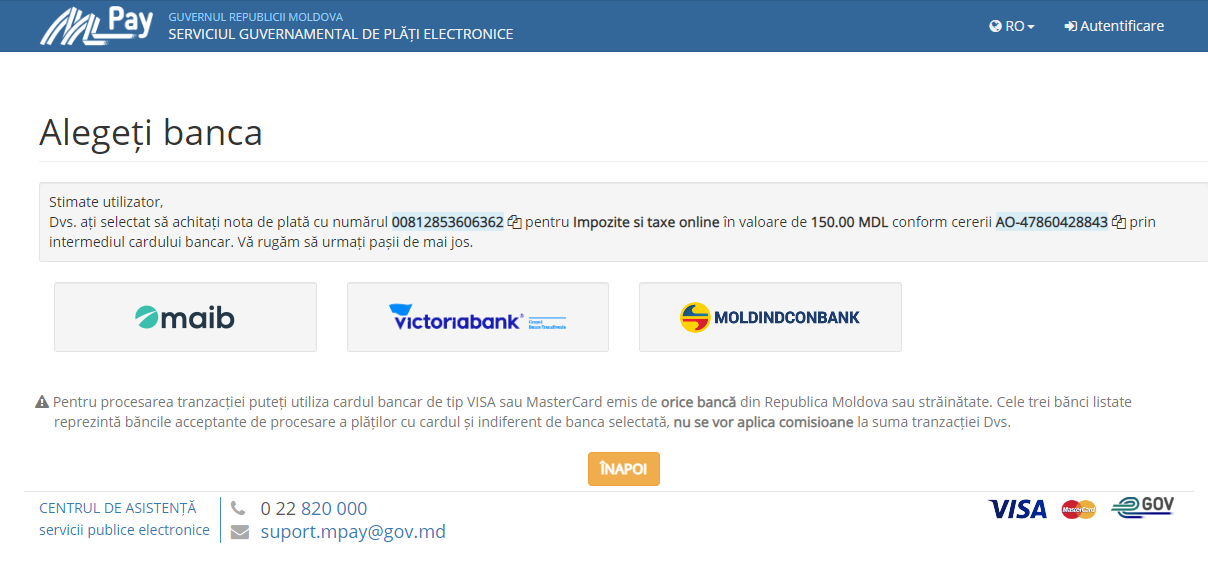

PASUL 9: Selectați modalitatea de plată.

Atenție: Puteți expedia nota de plată la adresa electronică, indicând email-ul Dvs. și tastând Expediază.

2. Sisteme mobile de plăți

Această modalitate de plată permite să achitați prin intermediul Google Pay fiind o modalitate rapidă și simplă de a plăti cu ajutorul smartphone-ului. Actualmente doar 1 băncă comercială oferă dreptul să proceseze plățile cu cardul. Logotipul acestei bănci este prezent la compartimentul dat.

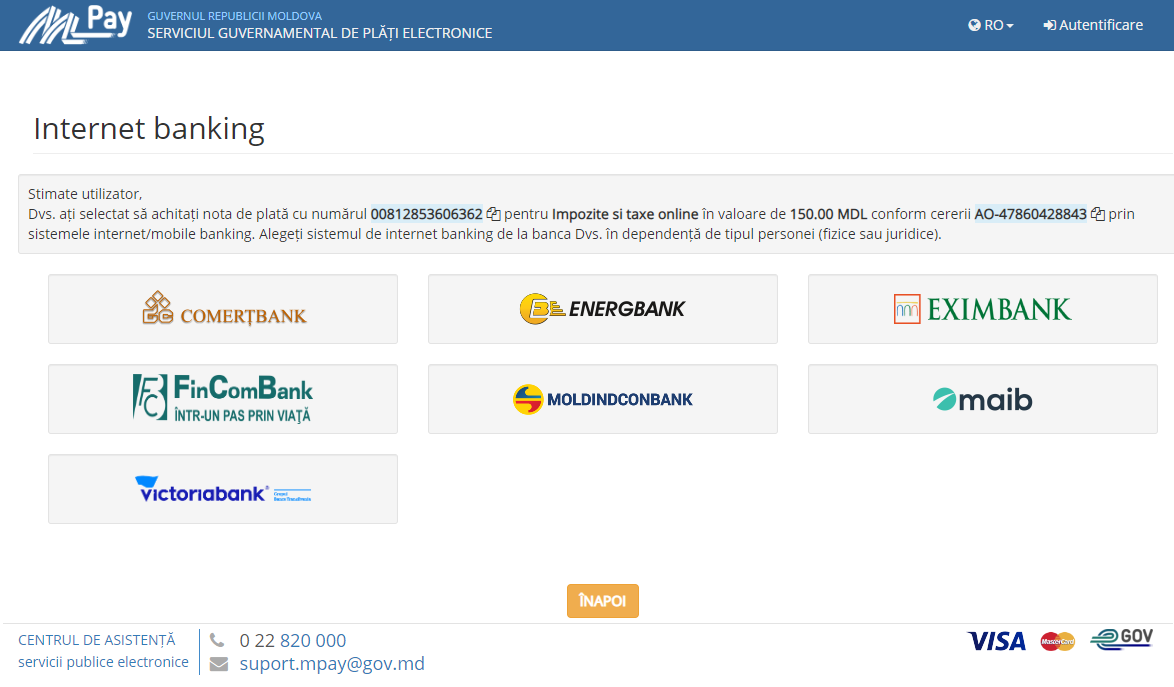

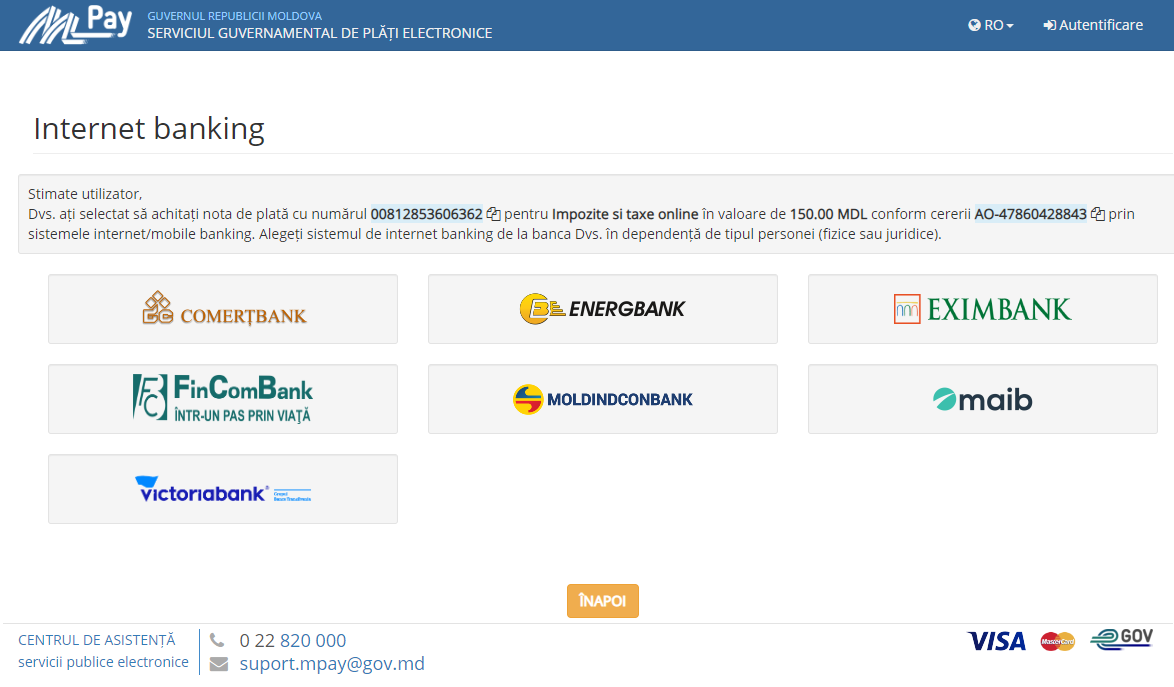

3. Internet Banking:

Actualmente, în Serviciul MPay este disponibil serviciul Internet Banking a 7 bănci comerciale (acestea pot fi identificate în imaginea de mai jos). Dacă Dvs. utilizați servicii de Internet Banking prestate de una din băncile disponibile, accesați logotipul băncii date și vă autentificați în serviciul Internet Banking. Odată autentificați, găsiți opțiunea de plată MPay și indicați identificatorul notei de plată (numărul MPay) și achitați această plată.

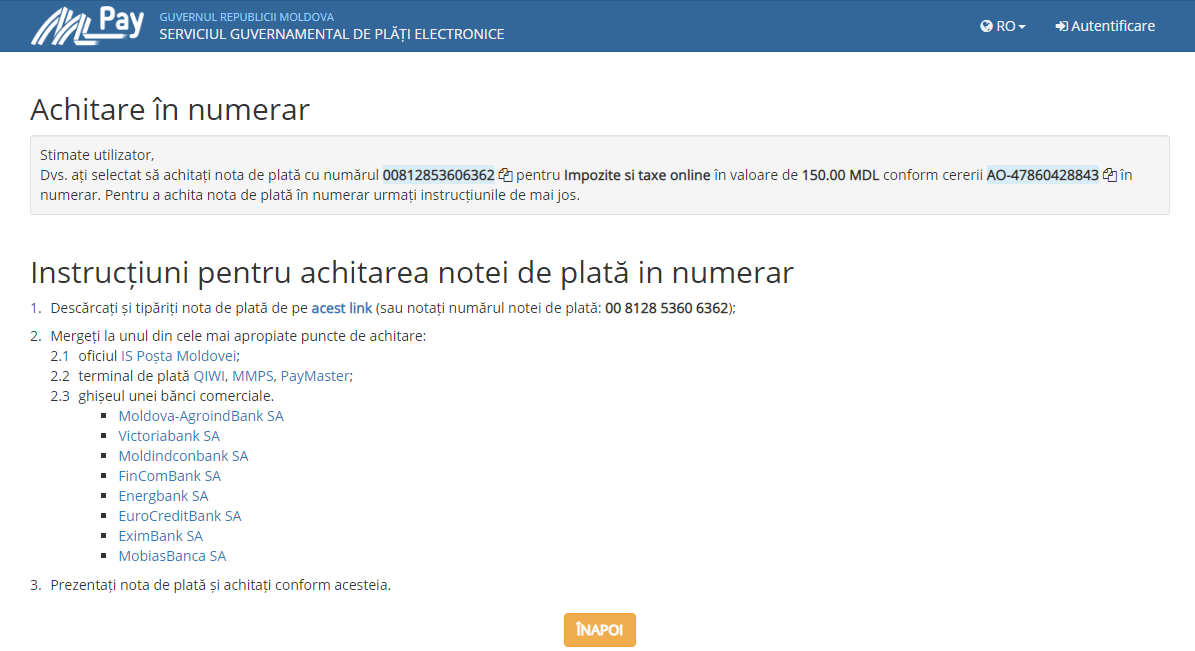

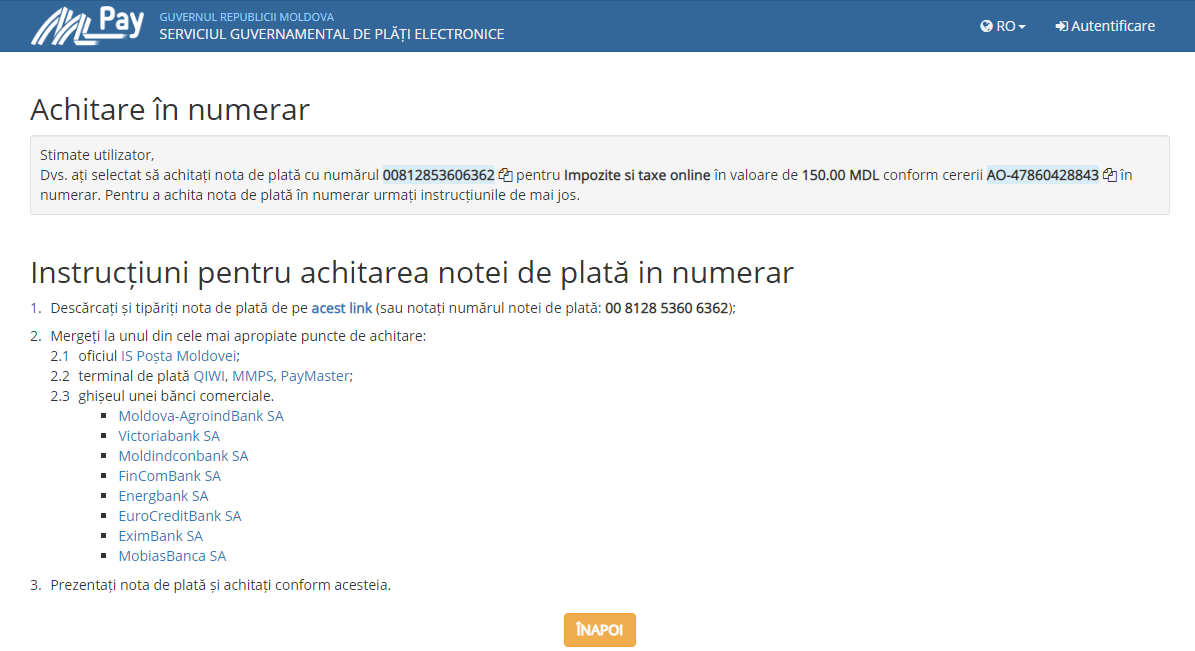

4. Numerar:

5.Portofel electronic:

Pentru a achita serviciul prin intermediul portofelului electronic, trebuie să selectați prestatorul de servicii de plată disponibil (aceștia pot fi identificați în imaginea de mai jos).

PASUL 10: Obțineți confirmarea de plată.

Obținerea confirmării de plată este ultimul pas pe care trebuie să-l faceți. Indiferent de metoda de plată aleasă, Serviciul MPay, după efectuarea plății oferă posibilitatea de a descărca confirmarea. Dacă plata a fost efectuată prin metoda numerar la terminal, la ghișeul băncii sau la oficiul poștal, veți obține suplimentar un bon de plată.

The date the answer was added - 11.11.2024Ordin SFS nr. 320, din 28.08.2023

Achitarea online a impozitului pe venit permite achitarea impozitului pe venit prin intermediul serviciului „Achitarea online a impozitelor și taxelor de către persoanele fizice-cetățeni” de pe portalul www.sfs.md fără utilizarea semnăturii electronice.

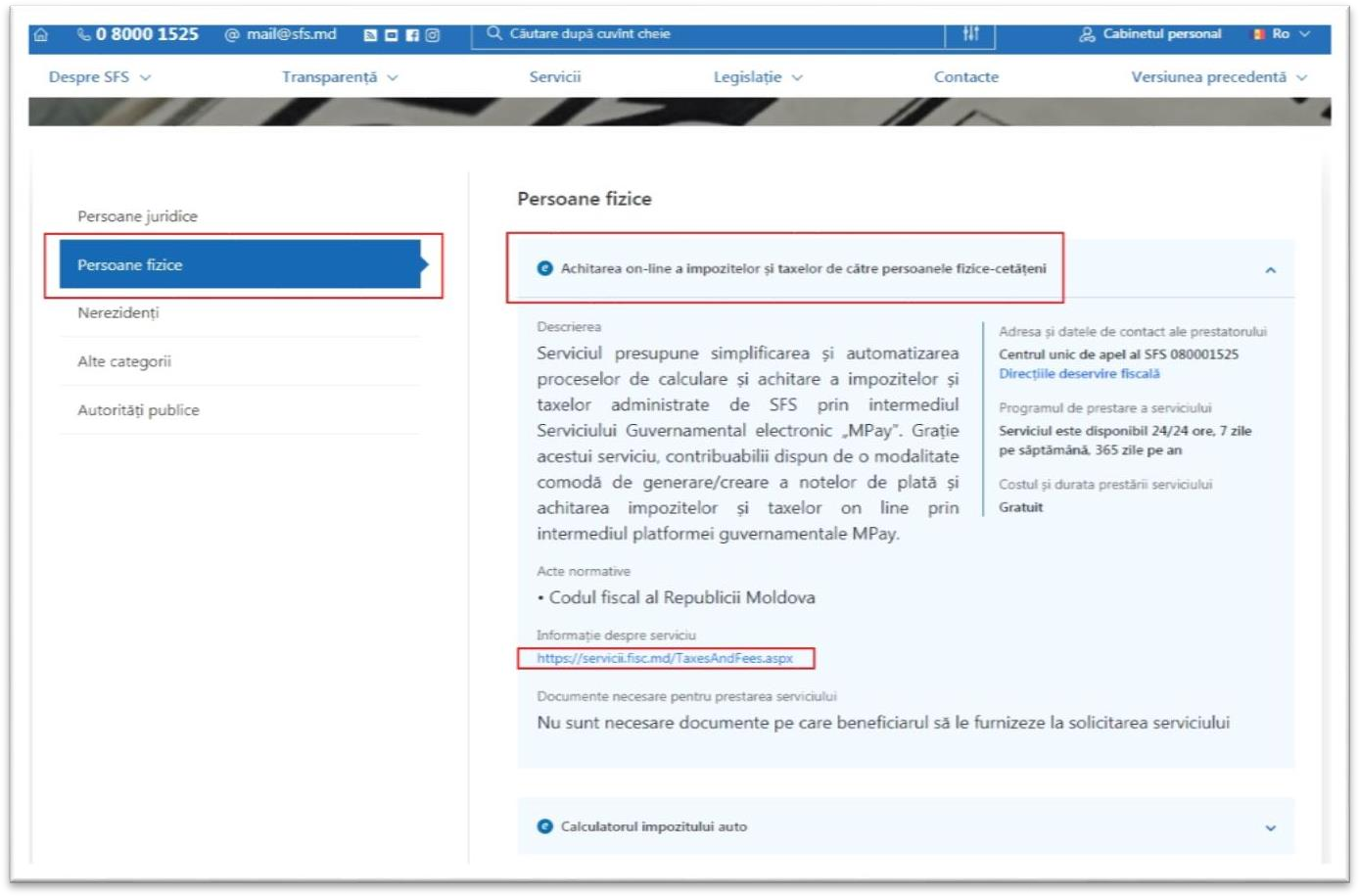

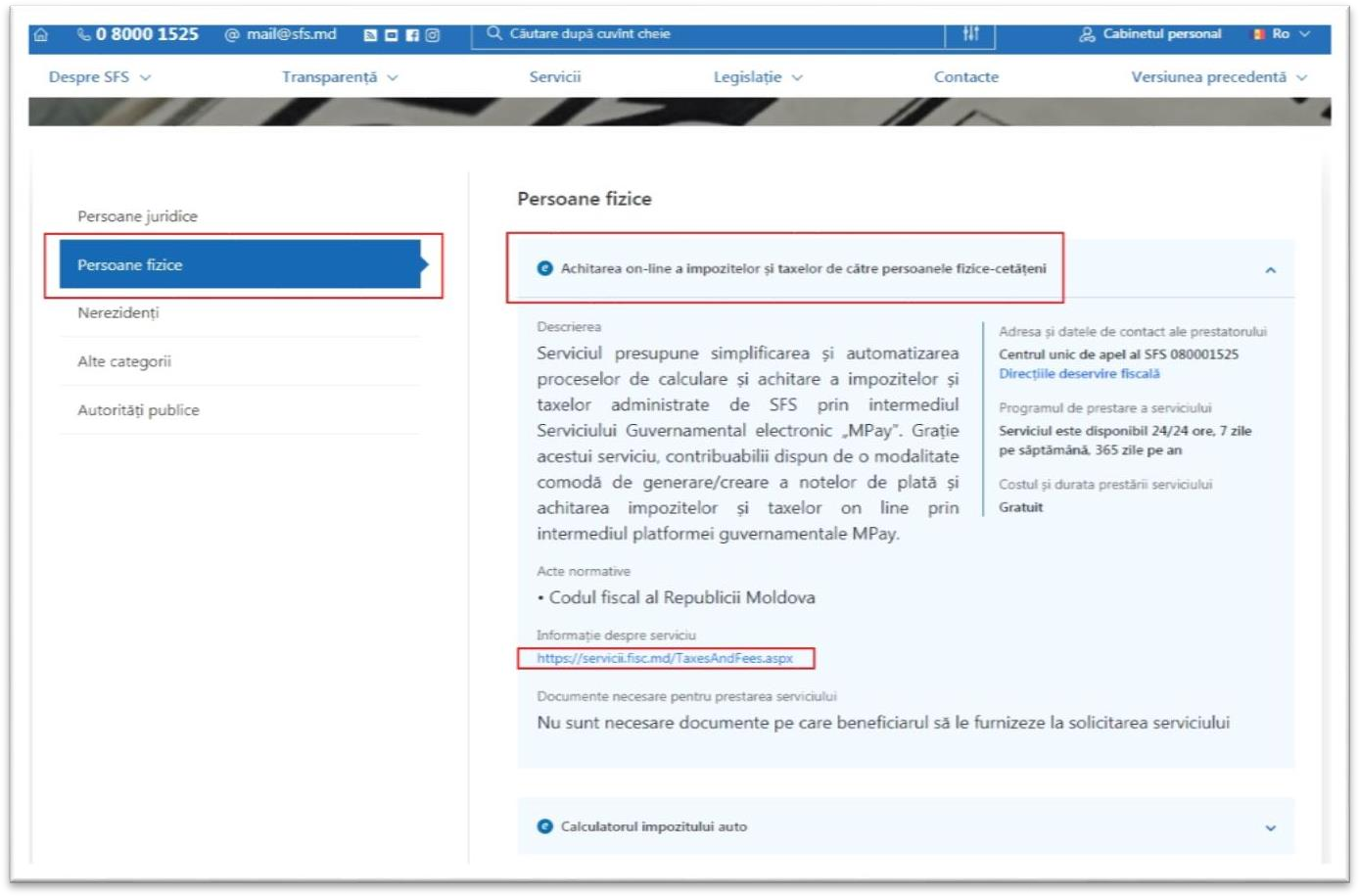

PASUL 1: Accesați pagina oficială a Serviciului Fiscal de Stat www.sfs.md rubrica Servicii.

PASUL 2: Selectați rubrica Persoane fizice, apoi serviciul Achitarea on-line a impozitelor și taxelor locale și accesați link-ul https://servicii.fisc.md/TaxesAndFees.aspx.

PASUL 3: Introduceți IDNP-ul și accesați butonul Autorizare.

PASUL 4: Selectați categoria impozitului/taxei și denumirea clasificației economice.

Notă:

Pentru achitarea impozitului pe venitul persoanelor fizice spre plată (urmare a depunerii Declaraţiei persoanei fizice cu privire la impozitul pe venit Formularul – CET18) se va selecta clasificația economică 111121.

PASUL 5: Accesați butonul Adaugă categorie și indicați suma impozitului/taxei spre plată și salvați datele.

PASUL 6: Accesați butonul Achită: x lei.

PASUL 7: Veţi fi redirecţionat către pagina serviciului Mpay unde veți bifa rubrica privind acceptarea Termenilor și condițiilor, ulterior veți accesa butonul Confirmă.

PASUL 8: Accesați butonul Achită (în cazul achitării cu utilizarea instrumentelor de plată fără numerar) sau butonul Descarcă nota de plată (în cazul achitării în numerar).

PASUL 9: Selectați modalitatea de plată.

Atenție: Puteți expedia nota de plată la adresa electronică, indicând email-ul Dvs. și tastând Expediază.

2. Sisteme mobile de plăți

Această modalitate de plată permite să achitați prin intermediul Google Pay fiind o modalitate rapidă și simplă de a plăti cu ajutorul smartphone-ului. Actualmente doar 1 băncă comercială oferă dreptul să proceseze plățile cu cardul. Logotipul acestei bănci este prezent la compartimentul dat.

3. Internet Banking:

Actualmente, în Serviciul MPay este disponibil serviciul Internet Banking a 7 bănci comerciale (acestea pot fi identificate în imaginea de mai jos). Dacă Dvs. utilizați servicii de Internet Banking prestate de una din băncile disponibile, accesați logotipul băncii date și vă autentificați în serviciul Internet Banking. Odată autentificați, găsiți opțiunea de plată MPay și indicați identificatorul notei de plată (numărul MPay) și achitați această plată.

4. Numerar:

5.Portofel electronic:

Pentru a achita serviciul prin intermediul portofelului electronic, trebuie să selectați prestatorul de servicii de plată disponibil (aceștia pot fi identificați în imaginea de mai jos).

PASUL 10: Obțineți confirmarea de plată.

Obținerea confirmării de plată este ultimul pas pe care trebuie să-l faceți. Indiferent de metoda de plată aleasă, Serviciul MPay, după efectuarea plății oferă posibilitatea de a descărca confirmarea. Dacă plata a fost efectuată prin metoda numerar la terminal, la ghișeul băncii sau la oficiul poștal, veți obține suplimentar un bon de plată.

Date of archiving the response - 11.11.2024

29.2.5.32 Va fi în drept persoana fizică la depunerea Declarației persoanei fizice cu privire la impozitul pe venit (Forma CET18) pe suport de hârtie, să utilizeze actul digital pentru a-și confirma identitatea?

Va fi în drept persoana fizică la depunerea Declarației persoanei fizice cu privire la impozitul pe venit (Forma CET18) pe suport de hârtie, să utilizeze actul digital pentru a-și confirma identitatea?