Приказ ГHC № 45 от 23-02-2023

- 29 Подоходный налог

- 29.1 Юридические лица и физические лица осуществляющие предпринимательскую деятельность

- 29.1.7 Удержание подоходного налога у источника выплаты

- 29.1.7.9 Окончательное удекжание налога из процентов,выплачиваемых физическим лицам-резидентам (ч.(37) ст.901 НК)

29.1.7.9.2

Вопрос отправлен в архив- 5 Налог на недвижимое имущество

- 5.6 Исчисление налога на недвижимое имущество

5.6.9

Кто исчисляет налог на недвижимое имущество для физических лиц (граждан) и в какой срок представляется платежное извещение? Налог на недвижимое имущество для физических лиц (граждан) исчисляется ежегодно службами по сбору местных налогов и сборов примэрий, с уведомлением названных о сумме налога на недвижимое имущество, подлежащего уплате, в срок:

- до 15 июня текущего налогового года - по налогу, исчисленному за объекты недвижимого имущества, имеющиеся и/или приобретенные в срок до 31 марта текущего налогового года включительно;

- не позднее 1 февраля года, следующего за отчетным налоговым годом - по налогу, исчисленному за объекты недвижимого имущества, приобретенные после 31 марта текущего налогового года.

- 28 Налог на добавленную стоимость

- 28.15 Налоговая накладная

28.15.43

Какова процедура получения права на самостоятельную печать налоговых накладных?

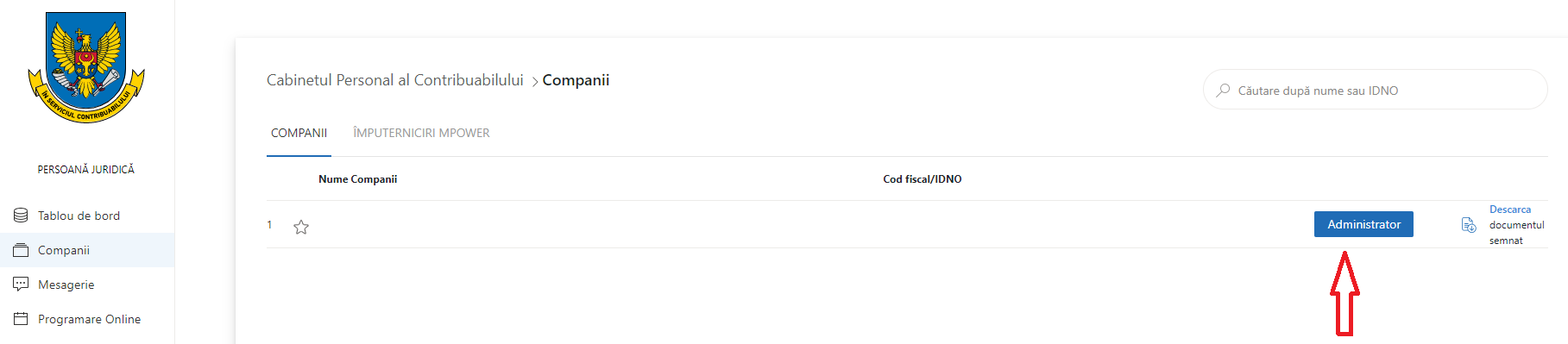

2) После аутентификации в АИС «Личный кабинет налогоплательщика» будет доступен раздел «Компании».

3) Для отображения списка услуг, доступных в АИС «Личный кабинет налогоплательщика», будет доступна кнопка «Администратор»/«Бухгалтер».

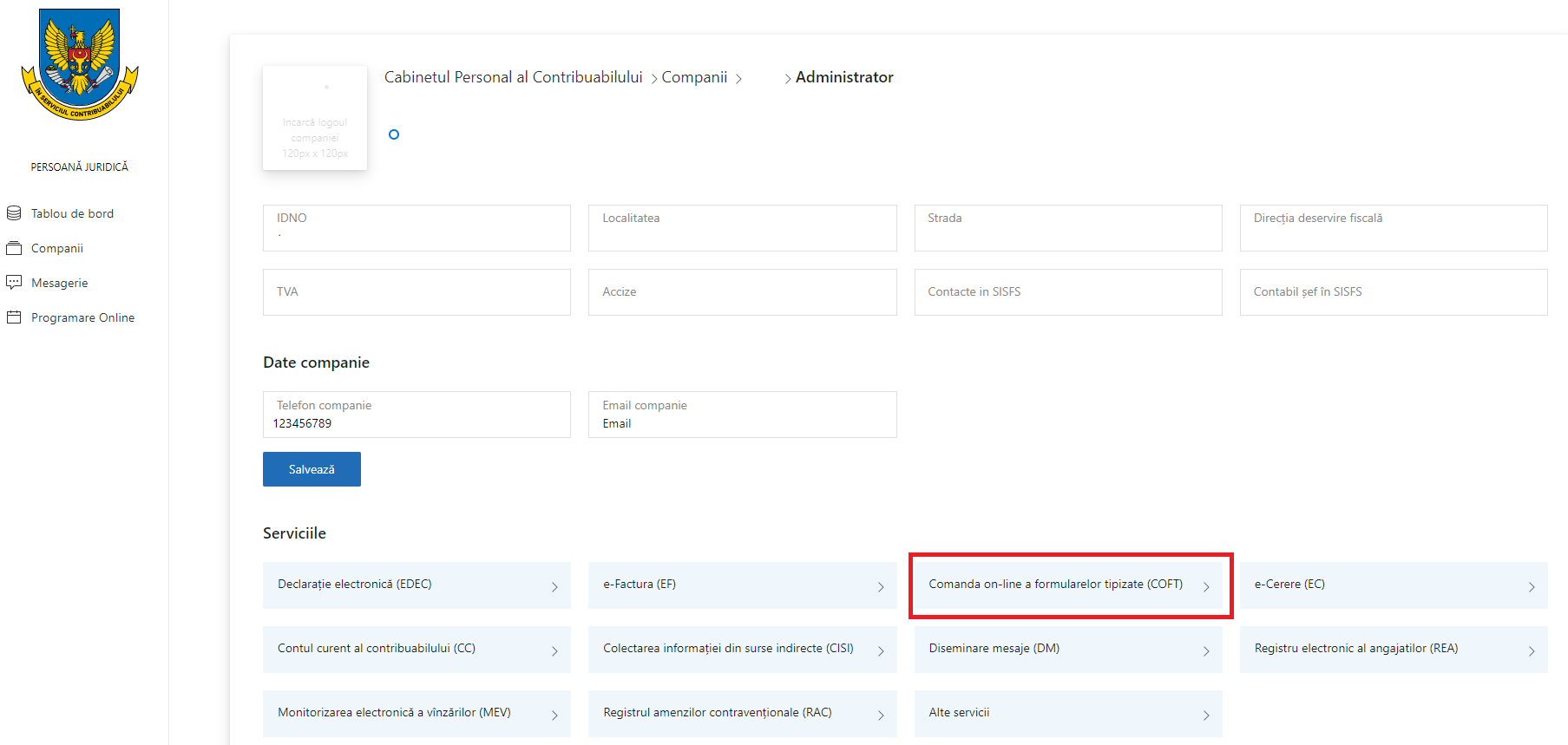

4) Из списка „Предоставляемые услуги” вы получите доступ к услуге "Comanda on-line a formularelor tipizate" (COFT).

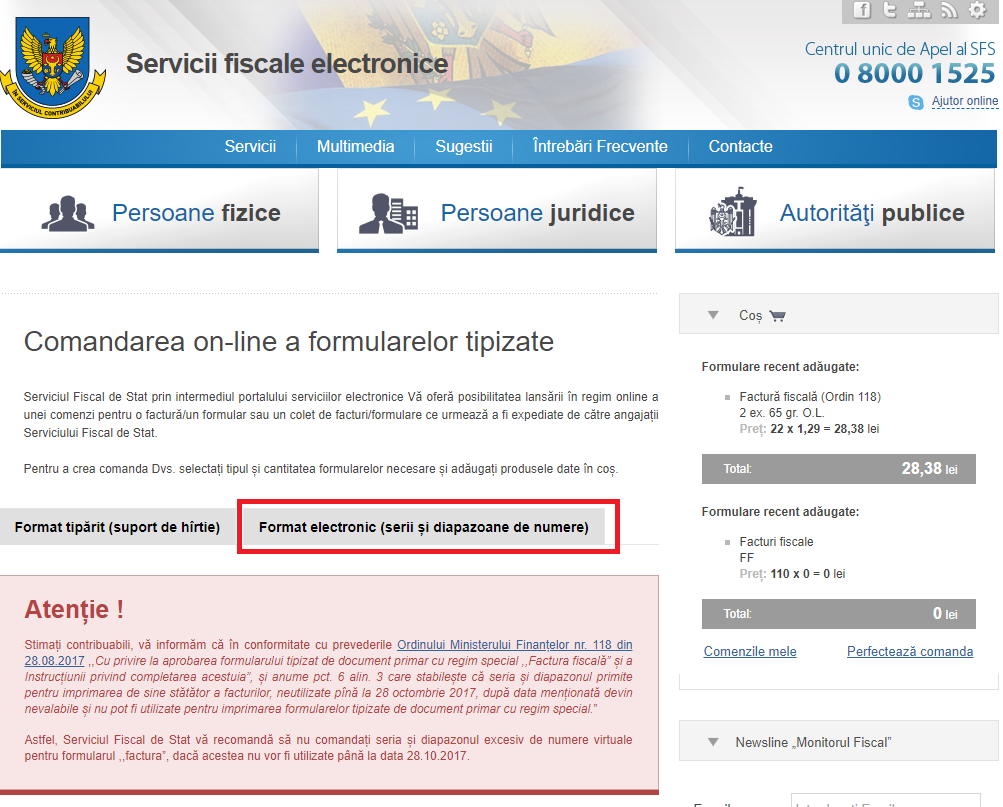

5) Вы будете перенаправлены на портал www.servicii.fisc.md, где получите доступ к услуге.

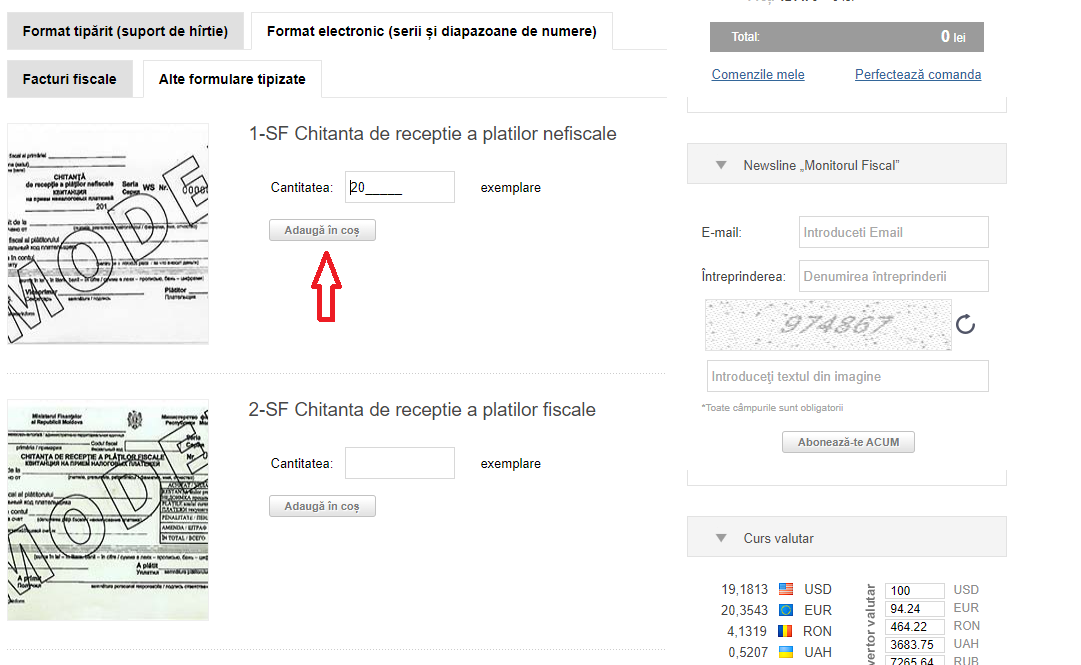

6) Для заказа серии и диапазона номеров перейдите в раздел «Электронный формат (серия и диапазон номеров)», затем «Другие типизированные формуляры».

7) Отобразится список бланков, в поле "Количество" указывается необходимое количество серий и диапазон номеров, после чего будет доступна кнопка "Добавить в корзину".

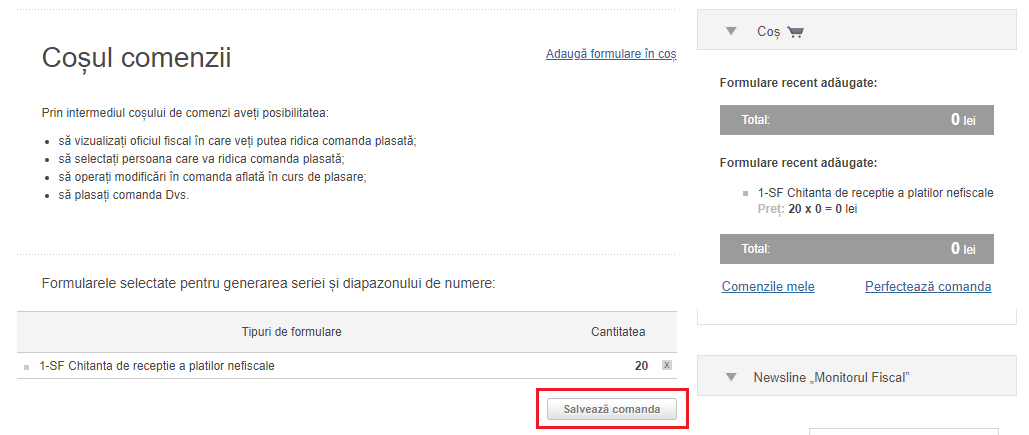

8) Типовая форма первичных документов и указанное для неё количество находятся в разделе «Корзина», а для оформления заказа будет доступна кнопка «Завершить заказ».

9) Окончание процедуры выводит сообщение об отображении выбранных форм для создания серии и диапазона номеров и выберите кнопку «Сохранить заявку».

10) После оформления заказа, будете перенаправлены в раздел «Мои заказы», в этот момент данная опция запустит процесс электронного подписания, нажимая на кнопку «Подписать».

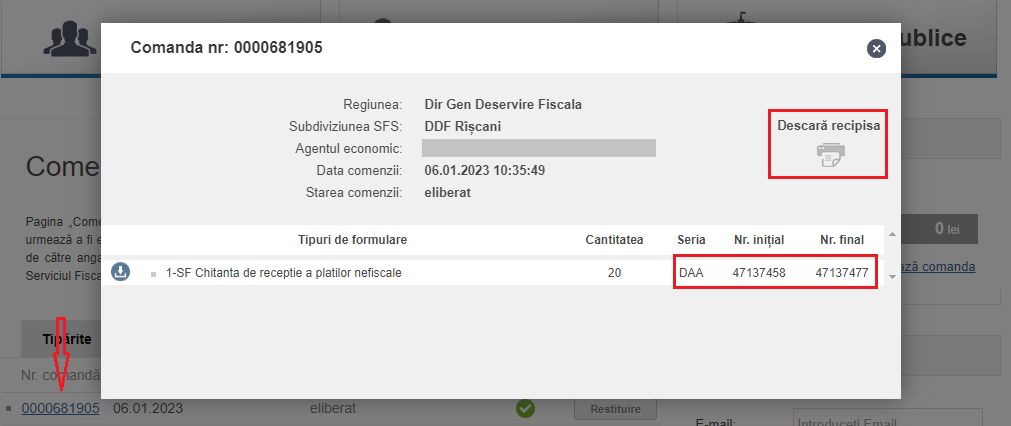

11) По окончанию процедуры он-лайн заказа серии и диапазона номеров, заказчик получит расписку, которая содержит данные о количестве наборов и диапазонов номеров, которые были выделены. При необходимости из этого раздела можно скачать и распечатать расписку, подтверждающую данные заказа.

- 28 Налог на добавленную стоимость

- 28.15 Налоговая накладная

28.15.44

Какие степени защиты установлены для бумаги с защитными знаками, используемой для самостоятельной печати налоговых накладных?Согласно п.5 Приказа №118 от 28 августа 2017, об утверждении и заполнении типовой формы первичного документа строгой отчетности “Налоговая накладная”, субъекты, соответствующие требованиям ст.187 ч.(21) Налогового кодекса, самостоятельно печатают налоговые накладные на бумаге с защитными знаками для документирования поставок. Степень защиты бумаги в соответствии с потребностями и возможностями самого налогоплательщика (например: эмблема предприятия, логотип, заголовок и т.п.) устанавливается хозяйствующим субъектом и утверждается внутренним приказом.

- 29 Подоходный налог

- 29.1 Юридические лица и физические лица осуществляющие предпринимательскую деятельность

- 29.1.7 Удержание подоходного налога у источника выплаты

- 29.1.7.4 Окончательное удержание налога из доходов, полученных физическими лицами, не занимающимися предпринимательской деятельностью, от сдачи во владение и/или пользование (в имущественный наем, аренду, узуфрукт) движимой и недвижимой собственности (ч. (3) ст. 901 НК)

29.1.7.4.3

Физическое лицо гражданин передает в имущественный наем хозяйствующему субъекту недвижимое имущество. Должно ли физическое лицо задекларировать полученный доход а также регистрировать заключенный договор в подразделении Государственной налоговой службы?- 4 Акцизы

- 4.10 Декларирование акциза в бюджет

4.10.12

Обязан ли хозяйствующий субъект, импортирующий подакцизные товары (по указанным товарным позициям), в случае увеличения ставки акциза (товарные позиции 220300, 2205, 220600, 2207, 2208, 240210000, 240220, 240290000, 2403), задекларировать (путем заполнения и представления формы Декларации TBDSA 15) и уплатить сумму акциза, сопряженного с этими товарами, если на момент осуществления инвентаризации данные товары находятся в местах розничной торговли хозяйствующего субъекта?- 28 Налог на добавленную стоимость

- 28.6 Освобождение от НДС

- 28.6.4 Иные поставки освобожденные от НДС

28.6.4.24

Применяется ли освобождение от НДС без права вычета указанное в ст. 103(1) п. 20) Налогового кодекса, на услуги издательской деятельности на субподрядчика?- 5 Налог на недвижимое имущество

- 5.6 Исчисление налога на недвижимое имущество

5.6.14

Как сформировать платежное извещение по налогу на недвижимое имущество/земельному налогу с помощью услуги «Визуализация налога на основе информации о недвижимости»?

Визуализация налоговых обязательств по налогу на недвижимое имущество/земельному налогу, в том числе соответствующих платежных извещений, может быть осуществлена в Автоматизированной информационной системе «Личный кабинет налогоплательщика», перейдя по ссылке: https://sfs.md/ru/cabinetul-contribuabilului/login. Услуга доступна для физических лиц (граждан), владеющих электронной подписью.

Чтобы получить доступ к услуге, необходимо выполнить следующие действия:

1) аутентифицироваться, посредством государственной услуги Mpass, в АИС «Личный кабинет налогоплательщика», размещенной на портале www.sfs.md;

2) перейти к услуге «Визуализация налога на основе информации о недвижимости»;

3) выбрать список недвижимого имущества;

4) просмотреть информацию и сформировать платежное извещение по выбранному налогу;

5) распечатать платежное извещение и/или осуществить оплату налога через Mpay.

- 29 Подоходный налог

- 29.1 Юридические лица и физические лица осуществляющие предпринимательскую деятельность

- 29.1.7 Удержание подоходного налога у источника выплаты

- 29.1.7.7 Окончательное удержание налога из выигрышей от азартных игр и выигрышей от рекламных компаний и/или лотерей (ч. (33) ст. 901 НК)

29.1.7.7.12

Как облагается налогом и декларируется выигрыш юридического лица, полученный от рекламной кампаний, проводимой другой компанией?

- 4 Акцизы

- 4.10 Декларирование акциза в бюджет

4.10.13

Какие субъекты обязаны задекларировать и уплатить акциз в случае инвентаризации подакцизных товаров, предусмотренных статьей 1251 НК?

- 4 Акцизы

- 4.10 Декларирование акциза в бюджет

4.10.14

Каков срок проведения инвентаризации подакцизных товаров, предусмотренных статьей 1251 НК?

В соответствии с частью (1) статьи 1251 Налогового кодекса, инвентаризация проводится не позднее 30 дней с даты изменения ставки.

- 5 Налог на недвижимое имущество

- 5.7 Уплата налога

- 5.7.1 Уплата налога за оцененное недвижимое имущество

5.7.1.16

Каким образом могут физические лица (граждане) оплатить онлайн налог на недвижимое имущество за объекты недвижимого имущества, оцененные территориальными кадастровыми органами в целях налогообложения?

Уплату налога на недвижимое имущество за объекты недвижимого имущества, оцененные кадастровыми органами в целях налогообложения, можно произвести в режиме онлайн, посредством услуги:

a) «Налог на недвижимость c уведомлением об оплате, доступной на портале www.mpay.gov.md;

b) «Налог на недвижимость (без уведомления об оплате)», доступной на портале www.mpay.gov.md, выбирая экономический код – 113240 «Налог на недвижимое имущество, уплачиваемый физическими лицами (гражданами) с оценочной (рыночной) стоимости недвижимого имущества»;

c) «Онлайн-оплата налогов и сборов физическими лицами-гражданами», доступная на портале www.sfs.md, выбирая экономический код – 113240 «Налог на недвижимое имущество, уплачиваемый физическими лицами-гражданами с оценочной (рыночной) стоимости недвижимого имущества».

- 5 Налог на недвижимое имущество

- 5.7 Уплата налога

- 5.7.1 Уплата налога за оцененное недвижимое имущество

5.7.1.17

Какие действия должен предпринять налогоплательщик, в случае, если он ошибочно уплатил налог на недвижимое имущество на другой экономический код?

В случае, если налог на недвижимое имущество был уплачен ошибочно на другой экономический код, налогоплательщик должен подать заявление в подразделение Государственной налоговой службы, согласно образцу, приведенному в приложении № 1 к Положению о погашении налогового обязательства путем компенсации и/или возмещения денежных средств, утвержденному Постановлением Правительства № 235/2017.

Механизм погашения налогового обязательства путем компенсации осуществляется согласно положениям данного Регламента.

- 5 Налог на недвижимое имущество

- 5.7 Уплата налога

- 5.7.2 Уплата налога за не оценённое недвижимое имущество

5.7.2.5

Каким образом могут физические лица (граждане) оплатить онлайн налог на недвижимое имущество за объекты недвижимого имущества, не оцененные в целях налогообложения?

Уплату налога на недвижимое имущество за объекты недвижимого имущества, не оцененные кадастровыми органами в целях налогообложения, можно произвести в режиме онлайн, посредством услуги: - «Налоговые обязательства (ССМН)», доступной на портале www.mpay.gov.md – с платежным извещением; - «Налог на недвижимость (без уведомления об оплате)», доступной на портале www.mpay.gov.md, выбирая экономический код – 113220 «Налог на недвижимое имущество физических лиц»; - «Онлайн-оплата налогов и сборов физическими лицами-гражданами», доступной на портале www.sfs.md, выбирая экономический код – 113220 «Налог на недвижимое имущество физических лиц».

- 5 Налог на недвижимое имущество

- 5.7 Уплата налога

- 5.7.3

Уплата земельного налога за не оцененные земельные участки в целях налогообложения

5.7.3.3

Каким образом могут физические лица (граждане) оплатить онлайн земельный налог за земельные участки, не оцененные кадастровыми органами в целях налогообложения?

Уплату земельного налога за не оцененные земельные участки в целях налогообложения, можно произвести в режиме онлайн, посредством услуги: - «Налоговые обязательства (ССМН)», доступной на портале www.mpay.gov.md – с платежным извещением; - «Онлайн-оплата налогов и сборов физическими лицами-гражданами», доступной на портале www.sfs.md, выбирая экономический код 113171 «Земельный налог с физических лиц-граждан».

- 5 Налог на недвижимое имущество

- 5.9 Льготы и освобождения от налога

- 5.9.2 Льготы и освобождения от налога для физических лиц и физических лиц, зарегистрированных в качестве предпринимателей

5.9.2.6

Вправе ли физические лица-граждане воспользоваться льготами по уплате налога на недвижимое имущество в случае приобретения статуса пенсионера по возрасту на льготных условиях?

В соответствии с положениями лит. h) ч. (1) ст. 283 Налогового кодекса, лица пенсионного возраста освобождаются от уплаты налога на недвижимое имущество.

Согласно ч. (1) ст. 41 Закона о государственной пенсионной системе №. 156/1998, начиная с 1 июля 2019 года устанавливается стандартный пенсионный возраст 63 года, для мужчин и с 1 июля 2028 года, стандартный пенсионный возраст 63 года для женщин. Достижение этого возраста реализуется за счет ежегодного увеличения стандартного пенсионного возраста согласно графику, приведенному в таблице 2.

В то же время, исходя из положений ч. (21) данной статьи, для лиц, которые приобрели страховой стаж не менее 10 полных лет с особыми условиями труда, стандартный пенсионный возраст, предусмотренный в таблице 2, уменьшается согласно таблице 21.

Таким образом, физическое лицо - гражданин, статус пенсионера по возрасту на льготных условиях которого подтвержден его пенсионным удостоверением, имеет право на льготу, предусмотренную лит. h) ч. (1) ст. 283 Налогового кодекса, на условиях, установленных пунктом (2) и (21) данной статьи.

- 8 Дорожные сборы

- 8.2 Сбор за пользование автомобильными дорогами автомобилями, зарегистрированными в Республике Молдова

- 8.2.6 Уплата сбора

8.2.6.11

Может ли быть возвращен сбор за пользование автомобильными дорогами автомобилями, зарегистрированными в Республике Молдова, уплаченный за текущий налоговый период, если в течение налогового периода автомобиль был снят с учета (изъят из эксплуатации)?

Исчисление сбора за пользование автомобильными дорогами автомобилями, зарегистрированными в Республике Молдова (далее – сбор), согласно ч. (1) ст. 341 Налогового кодекса, осуществляется субъектом налогообложения самостоятельно в зависимости от объекта налогообложения и ставки сбора.

В соответствии с ч. (1) ст. 340 Налогового кодекса, налоговым периодом является календарный год. Также, согласно ч. (2) той же статьи, сбор уплачивается за налоговый период разовым платежом и в полном объеме, за исключением случаев, указанных в ч. (9) статьи 341 Налогового кодекса.

Величина обязательств по сбору не зависит от периода времени, в течении которого автомобиль использовался в календарном году.

Следовательно, если автомобиль снят с учета (изъят из эксплуатации) в течении налогового периода, уплаченная сумма сбора за соответствующий налоговый период не подлежит возврату.

- 11 Поимущественный налог

- 11.6 Исчисление поимущественного налога

11.6.4

Как сформировать платежное извещение по поимущественному налогу с помощью услуги «Визуализация налога на основе информации о недвижимости»?

Визуализация налоговых обязательств по поимущественному налогу, в том числе соответствующих платежных извещений, может быть осуществлена в Автоматизированной информационной системе «Личный кабинет налогоплательщика», перейдя по ссылке: https://sfs.md/ru/cabinetul-contribuabilului/login. Услуга доступна для физических лиц (граждан), владеющих электронной подписью.

Чтобы получить доступ к услуге, необходимо выполнить следующие действия:

1) аутентифицироваться, посредством государственной услуги Mpass, в АИС «Личный кабинет налогоплательщика», размещенной на портале www.sfs.md;

2) перейти к услуге «Визуализация налога на основе информации о недвижимости»;

3) выбрать список недвижимого имущества;

4) просмотреть информацию и сформировать платежное извещение по выбранному налогу;

5) распечатать платежное извещение и/или осуществить оплату налога через Mpay.

- 11 Поимущественный налог

- 11.7 Уплата поимущественного налога

11.7.2

Каким образом можно оплатить поимущественный налог онлайн?

Уплату поимущественного налога можно произвести в режиме онлайн, посредством услуг:

a) «Поимущественный налог», доступной на портале www.mpay.gov.md;

b) «Онлайн-оплата налогов и сборов физическими лицами-гражданами», доступная на портале www.sfs.md, выбирая экономическую классификацию 113611 «Поимущественный налог, поступающий в государственный бюджет».

- 36 Взносы обязательного медицинского страхования

- 36.1 Юридические лица и физические лица, осуществляющие предпринимательскую деятельность

- 36.1.2 Виды выплат и доходов, из которых начисляются взносы обязательного медицинского страхования

36.1.2.2

Следует ли начислять взносы обязательного медицинского страхования в случае предоставления льгот, согласно ст.19 Налогового кодекса?

В соответствии с положениями ст. 6 Закона о размере, порядке и сроках уплаты взносов обязательного медицинского страхования № 1593-XV от 26.12.2002 года, взносы обязательного медицинского страхования для категорий лиц, предусмотренных приложением 1, исчисляются в процентном отношении к заработной плате, другим выплатам до вычета (удержания) налогов и других обязательных платежей, установленных законодательством.

В то же время, согласно ст. 3 указанного закона, понятие другие выплаты, представляет собой, любая другая сумма, кроме заработной платы, выплаченная работодателем в пользу его работника, а также другие платежи и доходы, выплаченные физическим лицам, за исключением предусмотренных в статьях 20, 89, 90 и 901 Налогового кодекса, на которые не начисляются взносы обязательного медицинского страхования.

Таким образом, льготы, предоставляемые работодателем, являются базой расчета для взносов обязательного медицинского страхования, за исключением льгот, предусмотренные п. d) ст. 19 Налогового кодекса, от которых не предполагается осуществления каких-либо выплат в пользу работника.

- 36 Взносы обязательного медицинского страхования

- 36.1 Юридические лица и физические лица, осуществляющие предпринимательскую деятельность

- 36.1.3 Виды выплат и доходов, на которые не начисляются взносы обязательного медицинского страхования

36.1.3.6

Следует ли начислять взносы обязательного медицинского страхования в случае если работодатель предоставляет работнику беспроцентный кредит?

В соответствии с положениями ст. 6 Закона о размере, порядке и сроках уплаты взносов обязательного медицинского страхования № 1593-XV от 26.12.2002 года, взносы обязательного медицинского страхования для категорий лиц, предусмотренных приложением 1, исчисляются в процентном отношении к заработной плате, другим выплатам до вычета (удержания) налогов и других обязательных платежей, установленных законодательством. В то же время, согласно ст. 3 указанного закона, понятие другие выплаты, представляет собой, любая другая сумма, кроме заработной платы, выплаченная работодателем в пользу его работника, а также другие платежи и доходы, выплаченные физическим лицам, за исключением предусмотренных в статьях 20, 89, 90 и 901 Налогового кодекса, на которые не начисляются взносы обязательного медицинского страхования.

Таким образом, исходя из упомянутого понятия, следует что другие выплаты, являются платежи (доходы) предоставляемые работнику. Однако, когда работодатель предоставляет работнику беспроцентный кредит, такие выплаты не происходят. Следовательно, в данном случае не возникает обязанность начисления взносов обязательного медицинского страхования.