Ordinul SFS nr. 45 din 23-02-2023

- 29 Impozitul pe venit

- 29.1 Persoane juridice şi fizice ce practică activitate de întreprinzător

- 29.1.7 Reţinerea impozitului la sursa de plată

- 29.1.7.9 Reținerea finală a impozitului din dobânzile achitate în folosul persoanelor fizice rezidente (art.901 alin.(37)CF)

29.1.7.9.2

Întrebarea transmisă în arhivă- 5 Impozitul pe bunurile imobiliare

- 5.6 Calcularea impozitului pe bunurile imobiliare

5.6.9

Cine calculează impozitul pe bunurile imobiliare pentru persoanele fizice – cetățeni şi în ce termen se prezintă avizul de plată? Impozitul pe bunurile imobiliare în cazul persoanelor fizice (cetățeni) se calculează anual de către serviciile de colectare a impozitelor și taxelor locale ale primăriilor, cu înştiinţarea acestora despre suma impozitului pe bunurile imobiliare ce urmează a fi achitată, în termen de:

- până la 15 iunie a anului fiscal în curs - cu privire la impozitul calculat pentru bunurile imobiliare existente şi/sau dobândite pînă la 31 martie inclusiv a anului fiscal în curs;

- cel tîrziu pînă la 1 februarie a anului următor anului fiscal de gestiune - cu privire la impozitul calculat pentru bunurile imobiliare dobândite după data de 31 martie a anului fiscal în curs.

- 28 Taxa pe valoarea adaugată

- 28.15 Factura fiscală

28.15.43

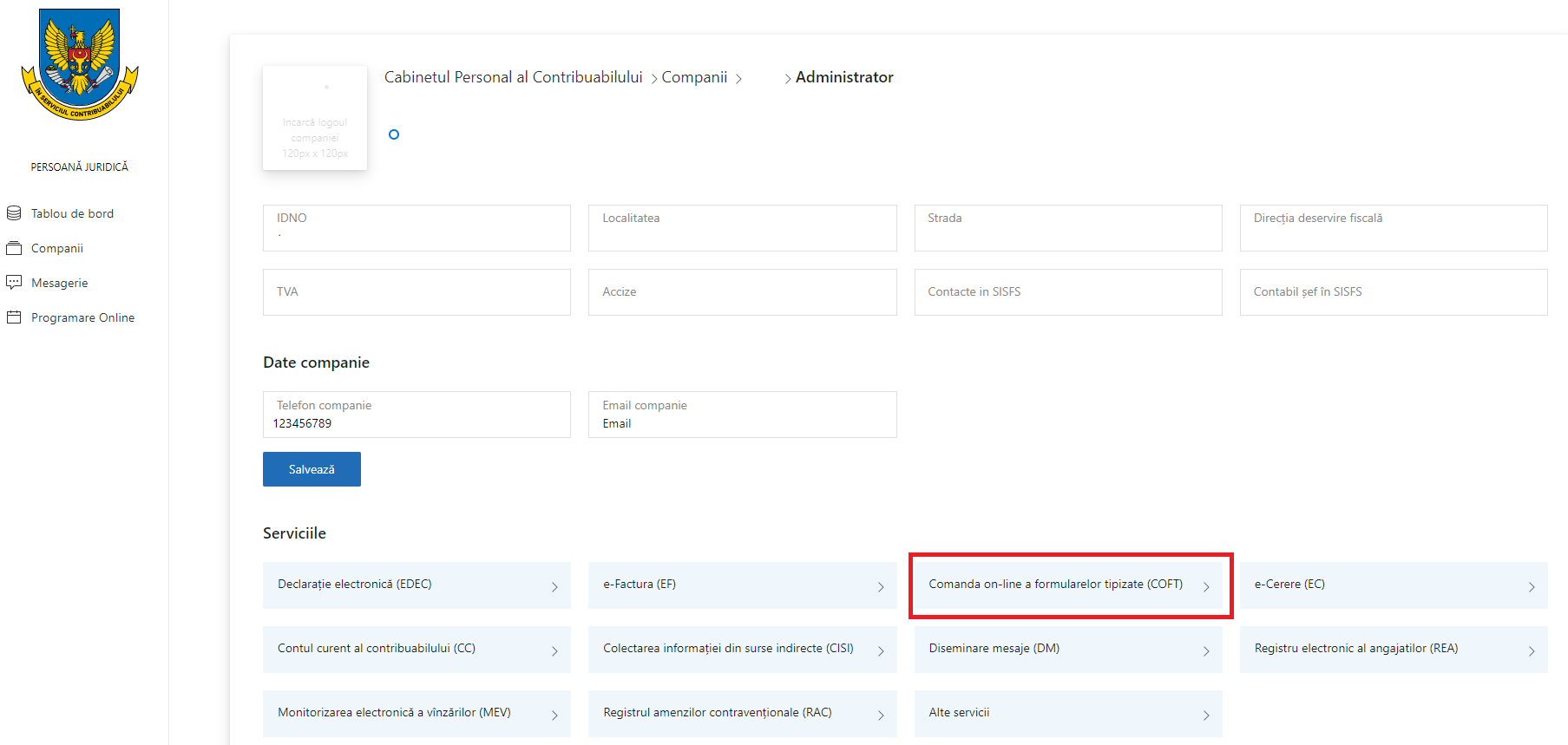

Pasul 2: După efectuarea autentificării în cadrul SIA „Cabinetul personal al contribuabilului” se va accesa compartimentul „Companii”.

Pasul 3: Pentru a se afișa lista serviciilor disponibile în cadrul SIA „Cabinetul personal al contribuabilului” se va accesa butonul „Administrator”/„Contabil”.

Pasul 4: Din lista de servicii se va accesa Comanda on-line a formularelor tipizate (COFT).

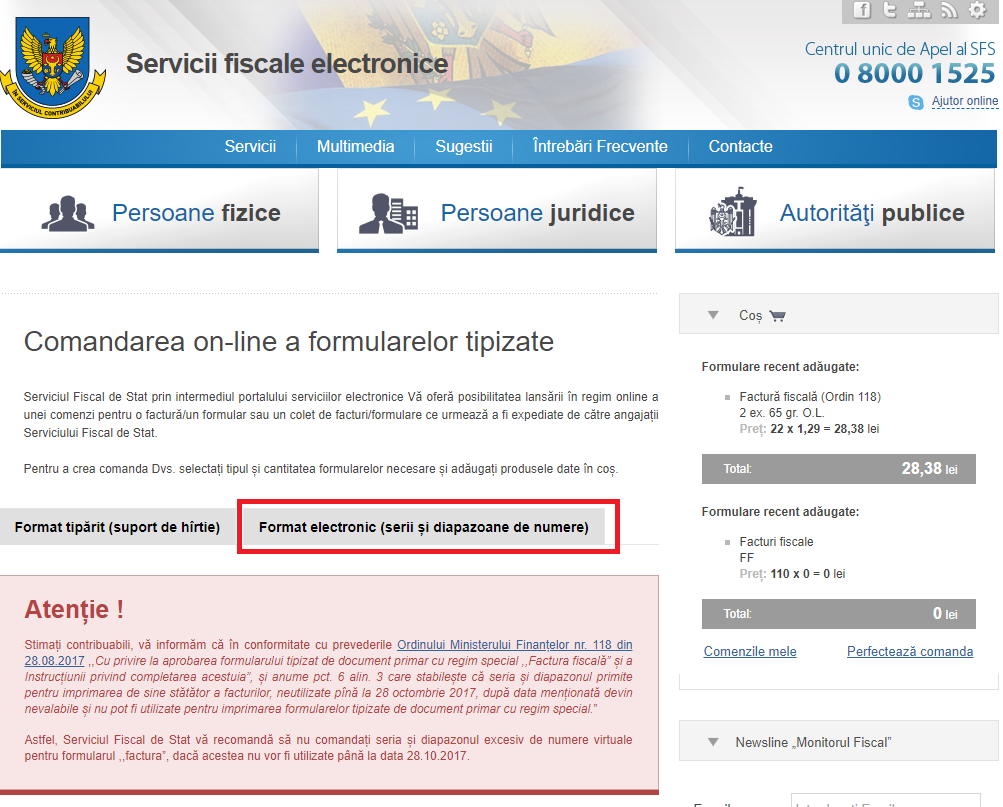

Pasul 5: Veți fi redirecționați pe portalul www.servicii.fisc.md de unde se va accesa butonul „Accesare serviciu”.

Pasul 6: Pentru a efectua comanda de serie și diapazon de numere, se va accesa compartimentul „Format electronic (serii și diapazon de numere)”, după care „Alte formulare tipizate”.

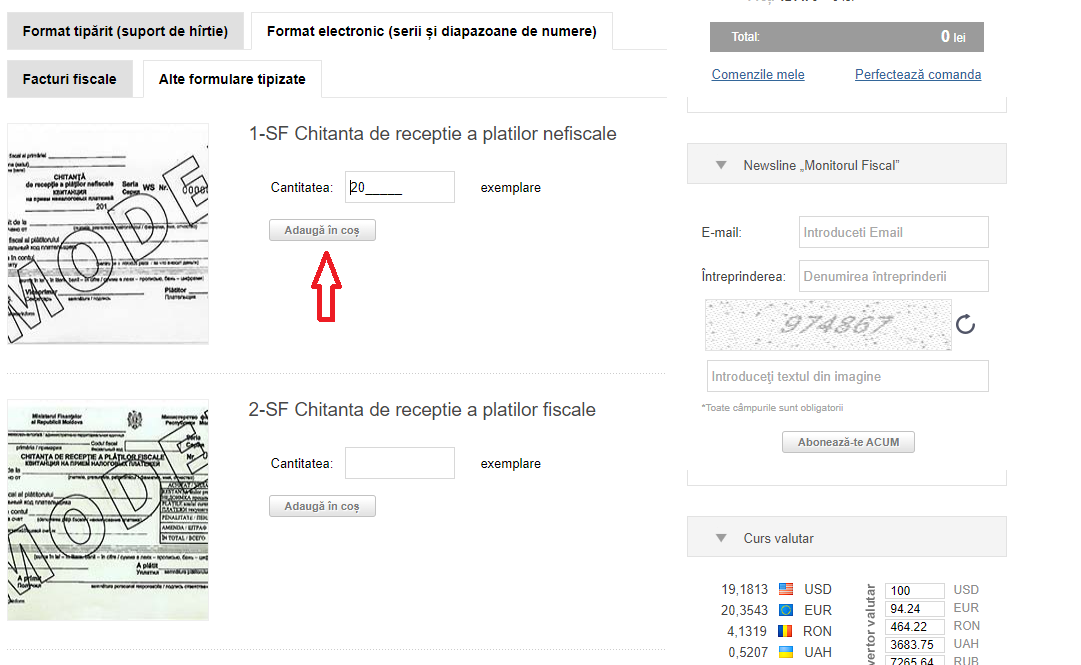

Pasul 7: Se afișează lista de formulare tipizate, în căsuța „Cantitatea” se va indica cantitatea necesară de serie și diapazon de număr, după care se va accesa butonul „Adaugă în coș”.

Pasul 8: Formularul și cantitatea indicată pentru acesta se vor regăsi în compartimentul „Coș”, iar pentru perfectarea comenzii se va accesa butonul „Perfectează comanda”

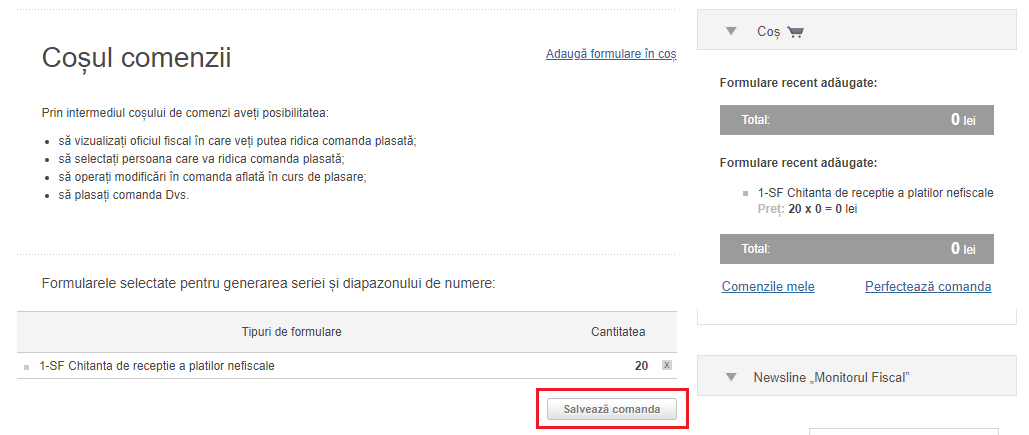

Pasul 9: Se afișează formularele selectate pentru generarea seriei și diapazonului de numere și se selectează „Salvează comanda”.

Pasul 10: După salvarea comenzii, ve-ți fi redirecționat către compartimentul „Comenzile mele”, în acest moment se va accesa butonul „Semnează”.

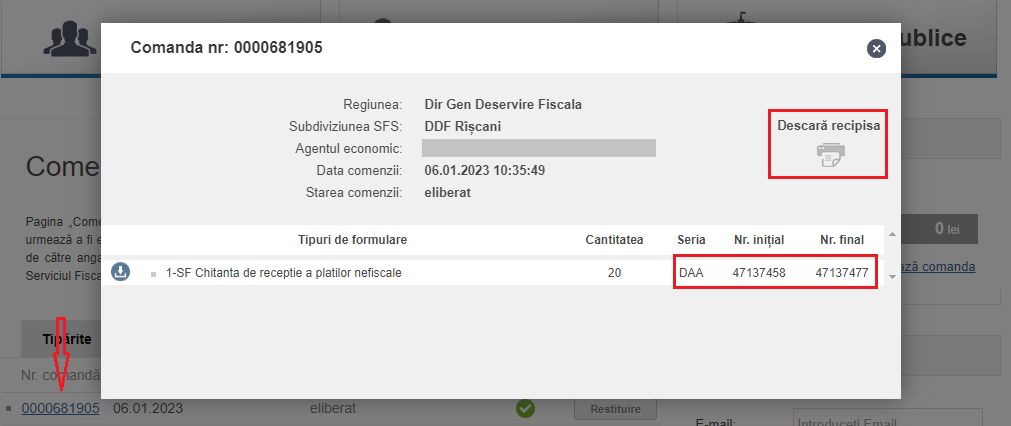

Pasul 11: Din lista comenzilor semnate se va accesa „Nr. comandă” pentru a fi vizualizată seria și numărul de diapazon atribuit. La necesitate, din acest compartiment poate fi descărcată și imprimată Recipisa care confirmă datele comenzii efectuate.

- 28 Taxa pe valoarea adaugată

- 28.15 Factura fiscală

28.15.44

Care sunt semnele de protecție a hîrtiei prevăzute pentu imprimarea de sine stătător a facturilor fiscale?Potrivit prevederilor pct.5 din Ordinul Ministerului Finanțelor nr. 118 din 28 august 2017 cu privire la aprobarea și completarea formularului tipizat de document primar cu regim specializat ,,Factură fiscală”, entităţile care corespund cerinţelor art. 187 alin. (21) din Codul fiscal, imprimă de sine stătător facturile fiscale pe hârtie prevăzută cu însemne de protecţie pentru documentarea faptelor economice. Semnele de protecţie conform necesităţilor şi posibilităţilor proprii (ca exemplu: emblema întreprinderii, logotipul, antetul etc.) se stabilesc de către entitate prin ordin intern.

- 29 Impozitul pe venit

- 29.1 Persoane juridice şi fizice ce practică activitate de întreprinzător

- 29.1.11 Regimul fiscal al agenţilor economici subiecţi ai sectorului întreprinderilor mici şi mijlocii

29.1.11.10

Cum se stabilește obiectul impozabil potrivit prevederilor 542 din Codul fiscal utilizînd indicatorii raportului financiar?- 29 Impozitul pe venit

- 29.1 Persoane juridice şi fizice ce practică activitate de întreprinzător

- 29.1.11 Regimul fiscal al agenţilor economici subiecţi ai sectorului întreprinderilor mici şi mijlocii

29.1.11.8

Constituie oare obiect al impunerii pentru agenții economici subiecți ai sectorului întreprinderilor mici și mijlocii (SIMM) veniturile sub formă de dobânzi aferente depozitelor bancare?- 29 Impozitul pe venit

- 29.1 Persoane juridice şi fizice ce practică activitate de întreprinzător

- 29.1.7 Reţinerea impozitului la sursa de plată

- 29.1.7.4 Reținerea finală a impozitului din veniturile obținute de către persoanele fizice care nu desfășoară activitate de întreprinzător, de la transmiterea în posesie și/sau folosință (locațiune, arendă, uzufruct) a proprietății mobiliare și imobiliare (art. 901 alin. (3) CF)

29.1.7.4.3

Persoana fizică - cetățean, transmite în locațiune agentului economic, un bun imobil, apare oare obligația la persoana fizică să declare venitului obținut precum și de a înregistra contractul încheiat la subdiviziunea Serviciului Fiscal de Stat?- 4 Accizele

- 4.10 Declararea accizului la buget

4.10.12

În cazul majorării cotei accizelor (pozițiile tarifare 220300, 2205, 220600, 2207, 2208, 240210000, 240220, 240290000, 2403), este obligat agentul economic care importă mărfuri supuse accizelor (de la pozițiile tarifare menționate) să declare (prin completarea și prezentarea formularului Declarației TBDSA 15) și să achite suma accizului pentru mărfurile în cauză, dacă la momentul efectuării inventarierii mărfurile respective se află în locurile de vânzare cu amănuntul ale agentului economic?- 28 Taxa pe valoarea adaugată

- 28.6 Scutirea de TVA

- 28.6.4 Alte livrari scutite de TVA

28.6.4.24

Se aplică scutirea de TVA fără drept de deducere pentru activitatea editorială şi la nivel de subantreprenor, stabilită prin art. 103 alin. (1) pct. 20) din Codul fiscal?- 5 Impozitul pe bunurile imobiliare

- 5.6 Calcularea impozitului pe bunurile imobiliare

5.6.14

Cum se generează avizul de plată a impozitului pe bunurile imobiliare/impozitului funciar prin intermediul serviciului ,,Vizualizarea impozitului în baza fișei imobilului”?

Vizualizarea obligațiilor fiscale aferente impozitului pe bunurile imobiliare/impozitului funciar, inclusiv a avizelor de plată corespunzătoare poate fi realizată în Sistemul Informațional Automatizat „Cabinetul personal al contribuabilului”, accesînd link-ul: https://sfs.md/ro/cabinetul-contribuabilului/login. Serviciul este disponibil pentru persoanele fizice (cetățeni) care dețin semnătură electronică.

Pentru accesarea serviciului urmează a fi întreprinși următorii pași:

1) autentificarea, prin intermediul serviciului guvernamental Mpass, în SIA „Cabinetul personal al contribuabilului”, plasat pe portalul www.sfs.md;

2) accesarea serviciului ,,Vizualizarea impozitului în baza fișei imobilului”;

3) accesarea listei bunurilor imobile;

4) vizualizarea informației și generarea avizului de plată pentru impozitul selectat;

5) imprimarea avizului de plată și/sau achitarea impozitului prin intermediul Mpay.

- 29 Impozitul pe venit

- 29.1 Persoane juridice şi fizice ce practică activitate de întreprinzător

- 29.1.7 Reţinerea impozitului la sursa de plată

- 29.1.7.7 Reținerea finală a impozitului din cîștigurile de la jocurile de noroc și din căștigurile de la companiile promoționale și/sau din lotarii (art. 901 alin. (33) CF)

29.1.7.7.12

Cum urmează a fi impozitate și declarate câștigurile persoanei juridice obținute în cadrul campaniei promoționale, desfășurată de către o altă întreprindere?

- 4 Accizele

- 4.10 Declararea accizului la buget

4.10.13

De către cine se efectuează declararea și achitarea accizei în cazul inventarierii mărfurilor supuse accizelor, prevăzute de art.1251 din Codul fiscal?

- 4 Accizele

- 4.10 Declararea accizului la buget

4.10.14

Care este termenul de efectuare a inventarierii mărfurilor supuse accizelor, prevăzute de art.1251 din Codul fiscal?

În conformitate cu art.1251 alin.(1) din Codul fiscal, inventarierea urmează a fi efectuată nu mai târziu de 30 de zile din data modificării cotei.

- 5 Impozitul pe bunurile imobiliare

- 5.7 Achitarea impozitului

- 5.7.1 Achitarea impozitului pentru bunurile imobiliare evaluate

5.7.1.16

Cum poate fi achitat on-line de către persoane fizice (cetățeni) impozitul pe bunurile imobiliare, pentru obiectele evaluate de către organele cadastrale în scopul impozitării?

Achitarea impozitului pe bunurile imobiliare pentru obiectele evaluate de către organele cadastrale în scopul impozitării poate fi efectuată on-line, prin intermediul serviciilor:

a) ,,Impozitul pe bunurile imobiliare cu aviz de plată”, disponibil pe portalul www.mpay.gov.md;

b) ,,Impozitul pe bunuri imobiliare (fără aviz de plată)”, disponibil pe portalul www.mpay.gov.md, selectînd codul economic 113240 ,,Impozitul pe bunurile imobiliare achitat de către persoanele fizice cetățeni din valoarea estimată (de piață) a bunurilor imobiliare”;

c) ,,Achitarea on-line a impozitelor și taxelor de către persoanele fizice-cetățeni”, disponibil pe portalul www.sfs.md, selectînd codul clasificației economice 113240 ,,Impozitul pe bunurile imobiliare achitat de către persoanele fizice cetățeni din valoarea estimată (de piață) a bunurilor imobiliare”.

- 5 Impozitul pe bunurile imobiliare

- 5.7 Achitarea impozitului

- 5.7.1 Achitarea impozitului pentru bunurile imobiliare evaluate

5.7.1.17

Ce acțiuni urmează să întreprindă contribuabilul, în condițiile în care a achitat impozitul pe bunurile imobiliare, eronat, la o altă clasificație economică?

În cazul achitării eronate, la o altă clasificație economică, a impozitului pe bunurile imobiliare, contribuabilul urmează să depună o cerere privind stingerea obligației fiscale prin compensare la Serviciul Fiscal de Stat, conform modelului din anexa nr. 1 la Regulamentul privind stingerea obligației fiscale prin compensare și/sau restituirea mijloacelor bănești, aprobat prin Hotărârea de Guvern nr. 235/2017.

Mecanismul de stingere a obligației fiscale prin compensare se efectuează conform prevederilor Regulamentului menționat.

- 5 Impozitul pe bunurile imobiliare

- 5.7 Achitarea impozitului

- 5.7.2 Achitarea impozitului pe bunurile imobiliare neevaluate

5.7.2.5

Cum poate fi achitat on-line de către persoane fizice (cetățeni) impozitul pe bunurile imobiliare, pentru obiectele neevaluate în scopul impozitării?

Achitarea impozitului pe bunurile imobiliare pentru obiectele neevaluate de către organele cadastrale în scopul impozitării poate fi efectuată on-line, prin intermediul serviciilor: - ,,Obligații fiscale (SCITL)”, disponibil pe portalul www.mpay.gov.md – cu aviz de plată; - ,,Impozitul pe bunuri imobiliare (fără aviz de plată)”, disponibil pe portalul www.mpay.gov.md, selectînd codul clasificației economice 113220 ,,Impozitul pe bunurile imobiliare ale persoanelor fizice”; - ,,Achitarea on-line a impozitelor și taxelor de către persoanele fizice-cetățeni”, disponibil pe portalul www.sfs.md, selectînd codul clasificației economice 113220 ,,Impozitul pe bunurile imobiliare ale persoanelor fizice”.

- 5 Impozitul pe bunurile imobiliare

- 5.7 Achitarea impozitului

- 5.7.3

Achitarea impozitului funciar pentru terenurile neevaluate de către organele cadastrale în scopul impozitării

5.7.3.3

Cum poate fi achitat on-line de către persoane fizice (cetățeni) impozitul funciar, pentru terenurile neevaluate de către organele cadastrale în scopul impozitării?

Achitarea impozitului funciar pentru terenurile neevaluate de către organele cadastrale în scopul impozitării poate fi efectuată on-line, prin intermediul serviciului: - ,,Obligații fiscale (SCITL)”, disponibil pe portalul www.mpay.gov.md – cu aviz de plată; - ,,Achitarea on-line a impozitelor și taxelor de către persoanele fizice-cetățeni”, disponibil pe portalul www.sfs.md, selectînd codul clasificației economice 113171 ,,Impozitul funciar al persoanelor fizice - cetățeni”.

- 5 Impozitul pe bunurile imobiliare

- 5.9 Facilități și scutirea de impozit

- 5.9.2 Facilități și scutirea de impozit pentru persoanele fizice și persoanele fizice, înregistrate în calitate de întreprinzător

5.9.2.6

Sunt în drept persoanele fizice-cetățeni de a beneficia de înlesniri la plata impozitului pe bunurile imobiliare în cazul deținerii statutului de pensionar pentru limită de vîrstă în condiții avantajoase?

Potrivit prevederilor art. 283 alin. (1) lit. h) al Codului fiscal, persoanele de vîrstă pensionară sînt scutite de plata impozitului pe bunurile imobiliare.

Conform art. 41 alin. (1) al Legii sistemului public de pensii nr. 156/1998, începînd cu 1 iulie 2019, se stabilește vîrsta standard de pensionare de 63 de ani pentru bărbați și, începînd cu 1 iulie 2028, vîrsta standard de pensionare de 63 de ani pentru femei. Atingerea acestor vîrste se realizează prin creșterea anuală a vîrstelor standard de pensionare, conform eșalonării prevăzute în tabelul nr. 2.

De asemenea, reieșind din prevederile alin. (21) al aceluiași articol, pentru persoanele care au realizat stagiul de cotizare în condiții deosebite de muncă cel puțin 10 ani compleți, vîrsta standard de pensionare stabilită în tabelul nr. 2 se diminuează conform tabelului nr. 21.

Astfel, în condițiile în care persoana deține statut de pensionar pentru limită de vîrstă în condiții avantajoase, confirmată prin legitimația de pensionar, aceasta este în drept de a beneficia de scutirea prevăzută la art. 283 alin. (1) lit. h) al Codului fiscal, în condiții stabilite prin alin. (2) și (21) din acest articol.

- 8 Taxele rutiere

- 8.2 Taxa pentru folosirea drumurilor de către autovehiculele înmatriculate în Republica Moldova

- 8.2.6 Achitarea taxei

8.2.6.11

Poate fi restituită taxa pentru folosirea drumurilor de către autovehiculele înmatriculate în Republica Moldova, achitată pentru perioada fiscală curentă dacă, pe parcursul perioadei fiscale, autovehiculul a fost radiat din evidență (scos din circulație)?

Calcularea taxei pentru folosirea drumurilor de către autovehiculele înmatriculate în Republica Moldova (în continuare – taxa), potrivit art. 341 alin. (1) din Codul fiscal, se efectuează de către subiectul impunerii de sine stătător, în funcție de obiectul și cota impunerii.

În conformitate cu prevederile art. 340 alin. (1) din Codul fiscal, perioada fiscală este anul calendaristic. Totodată, potrivit alin. (2) al aceluiași articol, taxa se achită pentru perioada fiscală printr-o plată unică și în volum deplin, cu excepția cazului stabilit la art. 341 alin. (9) din Codul fiscal.

Mărimea taxei nu depinde de perioada de timp aferentă utilizării autovehiculului în cursul anului calendaristic.

Prin urmare, dacă autovehiculul a fost radiat din evidență/scos din circulație pe parcursul perioadei fiscale, suma taxei achitate pentru perioada fiscală corespunzătoare nu se restituie.

- 11 Impozitul pe avere

- 11.6 Calcularea impozitului pe avere

11.6.4

Cum se generează avizul de plată la impozitul pe avere prin intermediul serviciului ,,Vizualizarea impozitului în baza fișei imobilului”?

Vizualizarea obligațiilor fiscale aferente impozitului pe avere, inclusiv a avizelor de plată corespunzătoare poate fi realizată în Sistemul Informațional Automatizat „Cabinetul personal al contribuabilului”, accesînd link-ul: https://sfs.md/ro/cabinetul-contribuabilului/login. Serviciul este disponibil pentru persoanele fizice (cetățeni) care dețin semnătură electronică.

Pentru accesarea serviciului urmează a fi întreprinși următorii pași:

1) autentificarea, prin intermediul serviciului guvernamental Mpass, în SIA „Cabinetul personal al contribuabilului”, plasat pe portalul www.sfs.md;

2) accesarea serviciului ,,Vizualizarea impozitului în baza fișei imobilului”;

3) accesarea listei bunurilor imobile;

4) vizualizarea informației și generarea avizului de plată pentru impozitul selectat;

5) imprimarea avizului de plată și/sau achitarea impozitului prin intermediul Mpay.

- 11 Impozitul pe avere

- 11.7 Achitarea impozitului pe avere

11.7.2

Cum poate fi achitat on-line impozitul pe avere?

Achitarea impozitului pe avere poate fi efectuată on-line, prin intermediul serviciilor:

a) ,,Impozitul pe avere”, disponibil pe portalul www.mpay.gov.md;

b) ,,Achitarea on-line a impozitelor și taxelor de către persoanele fizice-cetățeni”, disponibil pe portalul www.sfs.md, selectînd codul clasificației economice 113611 ,,Impozit pe avere încasat în bugetul de stat”.

- 36 Primele de asigurare obligatorie de asistență medicală

- 36.1 Persoanele juridice și fizice ce practică activitate de întreprinzător

- 36.1.2 Tipurile drepturilor și veniturilor la care se calculează primele de asigurare obligatorie de asistență medicală

36.1.2.2

Urmează oare a fi calculate de către angajator primele de asigurare obligatorie de asistență medicală în cazul acordării facilităților stabilite de art. 19 din Codul fiscal?

În conformitate cu prevederile art. 6 din Legea cu privire la mărimea, modul şi termenele de achitare a primelor de asigurare obligatorie de asistență medicală nr. 1593-XV din 26.12.2002, primele de asigurare obligatorie de asistenţă medicală pentru categoriile de plătitori prevăzute la anexa nr.1 se calculează în funcţie de contribuţia procentuală la salariu şi la alte recompense, pînă la deducerea (reţinerea) impozitelor şi altor plăţi obligatorii stabilite de legislaţie.

De asemenea, potrivit prevederilor art. 3 din Legea nominalizată, noțiunea de alte recompense, constituie orice altă sumă decît salariul, plătită de angajator în folosul angajatului său, precum şi alte drepturi şi venituri plătite persoanelor fizice, cu excepţia drepturilor şi veniturilor, prevăzute la art. 20, 89, 90, 901 din Codul fiscal, la care nu se calculează prime de asigurare obligatorie de asistenţă medicală.

Astfel, facilitățile acordate de angajator constituie bază de calcul a primelor de asigurare obligatorie de asistență medicală, cu excepția facilității stabilite la art. 19 lit. d) din Codul fiscal, care nu presupune efectuarea căreiva plăți în folosul angajatului.

- 36 Primele de asigurare obligatorie de asistență medicală

- 36.1 Persoanele juridice și fizice ce practică activitate de întreprinzător

- 36.1.3 Tipurile drepturilor și veniturilor la care nu se calculează primele de asigurare obligatorie de asistență medicală

36.1.3.6

Urmează oare de a fi calculate primele de asigurare obligatorie de asistență medicală în cazul cînd angajatorul oferă angajatului un împrumut fără dobîndă?

În conformitate cu art. 6 din Legea nr. 1593/2002 cu privire la mărimea, modul şi termenele de achitare a primelor de asigurare obligatorie de asistenţă medicală primele de asigurare obligatorie de asistenţă medicală pentru categoriile de plătitori prevăzute la anexa nr.1 se calculează în funcţie de contribuţia procentuală la salariu şi la alte recompense, pînă la deducerea (reţinerea) impozitelor şi altor plăţi obligatorii stabilite de legislaţie.

Concomitent, prin noțiunea expusă la art. 3 din Legea menționată sub noțiunea de alte recompense se subînțelege orice altă sumă decît salariul, plătită de angajator în folosul angajatului său, precum şi alte drepturi şi venituri plătite persoanelor fizice, cu excepţia drepturilor şi veniturilor, prevăzute la art. 20, 89, 90, 901 din Codul fiscal, la care nu se calculează prime de asigurare obligatorie de asistenţă medicală.

Astfel, pornind de la noțiunea nominalizată, stabilim că alte recompense reprezintă anumite plăţi (venituri) achitate de către angajator în folosul angajatului său. Însă, la acordarea de către angajator angajatului a unui împrumut fără dobîndă, astfel de plăţi nu au loc. Prin urmare, în acest caz, lipsește obligația calculării primelor de asigurare obligatorie de asistenţă medicală.