Ordinul SFS nr. 417 din 08-11-2023

- 30 Plăţi pentru poluarea mediului

- 30.4 Înlesniri la plăţile pentru poluarea mediului

30.4.1

Care sunt scutirile la plata taxei pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.4 Înlesniri la plăţile pentru poluarea mediului

30.4.2

Survine oare obligația de achitarea taxei pentru mărfuri care, în procesul utilizării, cauzează poluarea mediului, la livrarea de către producător a mărfurilor de fabricație proprie, la producerea căror au fost utilizate, în calitate de materie primă și/sau materiale, mărfurile indicate în anexa nr.8 la Legea nr.1540-XIII din 25.02.1998, importate sau procurate de pe teritoriul Republicii Moldova?- mărfurile indicate în anexa nr.8 din Legea menționată;

- ambalajul fabricat din plastic, lemn, hârtie, carton, sticlă, metale (inclusiv aluminiu) şi/sau compozit (clasificate la poziţiile tarifare 3923, 4415, 4819, 7010, 7310, 7311 00, 7606 12, 7612, 7613 00 000) ce conţine produse.

- 30 Plăţi pentru poluarea mediului

- 30.1 Obiectul impunerii

30.1.7

Întrebare transmisă în arhivă.- 30 Plăţi pentru poluarea mediului

- 30.1 Obiectul impunerii

30.1.6

Întrebare transmisă în arhivă.- 30 Plăţi pentru poluarea mediului

- 30.1 Obiectul impunerii

30.1.2

Ce constituie obiect al impunerii cu taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?- mărfurile indicate în anexa nr.8 din Legea menționată;

- ambalajul fabricat din plastic, lemn, hârtie, carton, sticlă, metale (inclusiv aluminiu) şi/sau compozit (clasificate la poziţiile tarifare 3923, 4415, 4819, 7010, 7310, 7311 00, 7606 12, 7612, 7613 00 000) ce conţine produse.

- 30 Plăţi pentru poluarea mediului

- 30.1 Obiectul impunerii

30.1.8

Întrebare transmisă în arhivă.- 30 Plăţi pentru poluarea mediului

- 30.1 Obiectul impunerii

30.1.9

Întrebare transmisă în arhivă.- 30 Plăţi pentru poluarea mediului

- 30.5 Cotele pentru calcularea taxei/plăţilor pentru poluarea mediului

30.5.1

Care sunt cotele pentru calcularea taxei pentru mărfurile care în procesul utilizării cauzează poluarea mediului?|

Codul poziţiei tarifare |

Materialul ambalajului |

Cota taxei pe ambalaje |

|

3923 |

Plastic |

4500 lei |

|

4415 |

Lemn |

1400 lei |

|

4819 |

Hârtie şi carton |

1000 lei |

|

7010 |

Sticlă |

2000 lei |

|

7310, 7311 00, 7606 12, 7612 7613 00 000 |

Metale (inclusiv aluminiu) |

1400 lei |

|

Compozit* |

1000 lei |

- 30 Plăţi pentru poluarea mediului

- 30.2 Subiecţii impunerii

30.2.1

Cine sunt subiecții impunerii cu taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.15

Cînd apare obligația privind taxa pentru categoriile de mărfuri ce cauzează poluarea mediului în procesul utilizării?- la data punerii la dispoziţie pe piaţă mărfurilor respective;

- la data livrării de către producător a mărfurilor de fabricaţie proprie;

- la data procurării mărfurilor de la persoanele fizice şi juridice de pe teritoriul Republicii Moldova care nu au relaţii fiscale cu sistemul bugetar al acesteia.

- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.16

Care este baza impozabilă a mărfurilor care, în procesul utilizării, cauzează poluarea mediului?b) pentru mărfurile procurate de la persoane fizice şi juridice de pe teritoriul Republicii Moldova care nu au relaţii fiscale cu sistemul bugetar al acestora –valoarea de procurare a mărfurilor respective;

c) pentru mărfurile de fabricaţie proprie – valoarea livrării mărfurilor respective, fără T.V.A.;

- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.8

Apare necesitatea prezentării Dării de seamă POLMED23, în cazul, în care în perioada de raportare s-au efectuat operaţiuni scutite de taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.1

Care este formularul pentru declararea taxei pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.4

Care este termenul de achitare a plăților pentru poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.3

Care este termenul de prezentare a dărilor de seamă privind plățile pentru poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.21

Care este baza impozabilă pentru mărfurile importate indicate în anexa nr.8 din Legea nr.1540 din 25 februarie 1998 privind plata pentru poluarea mediului, în cazul acordării unui bonus sub formă monetară din partea nerezidentului în adresa rezidentului?

- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.6

Unde poate fi găsit modul de completare a Dării de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului (forma POLMED23)?Modul de completare a Dării de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului (forma POLMED23) este aprobat prin Ordinul Ministerului Finanţelor nr. 93 din 9 octombrie 2023, care poate fi vizualizat pe site-ul Serviciului Fiscal de Stat (www.servicii.fisc.md) și pe site-ul https://www.legis.md/cautare/getResults?doc_id=139418&lang=ro.

[Modificare în Baza generalizată a practicii fiscale în temeiul Ordinului Ministerului Finanțelor nr.93 din 09.10.2023 privind aprobarea formularului Dării de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului şi a Instrucţiunii de completare a acesteia(POLMED23)].

- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.20

Ce reprezintă valoarea facturată a mărfurilor importate, indicate în anexa nr.8 din Legea nr.1540 din 25 februarie 1998 privind plata pentru poluarea mediului, în scopul determinării bazei impozabile pentru aceste mărfuri?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.9

Întrebare transmisă în arhivă.- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.2

Cine este obligat să depună darea de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.10

Care este modalitatea de reflectare în Darea de seamă POLMED23 a operaţiunilor scutite de taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?

- 30 Plăţi pentru poluarea mediului

- 30.1 Obiectul impunerii

30.1.11

Ce se subînțelege prin noțiunea de ambalaj?

În conformitate cu art.3 din Legea nr.1540 din 25 februarie 1998 privind plata pentru poluarea mediului, ambalajul reprezintă un produs realizat din materiale de orice natură, destinat pentru a conține bunuri și a le proteja în timpul manevrării, prezentării și livrării lor de la producător la utilizatorul sau consumatorul final și pentru a fi utilizat ca ambalaj primar, ambalaj secundar, ambalaj de desfacere sau ambalaj terțiar.

Prin urmare, se definesc următoarele noţiuni:

ambalaj primar – ambalaj destinat pentru a fi folosit în calitate de unitate de vânzare, către utilizatorul final sau consumator, în punctul de vânzare;

ambalaj secundar – ambalaj destinat pentru a constitui în punctul de vânzare o grupare de unități de vânzare, indiferent dacă este vândut ca atare către utilizatorul sau consumatorul final ori dacă servește numai ca mijloc de umplere a rafturilor în punctul de vânzare. Ambalajul secundar poate fi separat de produs fără a afecta caracteristicile acestuia;

ambalaj terțiar (ambalaj pentru transport) – ambalaj destinat pentru a facilita manevrarea și transportul mai multor unități de vânzare sau al ambalajelor grupate, precum și pentru a preveni deteriorarea acestora în timpul manevrării sau transportului. Ambalajul terțiar nu include containerele rutiere, feroviare, navale sau aeriene;

ambalaj compozit – ambalaj fabricat din două sau mai multe straturi de materiale diferite care nu pot fi separate manual, fiind o unitate integrală constituită dintr-un recipient interior și un înveliș exterior, care este umplută, depozitată, transportată și golită ca atare;

ambalaj de desfacere – ambalaj destinat pentru a fi umplut la punctele de vânzare.

- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.27

Care este modul de completare a Dării de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului (forma POLMED23)?

Potrivit pct. 9 din Instrucțiunea de completare a Dării de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului (POLMED23), aprobat prin la Ordinul Ministerului Finanţelor nr.93 din 9 octombrie 2023, darea de seamă privind taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului conţine 3 tabele, în care se reflectă obligațiile aferente taxei după cum urmează:

- în tabelul nr.1 - Calculul taxei pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului din Anexa nr.8 la Legea nr.1540/1998;

- în tabelul nr.2 - Calculul taxei pentru ambalajele puse la dispoziție pe piață de către subiecții care nu fac parte dintr-un sistem colectiv ori nu sunt înregistrați ca sistem individual;

- în tabelul nr.3 - Calculul taxei pentru ambalajele puse la dispoziție pe piață de către subiecții care fac parte dintr-un sistem colectiv ori sunt înregistrați ca sistem individual.

Adăugător conform pct.10, tabelul nr.1 „Calculul taxei pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului din Anexa nr.8 la Legea nr.1540/1998” din Darea de seamă conţine 8 coloane, în care se înscrie următoarea informaţie:

1) în coloana 1 se indică numărul de ordine al mărfii din anexa nr.8 la Legea nr.1540/1998 pasibil taxării;

2) în coloana 2 se indică codul poziţiei tarifare a mărfii, pasibile taxării, conform Anexei nr.8 la Legea nr.1540/1998;

3) în coloana 3 se indică denumirea mărfii conform Nomenclaturii combinate a mărfurilor;

4) în coloana 4 se indică: a) pentru mărfurile plasate pe piață din afara țării – valoarea facturată (invoice) a acestora; b) pentru mărfurile procurate de la persoane fizice şi juridice de pe teritoriul Republicii Moldova care nu au relaţii fiscale cu sistemul bugetar al acestora –valoarea de procurare a mărfurilor respective; c) pentru mărfurile de fabricaţie proprie – valoarea livrării mărfurilor respective, fără TVA;

5) în coloana 5 se indică cota ad valorem în mărimea stabilită pentru fiecare tip de marfă conform anexei nr.8 la Legea nr.1540/1998;

6) în coloana 6, în cazul efectuării operaţiunilor scutite de taxă, conform articolului 11 alin.(6) din Legea nr.1540/1998, se indică codul facilităţii după cum urmează:

- pentru operaţiunile indicate la art.11 alin.(6) lit.a) – 11/6/a;

- pentru operaţiunile indicate la art.11 alin.(6) lit.b) – 11/6/b;

- pentru operaţiunile indicate la art.11 alin.(6) lit.c) – 11/6/c;

- pentru operaţiunile indicate la art.11 alin.(6) lit.d) – 11/6/d;

- pentru operaţiunile indicate la art.11 alin.(6) lit.g) – 11/6/g;

- pentru operaţiunile indicate la art.11 alin.(6) lit.h) – 11/6/h;

7) în coloana 7 se indică sumele cumulative pentru fiecare facilitate conform art.11 alin.(6) din Legea nr.1540/1998, ce corespunde codului indicat în coloana 6;

8) în coloana 8 se indică suma taxei calculate spre plată la buget pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului, cu excepția celor care sunt scutite conform art.11 alin.(6) din Legea nr.1540/1998, care se determină – ca produsul dintre indicatorii specificaţi în coloanele 4 și 5 ale dării de seamă;

9) în rândul „TOTAL pe tabelul nr.1” se indică totalurile aferente indicatorilor din coloanele 7 și 8.

Totodată, potrivit pct. 11, tabelul nr.2 „Calculul taxei pentru ambalajele puse la dispoziție pe piață de către subiecții care nu fac parte dintr-un sistem colectiv ori nu sunt înregistrați ca sistem individual” din Darea de seamă conţine 8 coloane, în care se înscrie următoarea informaţie:

1) în coloana 1 se indică numărul de ordine al ambalajului pasibil taxării;

2) în coloana 2 se indică codul poziţiei tarifare a ambalajului, pasibil taxării, conform art.11 alin.(4) pct.2) și pct.21) din Legea nr.1540/1998;

3) în coloana 3 se indică tipul materialelor din care sunt confecționate ambalajele, ce corespund celor prevăzute în art.11 alin.(2) lit.b) din Legea nr.1540/1998;

4) în coloana 4 se indică pe fiecare tip de material cantitatea de ambalaje plasată pe piață ce corespund pozițiilor tarifare din art.11 alin.(4) pct.2) și pct.21) din Legea nr.1540/1998;

5) în coloana 5 pentru fiecare tip de material, din care sunt confecționate ambalajele, se indică cota taxei în mărime absolută;

6) în coloana 6, în cazul efectuării operaţiunilor scutite de taxă, conform art.11 alin.(6) din Legea nr.1540/1998, se indică codul facilităţii după cum urmează:

- pentru operaţiunile indicate la art.11 alin.(6) lit.a) – 11/6/a;

- pentru operaţiunile indicate la art.11 alin.(6) lit.b) – 11/6/b;

- pentru operaţiunile indicate la art.11 alin.(6) lit.c) – 11/6/c;

- pentru operaţiunile indicate la art.11 alin.(6) lit.d) – 11/6/d;

- pentru operaţiunile indicate la art.11 alin.(6) lit.e) – 11/6/e;

- pentru operaţiunile indicate la art.11 alin.(6) lit.f) – 11/6/f;

- pentru operaţiunile indicate la art.11 alin.(6) lit.g) – 11/6/g;

- pentru operaţiunile indicate la art.11 alin.(6) lit.h) – 11/6/h;

- pentru operaţiunile indicate la art.11 alin.(6) lit.i) – 11/6/i;

7) în coloana 7 se indică sumele cumulative pentru fiecare facilitate conform art.11 alin.(6) din Legea nr.1540/1998, ce corespunde codului indicat în coloana 6;

8) în coloana 8 se indică suma taxei calculate spre plată la buget pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului, cu excepția celor care sunt scutite conform art.11 alin.(6) din Legea nr.1540/1998, care se determină – ca produsul dintre indicatorii specificaţi în coloanele 4 şi 5 ale dării de seamă;

9) în rândul „TOTAL pe tabelul nr.2” se indică totalurile aferente indicatorilor din coloanele 7 și 8. La rîndul său, pct.12, tabelul nr.3 „Calculul taxei pentru ambalajele puse la dispoziție pe piață de către subiecții care fac parte dintr-un sistem colectiv ori sunt înregistrați ca sistem individual” din Darea de seamă conţine 10 coloane, în care se înscrie următoarea informaţie:

1) în coloana 1 se indică numărul de ordine al ambalajului pasibil taxării;

2) în coloana 2 se indică codul poziţiei tarifare a ambalajului, pasibil taxării, conform art.11 alin.(4) pct.2) și pct.21) din Legea nr.1540/1998;

3) în coloana 3 se indică tipul materialelor din care sînt confecționate ambalajele, ce corespund celor prevăzute în art.11 alin.(2) lit.b) din Legea nr.1540/1998;

4) în coloana 4 se indică pe fiecare tip de material cantitatea de ambalaje, plasată pe piață, ce corespund pozițiilor tarifare din art.11 alin.(4) pct.2) și pct.21) din Legea nr.1540/1998;

5) în coloana 5 pentru fiecare tip de material, din care sunt confecționate ambalajele, se indică cota taxei în mărime absolută;

6) în coloana 6 se indică cantitatea de deșeuri valorificată în anul de raportare aferent fiecărui tip de material al ambalajelor;

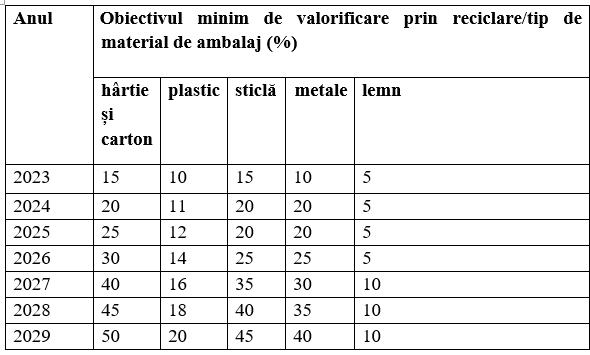

7) în coloana 7 se indică cantitatea de deșeuri care corespunde obiectivului de valorificare pentru anul de raportare aferent fiecărui tip de material (conform anexei nr.2 la Regulamentul privind ambalajele şi deşeurile de ambalaje, aprobat prin Hotărârea Guvernului nr.561/2020) și care reprezintă pentru fiecare tip de material poluant produsul dintre cantitatea de material plasat pe piață și obiectivul minim de valorificare prin reciclare atribuit lui;

8) în coloana 8, în cazul efectuării operaţiunilor scutite de taxă, conform articolului 11 alin.(6) din Legea nr.1540/1998, se indică codul facilităţii după cum urmează:

- pentru operaţiunile indicate la art.11 alin.(6) lit.a)– 11/6/a;

- pentru operaţiunile indicate la art.11 alin.(6) lit.b) – 11/6/b;

- pentru operaţiunile indicate la art.11 alin.(6) lit.c) – 11/6/c;

- pentru operaţiunile indicate la art.11 alin.(6) lit.d) – 11/6/d;

- pentru operaţiunile indicate la art.11 alin.(6) lit.e) – 11/6/e;

- pentru operaţiunile indicate la art.11 alin.(6) lit.f) – 11/6/f;

- pentru operaţiunile indicate la art.11 alin.(6) lit.g) – 11/6/g;

- pentru operaţiunile indicate la art.11 alin.(6) lit.h) – 11/6/h;

- pentru operaţiunile indicate la art.11 alin.(6) lit.i) – 11/6/i;

9) în coloana 9 sumele cumulative pentru fiecare facilitate conform art.11 alin.(6) din Legea nr.1540/1998, ce corespunde codului indicat în coloana 6;

10) în coloana 10 se indică suma calculată spre plată la buget a taxei pentru ambalaje, cu excepția pentru celor care sunt scutite conform art.11 alin.(6) din Legea nr.1540/1998, care se determină – ca diferența dintre valoarea taxei aferentă fiecărei cantități de tip de material al ambalajelor, plasate pe piață pe parcursul anului, și suma taxei ce revine raportului dintre cantitatea de deșeuri valorificată și obiectivul de valorificare, conform anexei nr.2 la Regulamentul privind ambalajele şi deşeurile de ambalaje, aprobat prin Hotărârea Guvernului nr.561/2020, pe fiecare tip de material al ambalajelor;

11) în rândul „TOTAL pe tabelul nr.3” se indică totalurile aferente indicatorilor din coloanele 9 și 10.

- 30 Plăţi pentru poluarea mediului

- 30.3 Declararea şi achitarea

30.3.28

În ce perioadă fiscală survine obligația fiscală pentru mărfurile, ce fac obiectul taxei conform Legii nr.1540/1998, în cazul introducerii lor pe teritoriul Republicii Moldova?

Potrivit art.11 alin. (3) din Legea nr.1540/1998, pentru mărfurile importate, termenul obligației fiscale reprezintă data punerii la dispoziţie pe piaţă mărfurilor respective.

În conformitate cu art. 3 din Legea cu privire la comerțul interior nr.231/2010, plasarea pe piaţă constă în introducere a bunului (produsului, mărfii) sau serviciului în circuitul comercial în baza unui contract civil (aplicabil activităţii de comerţ).

La rîndul său, conform aceluiași articol al Legii sus menționate, circuitul comercial (piaţa de mărfuri şi servicii) reprezintă un sistem al relaţiilor sociale, reglementat prin norme juridice, care apar în procesul prestării de servicii comerciale, executării de lucrări, pregătirii spre vânzare, vânzării/procurării bunurilor sau serviciilor, locaţiunii sau altor acţiuni aferente aducerii bunului (produsului, mărfii) sau serviciului către consumator, apărute între subiecţii relaţiilor comerciale.

Astfel, atunci când bunurile sunt introduse pe teritoriul Republicii Moldova, obligația de plată a taxei pentru mărfurile respective apare în perioada fiscală în cauză.

- 30 Plăţi pentru poluarea mediului

- 30.4 Înlesniri la plăţile pentru poluarea mediului

30.4.3

Care este obiectivul minim de valorificare prin reciclare în scopul determinării taxei pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului?

Potrivit pct. 16 al Regulamentului privind ambalajele şi deşeurile de ambalaje, aprobat prin Hotărârea Guvernului nr.561/2020, sistemele colective, autorizate în conformitate cu prevederile art. 25 din Legea nr. 209/2016 privind deșeurile, care acționează în numele producătorilor, în scopul onorării responsabilităților acestora de colectare separată a deșeurilor de ambalaje în vederea asigurării țintelor de reciclare și valorificare, în conformitate cu prevederile art. 12 și 29 din Legea nr. 209/2016 privind deșeurile, asigură îndeplinirea condițiilor contractuale privind gestionarea deșeurilor de ambalaje, prin atingerea obiectivelor minime de valorificare prin reciclare prevăzute în anexa nr. 2.

Respectiv, procentajul minim a masei materialelor de ambalaj din care sunt compuse deșeurile de ambalaje care reprezintă cantitatea minimă a tipului de material de ambalaj (hârtie și carton, plastic, sticlă, metale, lemn) valorificat din cantitatea de ambalaje fabricate din materialul respectiv plasate pe piață, se prezintă conform tabelului ce urmează:

- 30 Plăţi pentru poluarea mediului

- 30.4 Înlesniri la plăţile pentru poluarea mediului

30.4.4

Care este cuantumul scutirii de taxa pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului, în cazul subiecților care au executat cerințele de responsabilitate extinsă a producătorului?

Potrivit art. 11 alin. (7) din Legea nr. 1540/1988, subiecţii care au atins obiectivul de valorificare se scutesc de plata taxei pe ambalaje. Subiecţii înregistraţi în SIA-MD beneficiază de o scutire de taxa pe ambalaje egală cu raportul dintre cantitatea de deşeuri valorificate şi cantitatea de deşeuri care corespunde obiectivului de valorificare prevăzut în anexa nr. 2 la Regulamentul privind ambalajele şi deşeurile de ambalaje, aprobat prin Hotărârea Guvernului nr.561/2020, înmulţit cu cota taxei pe ambalaje prevăzută la art. 11 alin. (4) pct. 2) din Legea 1540/1998, după cum urmează:

Tf = Ti − ( V/O × Ti ) ,

în care:

Tf – cuantumul taxei care urmează a fi achitată;

Ti – suma taxei pe ambalajele poluante ce revine cantității de ambalaje plasate pe piață pe parcursul perioadei fiscale de raportare;

V – cantitatea de deşeuri valorificate;

O – cantitatea de deşeuri care corespunde obiectivului de valorificare prevăzut în anexa nr. 2 la Regulamentul privind ambalajele şi deşeurile de ambalaje aprobat prin Hotărârea Guvernului nr.561/2020.